卷无可卷的扫地机器人赛道,正徘徊在消费市场的十字路口。

科沃斯选择多元化发展,大力拓展家电品类,推出了吹风机、布艺清洗机等产品线作为扩充,形成多产品布局;石头科技重仓爆品战略的同时,积极寻求出海。

追觅科技一面不断向高端市场发力,一面丰富多产品类矩阵,于近期向市场推出了包括尖端扫拖旗舰X40系列、智能扫拖旗舰S30系列、躺平系列洗地机H30 Ultra、H20 Ultra以及Pocket高速造型吹风机P10等产品。

当下,中国家电市场早已经进入存量阶段,不少品类正处于或即将陷入增长瓶颈阶段。

可是,在2023年下半年之时,追觅科技创始人兼CEO俞浩曾大放豪言,预计公司2023全年营收将破百亿,5年复合年增长率将超过100%,未来3年更是要做到技术、市占率和利润三个行业第一。

追觅科技的豪言壮举可见一斑,但这种野心溢于言表之外,是否真有金刚钻,还是徒有声势?

渠道端这一道坎儿,追觅需要多久才能跨越?

回看追觅科技的成长史,小米是其绕不过去的坎儿,其早期作为小米生态链的一环而做产品代加工,也意味着该阶段下,追觅产品附加值较低,并不赚钱。直到2019年5月份,追觅主动寻求变革,闪电式推出自有品牌Dreame,开始脱离了小米生态链。

众所周知,于消费品牌而言,要想业绩长虹,渠道是必不可少的重要一环。而彼时脱离小米生态链后,由于追觅自有品牌在市场上的认知度较低,渠道话语权也不强,要做的第一件事就是举全力开拓C端渠道。

为了快速打开市场,追觅采取自运营+代运营的模式,在京东、天猫等电商平台开店,并集中火力在抖音上大肆营销。此外,为了快速提振销量,追觅还不断缩减不必要开支,从而将节省的这部分费用,持续让利于经销商。

去年春季新品发布会上,追觅科技中国区总经理王辉曾这样描述了渠道拓展对追觅的重要性:在传统电商和线下渠道这两条路被‘封’的前两年,坚定在抖音渠道做突破,是追觅取得成绩的关键。

事实上,追觅堪称是在抖音电商实现新品牌成长的急先锋,给其他品牌打了一个样本,其战略打法与新消费品牌趋同,那就是为自身贴上网红标签来放大声量,通过在抖音平台与KOL合作推广,换取快速增长。

在2021年刚刚布局抖音电商之时,追觅在尝试自播仅仅7天后就实现了日销破百万的成绩,当年销售额更是从2020年的20亿元,翻倍增长至40亿元。仅一年后,2022年8月,追觅科技顺利登上抖音电商消电行业品牌、店铺、商品三榜TOP1。

重仓线上,的确给追觅带来了意想不到的效果,但随着线上流量见顶危机持续显现,此方法也就并非高枕无忧了,不够稳定的弊端逐渐凸显。

而且更重要的是,像其他新起势的品牌一样,刚成长起来的追觅,由于对电商平台的管控能力较弱,线上渠道的产品价格体系较为混乱,同一款产品价格在官方旗舰店和代理商店铺竟然相差五六百元,这在任何一个成熟品牌身上都是极为鲜见的。

正所谓甘蔗没有两头甜,与线上渠道多点开花截然相反的是,线下渠道一直是追觅的弱势,也间接导致了消费者因售后,难以找到实体店来维权的难题。

当然,追觅也逐渐意识到问题症结所在,从去年开始就快速拓展线下门店,截至2023年12月底,追觅已在中国市场线下渠道覆盖了180+城市,门店数量已突破800家。要知道这一数值在2022年底的时候才仅为50-60家左右,跑马圈地式扩张步伐,可谓惊人。

然而,以科沃斯和石头科技为代表的头部品牌早已实现了提前占位。据奥维云数据,早在2022 年科沃斯线下渠道零售额份额就高达88%;2023年石头科技也不甘落后,自建的生产基地项目开始投入运营,以此来大规模反哺于线下渠道。

由于追觅科技是新势品牌,其线下渠道的打造需要从0到1,这也意味着追觅需要付出比友商们更多的沉没成本,没有形成规模以前,线下重资产投入也会加大费用端的压力。

以价换量的背后,创新是道伪命题?

一直以来,追觅始终将技术作为标榜,每年持续在研发上砸钱投入。

公开资料显示,目前追觅科技员工中60%是产品研发技术人员,每年的研发投入占比在10%左右。作为对比,2023年石头科技的研发费用率为7.15%;2023年前三季度科沃斯研发费用率则为6.32%。

此外,截至2023年底,追觅科技全球累计申请专利达4256件,已累计获得授权专利2206件。

对比石头科技来看,财报显示,截至2023年末,石头科技累计申请专利数为4667项,其中累计获得发明专利218项。

可见,追觅在研发投入上并不吝啬,始终处于行业高位。

一般而言,研发的投入是为了铸造更牢固的护城河,毕竟更先进的技术是摆脱低价竞争、赚取更多附加值的最好办法。

不过这个策略在扫地机器人行业有点水土不服。

热衷研发的企业们把扫地机器人的价格越做越高:据AVC数据,2020年-2022年国内扫地机行业均价分别为1687元、2424元、3175元,仅三年时间均价翻了将近一倍。而且翻看主流品牌如科沃斯、石头科技、追觅、云鲸等品牌扫地机器人价格带,无一例外平均售价达到3000-5000元。

但从市场的反应来看,消费者们需要的并不是如此高级的扫地机器人。

整个扫地机器人赛道价格上探同时,销量却持续低迷,出现价增量减的局面。数据显示,2023年以来,扫地机器人线上销量、销额同比有所下滑,分别为-6.25%、-3.43%。

为了提振销量,从去年开始,科沃斯、石头科技和追觅均采取了一轮又一轮的降价措施。比如,据统计,2023年上半年科沃斯的扫地机器人线上零售均价同比下降了8.4%,线下销售均价同比下降了15.7%,高端产品价格直接打了8折。

再比如,刚刚在3月份追觅发布的尖端扫拖旗舰X40系列,在天猫官方旗舰店售价高达8198元起,但领券后的价格为5698元起,接近打了7折。

不少网友提出了质疑,花费超5000元来买一台扫地机器人,到底值不值?想必这也是诸多消费者购买该款产品犹豫不决的核心所在,背后也真正体现的是追觅高端产品升级后的产品功能,与对应的售价并不对等。

正如某科技博主表示,测评过多款扫地机器人后,实际上扫地机器人的产品同质化较为明显,高端(售价5000以上)扫地机器人功能较为相似,所谓的各类技术,对于用户体验的提升并不明显。

在各大网络平台上,针对追觅科技的投诉也不少见。

截至4月23日,黑猫投诉平台上,关于追觅科技的投诉量累计达1166条,近30天投诉量达70条,主要涉及产品质量有瑕疵、产品故障、出售翻新机货不对版、虚假宣传欺骗消费者、售后服务无法解决等问题。在小红书等社交平台,也有很多类似的投诉案例,甚至还有一些劝退帖。

在迈向高端化路径下,追觅科技所面对的问题也是全行业的共同的问题。扫地机器人创新技术很难给消费者提供明显的差异体验,各大品牌无非是只能围绕着避障功能、清洁和自清洁功能上进行反复堆料。消费者难以对此心甘情愿买单,也就不足为奇了。

市场极度内卷下,追觅该向何处要新增量?

既然扫地机器人市场俨然红海一片,追觅科技又该如何探寻新增量蓝海空间呢?

它毅然决然做出了两个选择,一是采取着多品类矩阵发展,尤其是洗地机,正成为其开辟的新战场。二是进行海外扩张。

先来看洗地机赛道,目前,科沃斯、石头科技、小米、追觅等品牌均已覆盖不同类型产品,其中追觅科技已布局扫地机器人、洗地机、无线吸尘器、高速吹风机四大产品线。3月14日,追觅科技在上海举办的2024年中国家电及消费电子博览会上,发布了全新一代躺平系列洗地机H30 Ultra、H20 Ultra。

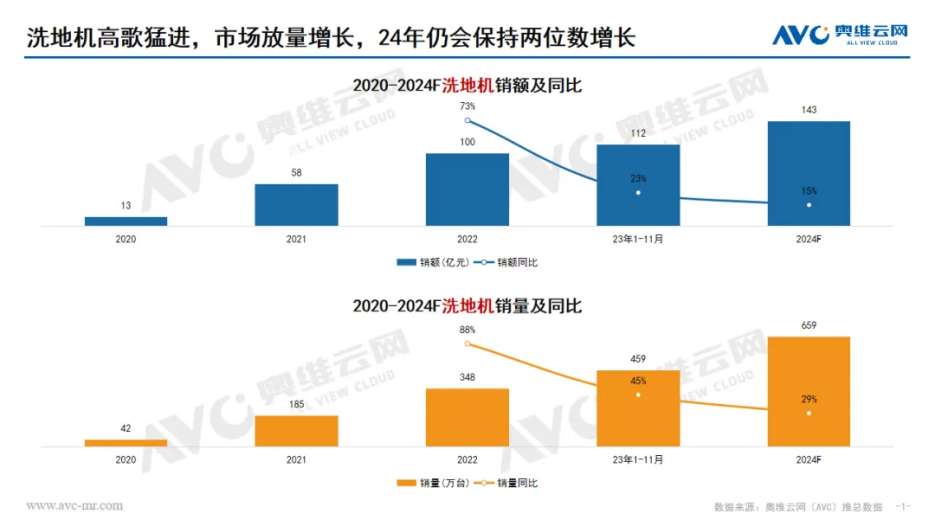

据AVC预测数据,预计2024年洗地机仍然会有较高增长,销额将达到143亿元,增幅在15%左右;销量将达到659万台,同比达到29%。

与此同时,AVC还表示,当前洗地机品类热度仍在,仍然是家电行业最火热的品类之一,市场关注度很高,因此,未来无论是新增需求还是替代需求都有非常大的增长潜力。

然而,一个不争的事实在于,目前洗地机的发展与早期扫地机器人赛道颇为相似,同样的,追觅想要搅动洗地机行业一池春水,要么抢占好渠道先机,快速将场子铺开,为品牌渗透攻坚;要么以颠覆性创新技术赋能产品抢占市场,实现一马当先。

但从竞争维度来看,由于洗地机市场渗透率才仅为2%,这就意味着会持续有很多新品牌进入,行业竞争的加剧,也让洗地机产品高、低两端分化尤为明显,众多品牌开打价格战的苗头也随时被点燃,这显然对追觅科技也是一个极大的考验。

再来看第二把利器,向海外寻求扩张。公开资料显示,截至目前,追觅科技的产品已经覆盖包括美国、德国、法国、韩国等120余个国家和地区,并于2023年顺利进驻了中东非、印度、南美等新兴市场,2023年底其全球线下实体门店入驻已超4400家。

但海外市场这片新蓝海,同赛道的竞争对手自然不会放过,像科沃斯、石头科技这样的头部品牌,正形成围攻之势,向追觅发起挑战。比如,石头科技早已建立起非常雄厚的全球分销网络体系,如今其产品已遍布全球170多个国家和地区,并在德国、澳大利亚、日本等14个国家已做到市占率前三。

此外,由于不同国家和地区的消费者在需求和购买力上都存在一定的差异,在提升洞察不同市场消费者偏好的能力和提供更多个性化解决方案上,皆对追觅科技提出了更高要求,也会面临着不小的挑战。

面对层层挑战下,追觅科技是否能持续稳住,仍是一个值得观察的问题。

看完觉得写得好的,不防打赏一元,以支持蓝海情报网揭秘更多好的项目。