疯了,疯了,金价彻底涨疯了!

遥想2013年,还有人嘲笑疯抢黄金的中国大妈,现在恨不得自己穿越回去买买买囤囤囤,用实力演绎啥叫质疑大妈,理解大妈,成为大妈!

毕竟当年爱搭不理的金价才200多,现在直逼730的金价真真是高攀不起。

到底是什么让黄金价格像脱缰的野马一样一路疯涨?黄金热未来还能持续多久?

涨到魔幻的国内外金价

回顾2023年,金价在震荡上涨之后,市场多数预期2024年还会再创新高,但谁也没想到会来的这么快。

从3月初开始,国内外金价都开始快速上涨,就跟2016年的房子一样,一天一个价,涨的离谱又惊人。

纽约黄金期货价格3月累计上涨9.8%,创下3年多来的单月最大涨幅!进入4月后,更是直接杀疯了,4月9号日内涨幅一度超过了1%,创下历史新高2362.24美元/盎司。

国内来看,3月20日到4月8日沪金主力合约已实现12连涨,12个交易日期间累计涨9.71%。

相比国际国内期货金价的上涨,国内金饰价格的飙升带来的感受更加直观。

以周大福为代表,3月1日的报价是还是630元/克,到了4月10日,就涨到了728元/克,一个多月的时间,每克金价上涨了将近100元。

直白点说,相当于这个月买100克金饰要比上个月多花将近10000块!再想想去年开春530左右的金价,真的是只有买的早没有买的巧,感觉自己错失了一个亿。

如此这般涨到魔幻的金价也带动了黄金回收市场、黄金饰品相关企业的增加。

根据天眼查数据,截至目前,现存与黄金饰品的相关企业2.9万余家,仅今年1到3月,新增注册的相关企业就有150余家,与2023年同期相比增长70.5%。

金价为什么会上涨?

那究竟是什么原因让黄金价格坐上了火箭?

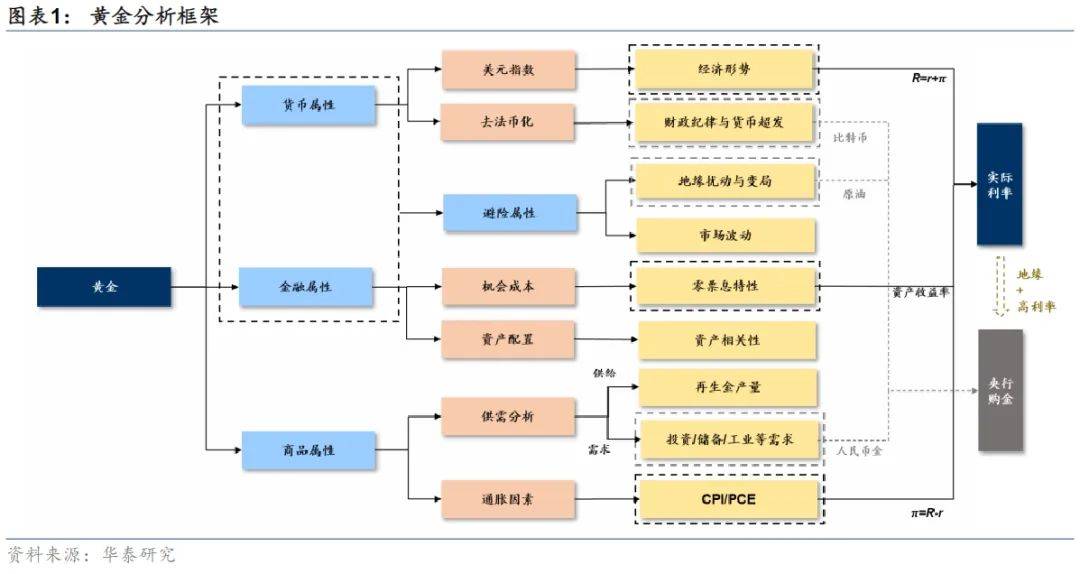

先说结论,以美元实际利率为核心的传统分析框架并不完全适用于本轮金价上涨。

传统框架认为黄金价格主要受美元指数、实际利率(美债或TIPS收益率)、降息预期、避险情绪的影响。

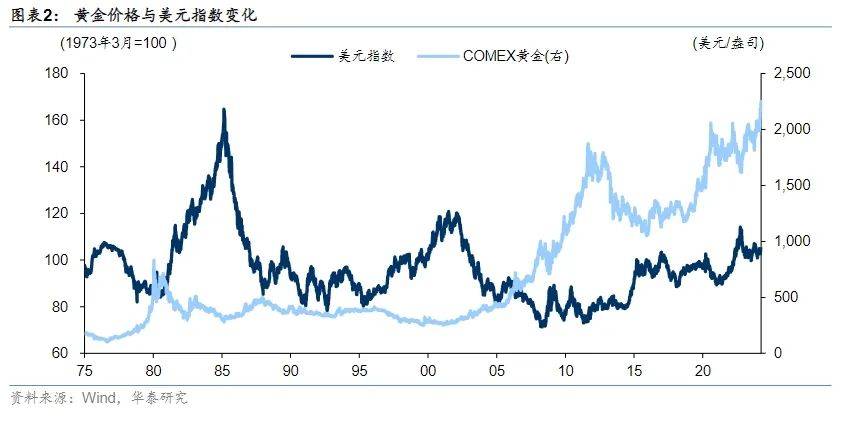

美元作为黄金的主要定价货币,和黄金价格在多数情况下呈负相关关系。美元走强,金价就受压制,美元体系不稳定,金价就会蹭蹭上涨。

美债实际利率则是和另外一个和金价高度负相关的影响因素,当实际利率下跌时,黄金价格会对应上涨。

此外,黄金作为唯一的超主权货币,不需要央行的信用作背书,是国际认证的硬通货,天然具有避险性,在地缘冲突或者经济、金融不稳定因素爆发时,会刺激黄金的避险属性,同样使得金价上涨。

但是近两年,地缘形势变化+高利率环境,导致旧的黄金定价体系解释力越来越弱,而以央行购金为核心变量的黄金定价新机制正在逐渐浮出水面。

一方面,疫情后美联储持续扩表,债务问题导致美元等货币信用出现裂痕,黄金的去法币化属性凸显。

另一方面,2022年以来黄金作为零息债对于债券的替代效应弱化,黄金对美债实际利率的敏感度明显下降,2023开始更是几乎不相关。

虽然在地缘风险持续扰动的环境中,黄金作为避险资产的地位得到了进一步的巩固,但往往只是阶段性因素,并不能维持金价的持续提升。

而全球央行持续增加黄金储备的举措,则成为推动黄金价格上涨的重要因素。

2022年以来,全球央行对于黄金的购买力度一直没有衰减。根据世界黄金协会数据,全球央行2023年全年黄金净购买量为1037吨,其中,中国、波兰、新加坡央行购金量排名全球前三。

最新公布的数据显示,3月我国央行黄金储备为7274万盎司,环比上升16万盎司,为连续第17个月增持黄金储备。

未来提升黄金在外汇储备中的比重仍然会是多个央行的选择,背后是去中心化、地缘避险等需求的集中体现。

央行将成为黄金交易市场中的主要玩家,成为金价长期上行的底色。

还会继续涨吗?

那金价未来还有上涨的空间吗?

短期来看,国盛证券认为黄金最多再涨1个月左右就会经历调整。

纵观历史周期,黄金在破新高后均会经历一段明显调整,快则从破新高的几天后开始,慢则从破新高的2个月后开始,而本轮黄金破新高至今已经超过一个月。

此外从期货和期权持仓情况来看,目前黄金多空比已达新冠后的最高值,高于俄乌冲突、巴以冲突、硅谷银行危机时期的水平,这也反映出做多黄金交易已经较为拥挤。后续若空头停止入场、多头逐步止盈,可能出现多杀多式的下跌。

长期来看,德邦证券认为黄金价格具有长期上行的基础。

首先,在全球多国大选、全球产业链重塑、大国博弈加剧的背景下,央行出于避险需求,对于黄金的持有意愿预计持续维持高位。

其次,在部分金融风险暴 露和反向扭转操作逐渐落地的背景下,实际美债利率有望下行,对于锚定实际利率框架的交易型投资同样形成利好。

但需要注意,如果本轮美国成功复刻了1995-1996年的降息+软着陆,同时在AI产业变革之下寻找到了新的经济驱动力,那么黄金或迎来调整。

最后总结一下就是,即便短期内,黄金价格或许会有小幅震荡,但长期看,黄金价格依然有着可观的上升空间,央行的购金规模将会成为后市最重要的跟踪观测指标之一。

#你买黄金了吗?

看完觉得写得好的,不防打赏一元,以支持蓝海情报网揭秘更多好的项目。