近期,有行政处罚信息显示,光大银行上海大华支行因贷款管理严重违反审慎经营规则、信用证管理严重违反审慎经营规则两项违规被罚没150万,时任支行副行长的胡中利也受到了警告处罚。

据了解,作为国内知名股份行,光大银行近年来多次被罚,2024年内罚款已经超过2000万元。除了折射出其内控不力,也对公司的盈利能力形成了明显拖累。

近年来,光大银行频遭监管层大额罚单处罚,本次处罚只是冰山一角。

经统计,2024年以来光大银行的累计罚款金额已超2000万,尤其开年前2个月处于罚款密集期,罚单金额就已超过了900万。

比如1月4日,光大银行长春分行收到了开年以来行业的首张大额罚单,因贷前调查不尽职、贷后管理不到位、违规办理无真实贸易背景的票据承兑等5项违规共计被罚420万,包括地方支行行长在内的8名相关责任人也受到了警告处罚。

次日的1月5日,光大银行旗下乌鲁木齐河南东路支行、乌鲁木齐分行、乌鲁木齐阿勒泰路支行和青岛分行4家分支行再次受到处罚,合计罚没220万。

其中,光大银行河南东路支行的处罚金额最多,因发放不符合规定用途的流动资金贷款、部分个人零售类贷款资金用途不合规等被罚130万。

此外,1月8日光大银行无锡分行还因信贷管理不到位造成信贷风险、发生员工业内涉刑案件被处罚100万,并对相关业务负责人做出警告和罚款处理,同时时任无锡惠山支行行长王峰及无锡分行公司营业部总经理王承忠被禁止从事银行业工作终身。

2024年内,光大银行无锡分行并不是唯一一次因内控问题被监管层处罚,9月26日又因项目贷款管理不尽职、流动资金贷款三查不到位、交叉金融业务底层资产穿透管理存在缺陷等被罚180万。

不仅2024年,2022年光大银行共计被罚3084万,在9家股份行中排在第5位。2023年的被罚金额也在900万以上。

从具体违规事项来看,光大银行在贷款三查(贷前调查、贷时审查和贷后检查)不到位、贷款资金用途不合规、违反审慎经营规则,以及外汇票据业务、制度执行和人员管理等方面违规较多。

就拿本次上海大华支行违反审慎经营规则一项来说,仅在年内就有烟台莱山支行、江门分行及济宁分行的被罚事项中涉及。同时,8月南宁分行信贷资产风险分类不审慎不准确,贷款三查不审慎、9月底无锡分行票据业务管理不审慎等业务违规也与违反审慎经营的性质相似。

然而,对于贷款三查、审慎经营以及贷款资金用途审查均属于商业银行日常信贷审核中的常规风控操作,频繁违规表明光大银行在基础业务风控上仍需加强。

另外,光大银行的部分违规情形较为严重,诸如2022年6月北京分行贷款风险分类不真实,掩盖不良资产、2022年7月青岛分行向客户转嫁经营成本、2023年5月厦门分行履行反诈主体责任不到位、2024年1月无锡分行员工业内涉刑案件等,在重大风控预警机制和人员管理方面仍有提升空间。

值得一提的是,光大银行员工涉及违法犯罪的行为也不止一次,早在2022年2月时任昆明广基馨悦尚居社区支行、昆明创意英国社区支行负责人马锟因利用职务便利盗取客户资金,被监管层禁止终身从事银行业工作。

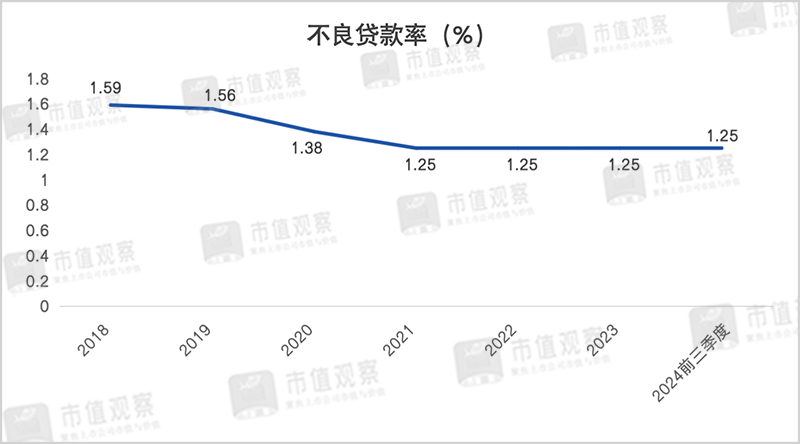

光大银行内控不力还直接体现在了不良贷款率上。

尽管光大银行一直强调要加强风控和资产质量管理,但不良贷款率的改善情况却相对有限。

自2021年光大银行的不良贷款率下降至1.25%之后,到2024年前三季度再无变化,且这一水平并不低,前三季度在全部42家上市银行中排名第18位。

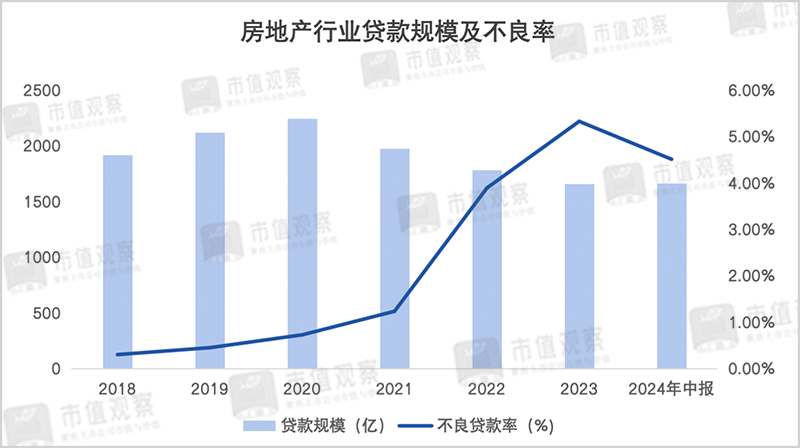

在具体行业上,光大银行房地产业贷款的不良情况也值得重视。上半年对行业的贷款规模为1664.04亿,排在对公行业第6,规模占比7.34%,而早在2018年占比曾达到14.41%,属于第三大对公行业。

尽管上半年光大银行对房地产行业的贷款规模不高,但75.07亿的不良贷款却排在所有行业首位,不良贷款率也达到了4.5%,对比2018年这一数值还仅为0.3%。

可以明显看出,随着2018年后房地产不良率的提升,光大银行也在有意控制行业的贷款规模,但较高的不良率水平却拖累了整体的资产质量。

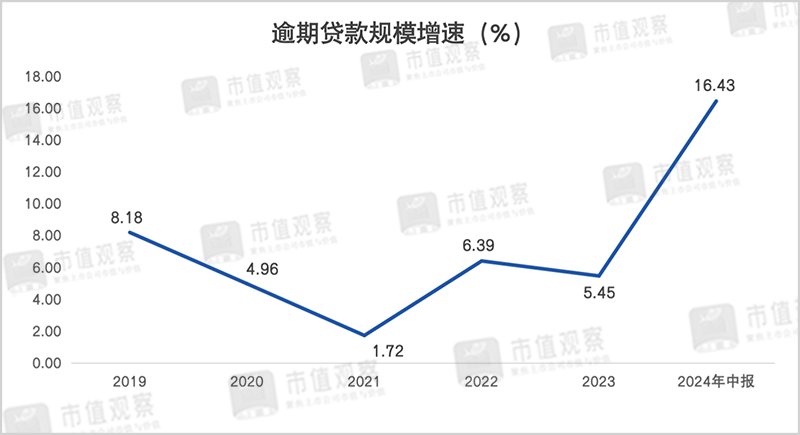

除此之外,光大银行的逾期贷款也呈现出加速增长的趋势,上半年同比增长了16.43%至858.24亿,增速相较于此前的个位数增速明显提升。同时2.2%逾期贷款率也明显高于1.25%的整体不良率。

在逾期贷款中,光大银行3个月以内的短期逾期规模增长较快,2023年尚在318.61亿,到了2024年上半年就增长到了417.93亿,增幅达31.17%,反映出资产质量可能有恶化迹象。

需要注意的是,上半年光大银行在逾期贷款增长较快的情况下,信用减值损失却出现了明显下降,相较于2023年下降了23.84%至202.55亿,对净利润增长也形成了较为明显的支撑。

但这并不是光大银行的资产质量在转好,而是通过重组贷款的方式降低了减值规模。同期已重组贷款达180.3亿,相比2023年的65.51亿增幅达1.75倍。

更为要紧的是,光大银行的内控管理缺位似乎已经影响到了自身的增长动能。

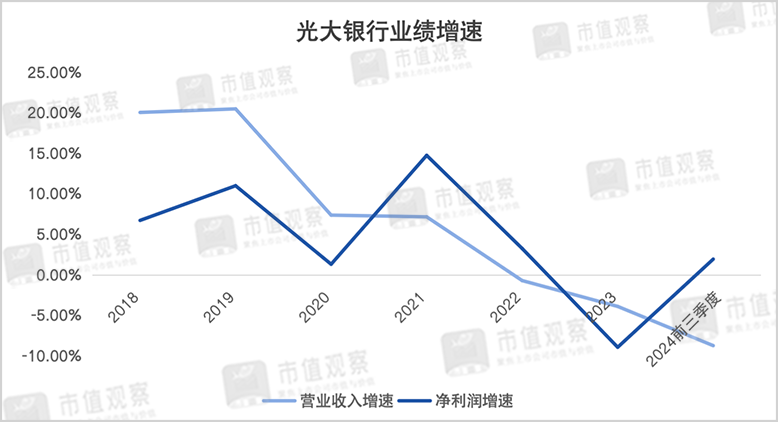

03 增长动能乏力自2019年以来,光大银行的业绩呈现出明显的乏力状况。

营业收入在2019年创出了20.47%的阶段高增速之后便步入下滑通道,到2024年前三季度已降至-8.76%,增速在股份行排名倒数第2。

而这主要是因为光大银行净息差的快速下滑,2024年前三季度仅1.47%,相比2019年的2.31%下降了0.84%,在股份行中的排名也由彼时的第4名下降至第7。

需要指出的是,前三季度光大银行的净利润增速为1.92%,虽然相比2023年的-8.96%出现回升,但这并不是其造血能力的增强,而是与家底拨备覆盖率下降及信贷减值损失的减少的调节有关。

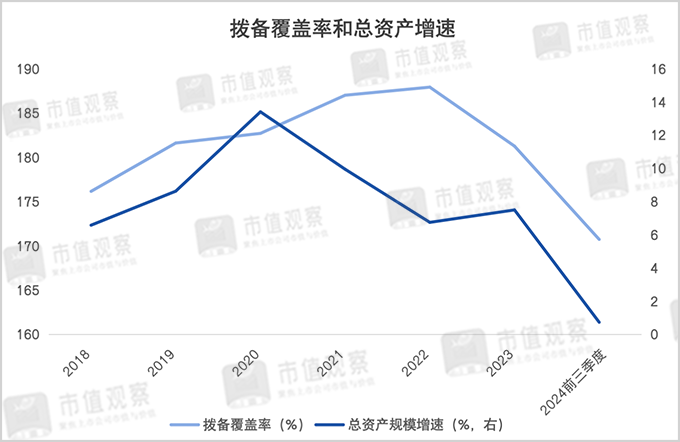

其中,前三季度光大银行的拨备覆盖率为170.73%,相对于2022年和2023年的187.93%、181.27%进一步下滑,逐步接近150%的监管红线,未来或更加依靠融资来支撑现金流。

当前,光大银行资产质量问题对资产规模增长的负面效应正在显现。早在2020年总资产增速还在13.41%,到2023年便滑落至7.5%,到2024年前三季度仅同比增长了0.73%至6.88万亿,再叠加下滑较快的净息差,均减缓了其增长动能。

除了自身的业务风控问题,光大银行的企业管理也是投资者关注的焦点。近年来有关光大银行高管落马事项时常见诸报端,自2020年以来已有十余位高管落马,其中既包括原董事长唐双宁和李晓鹏、原党委副书记,副行长张华宇等重量级人物,还有多个业务部门和地方支行一把手。

此外,光大银行管理层不稳定也对公司发展造成了影响。自2018年至今短短6年时间已历经了6位行长,每位行长的任职时间都不长,现任行长郝成于7月上任。而就在这期间,光大银行的业绩增长也开始显露颓势。

在经历了反腐风波、高管频繁更换一系列重大变动后,面对业绩下滑压力的加大,光大银行不能只靠调节应对,加强业务风控和企业管理,尽快提振盈利能力才是当下的第一要务。

看完觉得写得好的,不防打赏一元,以支持蓝海情报网揭秘更多好的项目。