业绩承压,快手转舵。

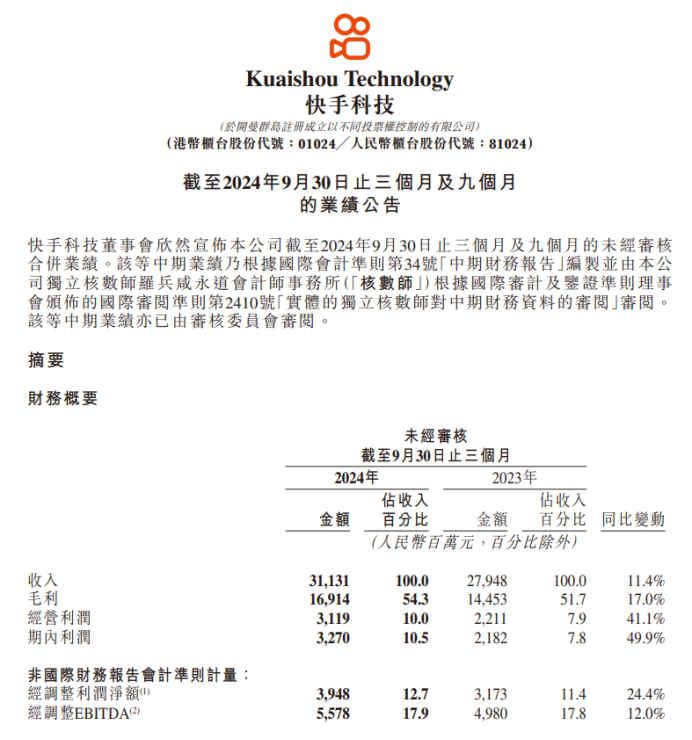

日前,快手发布2024年三季度财报,Q3营收311亿元,同比增长11.4%,经调整净利润39亿元,同比增长24.4%,两者增速均符合市场预期。

然而,看似快手高歌猛进,实则增长正在放缓。

对比去年Q3营收20.8%的增速,今年Q3下滑了9.4个百分点,经调整净利润增速也在放缓,反而销售及营销开支达104亿,超过了营收增速。

受此影响,财报发布次日快手股价跳水,一度跌超12%。

业绩增速持续下滑,快手战略转向,将增长曲线寄托在了短剧与AI之上。

快手的策略变化能够成功吗?

目前的业绩增速为何下滑、短剧与AI又能否承载起增长希望?

DataEye研究院从数据、行业等角度出发,梳理快手业绩,及短剧、AI发展现状,为大家带来一些参考。

一、快手Q3业绩变化

总体来看,快手2024年Q3业绩仍保持上涨态势,但营销支出再度上浮,收入增速持续放缓,挤压利润空间。

具体来看,快手业绩变化主要分为三大业务模块:

(一)快手电商增速放缓

2024年Q3,快手电商GMV为3342亿元,同比增长15.1%,并促进快手其他服务(包含电商、本地生活等在内的业务)收入达42亿元,同比增长17.5%。

但是增速也在放缓,15.1%的GMV增速远低于前几个季度超20%甚至30%的增速。

(二)直播收入业务下滑

2024年Q3,快手直播业务收入93亿元,同比减少3.9%。

(三)线上营销服务收入增长

2024年Q3,快手线上营销服务收入达176亿元,同比增长20%。该业务收入的提升,主要在于营销客户消耗增加。

业务层面,三季度线上营销服务、直播业务和包括电商在内的其他服务对营收的贡献占比分别是56.6%、30.0%和13.4%。

显然,在电商业务承压、直播收入下滑的情况下,占比较大且有较高增长的线上营销服务成为快手接下来业绩增长的一大核心点。

而该业务增长背后,营销客户消耗增加的逻辑,是快手在业绩报告中明确提到的两点:

①智能投放能力的优化带来的效率优化

②对短剧和本地生活市场的拓展

也正因此,短剧和AI效率工具,成为快手接下来增长的希望。

二、快手短剧业务

作为两大短视频巨头之一,2019年便入局微短剧赛道的快手具有一定先发优势,不过过去商业模式一直处在探索期。

相较于抖音从IAP模式到IAA模式并重,快手则一度将精力放在IAP短剧。今年上半年,快手打造了付费短剧营销的原生链路,在APP内,用户便可完成短剧的观看和付费。

直到今年3季度,快手才加速跑通了IAA短剧模式,快手在财报中称,其扩大了免费短剧内容的消费用户规模,与其他措施一起促进了同期短剧营销消耗同比增长超300%。

10月30日,快手还上线了短剧分销撮合平台,版权方可通过该平台发布短剧剧集招募任务,分销商可选择更适配的短剧进行分销。

在用户规模上,官方数据显示,目前快手短剧日活用户已突破3亿。

此外,快手APP投流素材中也有短剧内容,不过占比并不高。

ADX行业版数据显示,近30天,快手APP投放视频素材量超16万组,其中短剧相关素材2799组。

相比之下,近30天抖音APP投放视频素材量仅有超12万组,但其中短剧相关素材4455组,比例明显高于快手。

结合快手对短剧拉动收入增长的希冀,DataEye研究院认为:未来几个月,快手APP可能会加大短剧投流素材占比,以带动相关业绩增长。

三、快手AI业务

AI业务方面,快手今年主要聚焦在两个层面:一是通过AI优化提高站内投放效率和营销变现;二是加速视频生成大模型可灵的应用落地及商业化进程。

前者在Q3财报中被提及:通过智能投放能力的优化带来的效率优化等,带动营销客户消耗增加;后者的业务表现也比较亮眼。

按照时间线梳理,2024年6月可灵大模型正式上线,之后进行多次升级,在7月底陆续向国内和海外用户推出会员付费体系,开始商业化尝试。

9月份,可灵正式开放了API服务,涵盖了视频生成、图像生成和虚拟试穿等模块,并在当月实现月活超150万。前段时间,可灵AI正式推出手机端APP。

截至目前,可灵AI服务用户超500万,商业化单月流水超千万人民币。

诞生至今几个月时间,可灵AI便实现了月流水破千万。DataEye研究院认为:尽管其营收或许仍未打平成本,但对于商业化难度较高的视频生成大模型赛道而言,也意味着其商业化取得了阶段性进展。

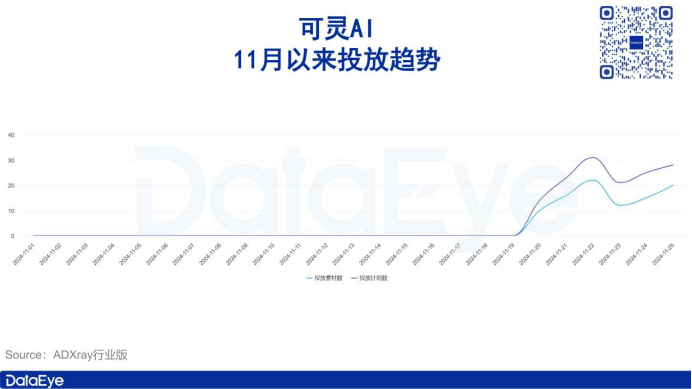

广告推广方面,可灵AI也在近期开启付费投流。

ADX行业版数据显示,11月20日起可灵AI APP开启投流推广,不过目前尚处在初步推广阶段,单日投放素材量多在10-20条之间,投放媒体集中在穿山甲联盟。

投放素材上,目前可灵AI视频素材均为AI生成视频展示+产品介绍结构,先通过AI生成的奇特、丰富的视频画面吸引停留,再接产品功能介绍引导下载。

四、短剧和AI,拉得动快手吗?

就目前情况来看,快手三大业务板块情况各不相同。

电商业务上,快手强调立足内容电商,推进回归直播间、突破短视频、稳步建设泛货架的方向,但Q3快手泛货架电商GMV占总电商GMV比例仅有27%,较前两个季度提升约2个百分点,增长缓慢;

直播业务上,快手近年来收入也持续下滑,原因则主要在于监管趋严下直播生态转变;

线上营销服务上,凭借短剧和AI的战略转向,能够拉得动快手吗?

DataEye研究院认为:

①短剧方面,快手面临竞争,但具有增长空间。

艾媒咨询数据显示,2023年国内微短剧市场规模为373.9亿元,预计2024年将超500亿元。

作为短视频平台的抖音、快手,在该领域均有一定优势。

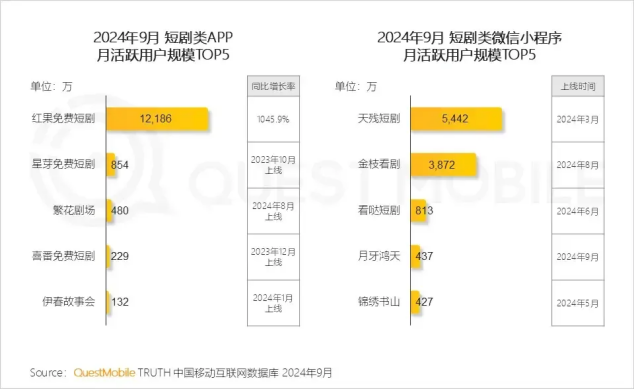

QuestMobile数据显示,抖音旗下红果免费短剧月活已达1.2亿,在同类产品中断层式领先。今年9月份,红果短剧分账超2亿,初步实现了良性商业循环。

同时,截至今年7月,抖音平台短剧付费用户增长了10倍,付费金额增长5倍。IAA+IAP模式共同前进,抖音在短剧市场占据领先地位,对快手短剧也有很强竞争压迫性。

快手这边,数据显示,快手短剧日活用户已突破3亿,对比三季度快手APP平均日活的4.08亿,快手短剧用户渗透率超7成。

目前没有抖音短剧日活的最新官方数据,但截至去年底,快手短剧日活2.7亿,抖音短剧日活1.5亿,二者有较大差距。

高日活用户、高渗透率,意味着快手平台具备着良好的短剧生态。

结合三季度快手成功跑通IAA模式,及对短剧战略地位的提升,预计之后快手短剧将迎来增长。

②可灵AI阶段性领跑,但前景未可知。

与很多发布时爆火,但很快就被发现各种问题进而被抛弃的视频生成大模型不同,可灵AI始终保持着高速增长。

官方数据显示,可灵AI已有超过500万用户,累计生成5100万个视频和超过1.5亿张图。

同时,月流水突破千万,也意味着可灵AI取得了阶段性的商业化进展。

对比市面同类产品,可灵AI无论在可用性还是商业化上,都处在阶段性领跑地位。但同时,彻底的商业化前景还很难看到。

原因在于,视频大模型训练费用极高,外加技术、资源的限制,注定这是一个小众赛道。

以Sora为例,网络数据显示,Sora的训练预估需要4211-10528个 Nvidia H100 GPUs运行一个月,对应成本将达数亿美元。

相比之下,破千万的月营收只能算是杯水车薪。

未来可灵AI的成长前景,则要取决于是否有技术等突破,以及借助大模型在剪辑、内容创作等赛道突围。

总的来看,短剧和AI战略提升,在一定程度上能够为快手带来增长,但同样也面临竞争者众多、商业化前景不明等问题,具体有多大的增长空间还尚未可知。

快手短剧和AI业务未来会如何发展?能够支撑起新的增长曲线?DataEye研究院将持续关注。

看完觉得写得好的,不防打赏一元,以支持蓝海情报网揭秘更多好的项目。