文/魏亚霖

编辑/侯煜

顺丰赴港上市终于有了新进展。11月10日,深交所上市公司顺丰控股(002352)发布公告称,已通过港交所主板上市聆讯,顺丰控股也将成为中国快递行业首家A+H上市公司。

根据此前路透社报道,顺丰控股此次赴港IPO,目标集资额为10亿至15亿美元(约72至108亿元人民币)。

这已是顺丰赴港上市二次递表,其在2023年8月21日和2024年6月28日,先后两次向港交所递交招股书。

声称不为钱的王卫,要通过港股上市增加顺丰在国际市场的影响力。不过目前国际业务在营收的占比不足10%。中所周转,企业国际化粮草先行。但不巧的是,先前的收购,已经让顺丰的资金链严重吃紧。

不为钱的IPO,可能就没有那么单纯。

选择最好的时机,而不是最短的时间在第一次提交招股书后,顺丰控股创始人王卫在2023年8月的股东大会上表示,顺丰不能比友商慢了,(在香港上市)是出于国际化的考虑,尽管此前顺丰在国际业务上已有一些投资,但还不够,顺丰需要一个国际化的资本平台,在未来能够用资本方式快速扩张。

但在提交招股书后,受制于宏观经济环境和市场情绪疲软的影响,顺丰控股的赴港步伐慢了下来。

根据普华永道的统计,2023年,港交所全年共有73只新股上市,较2022年减少了19%;但IPO融资额仅为463亿港元,相比于2022年下降了56%。

顺丰当时显然不愿意入局蹚这片浑水。正如王卫在2023年股东大会上所言,赴港上市一定会选择最好的时机,而不是最短的时间。

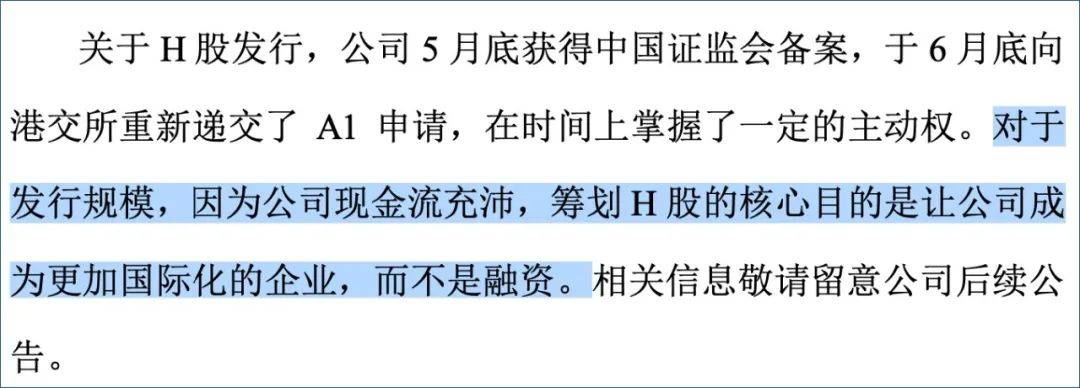

直到2024年,顺丰控股才重新启动了H股发行计划。8月28日,顺丰控股董事兼CFO何捷等公司高层在接待投资者电话会议调研时透露了H股发行进度,公司5月底获得中国证监会备案,于6月底向港交所重新递交了A1申请,在时间上掌握了一定的主动权。

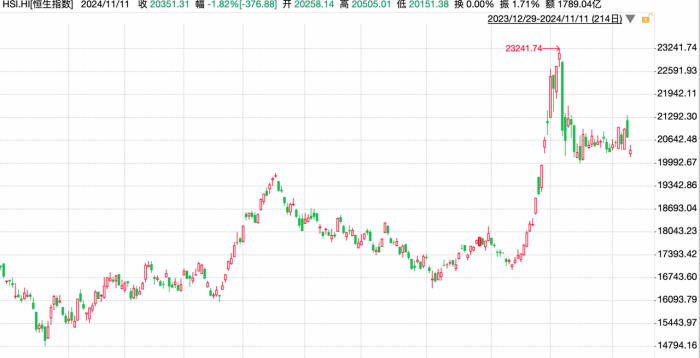

很快,顺丰控股便等来了一个绝佳的窗口期。9月以来,港股市场出现明显回暖信号,恒生指数连续多日上涨,10月2日单日上涨6.2%。在此背景下,顺丰显然加快了香港上市步伐。

9月12日,香港联交所上市委员会举行上市聆讯,审议顺丰控股发行上市申请。10月10日晚,顺丰控股发布一系列筹备H股上市相关公告,包括《关于变更注册地址、注册资本并修订〈公司章程〉及〈公司章程(H股上市后适用)〉的公告》《公司章程(H股上市后适用)》《关于回报股东特别分红方案的公告》等。

紧接着,顺丰控股就交出了一份超预期的三季报。10月30日,顺丰控股公告,2024年前三季度公司实现营收2068.6亿元,同比增加9.4%;归母净利润76.2亿元,同比增加21.6%;其中第三季度实现归母净利润25.95%,同比增加34.6%。

多种利好下,顺丰控股股价持续走强。截至11月11日,顺丰控股股价年内涨幅14.22%,其中9月以来涨幅近25%。

得益于近期A股股价的强势表现,顺丰控股若此时能够完成H股新股发行,无疑将直接抬高新股报价。

在王卫和顺丰的高管们眼中,顺丰港股上市不是为了钱,而是为了国际化。

2011年,还未启动上市进程的顺丰董事长王卫对媒体表示:上市的好处无非是圈钱,获得发展企业所需的资金。顺丰也缺钱,但是顺丰不能为了钱而上市。

另一方面,顺丰控股方面也仍然坚持创始人王卫的宗旨。今年8月28日,顺丰控股董事兼CFO何捷在投关电话会议中强调:因为公司现金流充沛,筹划H股的核心目的是让公司成为更加国际化的企业,而不是融资。

目前,顺丰方面仍然没有对外披露此次赴港融资规模。但此前路透社报道目标集资额为10亿至15亿美元(约72至108亿元人民币),并不能算多。以顺丰控股目前超2100亿元的总市值计算,新发行股份将占总股本不到5%。

此外,在港股IPO前,顺丰控股刚进行了丰厚的现金分红。10月10日晚间,顺丰控股《关于回报股东特别分红方案的公告》《关于2024年中期分红方案的公告》等,预告将在港股发行上市前,对全体股东实施一次性的特别现金分红,预计分红总额约为48.0亿元,加上拟同步实施的2024年中期分红19.2亿元,两次分红总计超67亿元。

11月7日,顺丰控股聆讯通过的公告前夕,公司已经完成了上述分红。作为顺丰控股实际控制人的王卫(明德控股持有顺丰控股55.27%股权,王卫持有明德控股99.90%股权)分得了最大蛋糕,获得了超36亿元现金分红。

如果以顺丰控股此次10亿美元(约72亿元人民币)的融资规模计算,扣除发行费用等,公司账面上收到的现金并不会比此次分红金额多出多少。

2023年8月,已经手握顺丰控股、嘉里物流(00636.HK)、顺丰同城(09699.HK)、顺丰房托(02191.HK)等多家上市公司的王卫,向中小股东们解释H股上市的意义:尽管我们之前也有一些投资,但我认为还不够,如果公司能在港股上市,机会会更多,所以这是必需的。

因此,对于顺丰控股来说,H股上市的意义,并不在于IPO的第一桶金,而是港交所上市后更灵活的融资渠道,未来将有更多的融资机会。今年6月17日,另一家A+H上市公司紫金矿业在香港完成闪电配售,发行25亿美元再融资债券,凸显了H股融资的灵活性。

此外,自2017年借壳上市以来,王卫作为创始人目前为公司第一大股东,合计持股超50%,并且公司不存在超5%股东。此次H股发行成功后,顺丰控股有望引入更多国际化机构投资人股东,股权结构进一步完善,这对于顺丰控股的长期发展也有着重要意义。

道阻且长的国际化自2017年借壳上市以来,顺丰控股已经多次从资本市场募集枪炮,投入到快递物流行业的激烈竞争中。

2017年8月,顺丰控股增发2.27亿股,募集资金80亿元;2021年,增发3.50亿股,实际募集资金200亿元;2019年1月,发行可转换公司债券,募集资金人民币58亿元。上述募集资金合计多达338亿元。截至目前,上述募集款项均已经使用完毕。

在最新的H股招股书中,顺丰控股将募集资金用途第一条列为将用于加强我们的国际及跨境物流能力。

从A股借壳上市之初,国际化就是王卫的目标。2018年,顺丰花费55亿元,买下DHL香港、DHL北京100%股权;2021年,再度斥资146亿元,收购总部位于香港的嘉里物流。

从今年三季报来看,国际板块业务成为顺丰控股业绩增长的亮点。今年前三季度实现供应链及国际板块收入同比增长27.2%。

然而,多年的买买买扩张,也为顺丰控股的财务状况埋下隐忧。顺丰控股的流动负债从2017年底的314.90亿元,已经跃升至2024年三季度末的885.85亿元,资产负债比也居高不下,目前为52.59%。

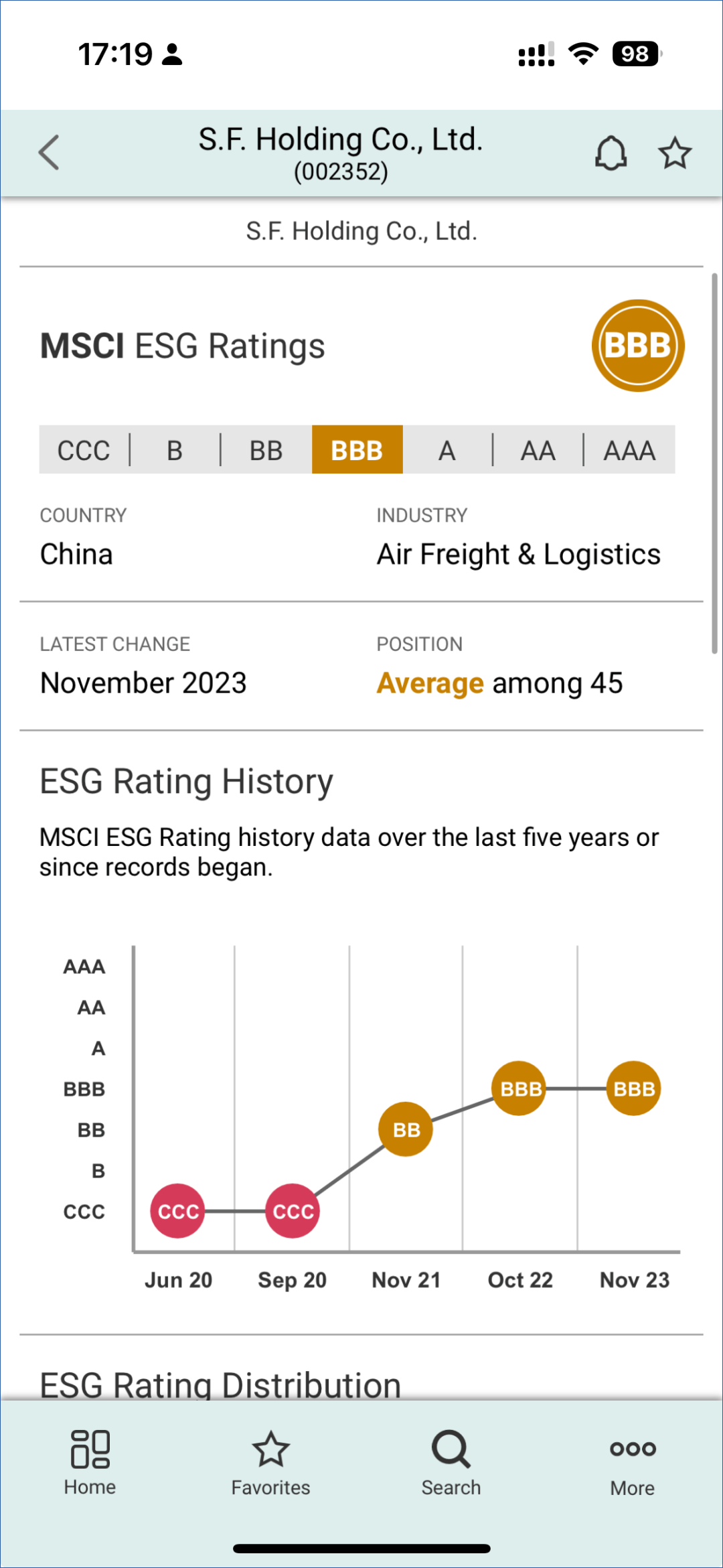

ESG问题也成为顺丰控股不得不面对的问题。顺丰对外表示,公司视小哥为顺丰的核心竞争力,一线小哥永远是顺丰最重要的资产,同时一线小哥是拓展市场和服务客户核心力量。但在公司经营上,顺丰不得不面对人力成本控制和员工福利的两难选择。2024年上半年,若不含嘉里,顺丰控股的人工成本占收入比同比上升 0.8 个百分点。

然而,国际主流ESG评级机构之一的MSCI给顺丰控股的评级为BBB,低于56%的同行,并且指出顺丰评级不佳的原因就在于劳工管理(Labor Management)。

因此,港股招股书中,顺丰将升级其供应链和物流服务及实施ESG(环境、社会和公司治理)相关举措,也列为资金投向之一。

顺丰控股此次港交所聆讯通过,标志着迈出国际化的重要一步。或许顺丰踩中了王卫所言的最好的时机,但顺丰能否继续引领中国快递物流行业走向国际化,仍然值得观察。

看完觉得写得好的,不防打赏一元,以支持蓝海情报网揭秘更多好的项目。