出品/壹览商业

作者/李彦

编辑/木鱼

作为中国方便面市场的两大龙头,康师傅和统一在超市速食品的货架上永远挨在一起,产品结构也高度相似,却一直奉行着完全不同的经营策略。

统一擅长研发,在90年代定位中小学生推出了小浣熊方便面引领风潮;在康师傅红烧牛肉面响彻全国之际,推出了老坛酸菜牛肉面进行反击;在发现冰茶这一概念被市场欢迎后开始深耕冰红茶这一品类。

康师傅擅长迅速的模仿并铺货。在统一小浣熊方便面走红之后,康师傅推出小虎队干脆面来与其竞争;在统一冰红茶推出一年后,紧跟着推出康师傅冰红茶,并凭借方便面先发积累的渠道,快速铺货抢占市场;趁统一的老坛酸菜牛肉面在川渝地区走红,推出了陈坛酸菜牛肉面,并大力营销。

从结果来看,康师傅依靠其强大的下沉市场渠道掌控力。多年以来方便面行业市占率仍压统一一头。但是,两巨头要应对的不只是彼此间的肉搏战,还要面对外界市场需求变化、更多参赛者崛起带来的业绩冲击。

卖不动的方便面

近日,康师傅和统一先后披露了2024年半年报。这份年报传递了两个讯息:两家企业营收增长都在放缓、方便面卖不动了。

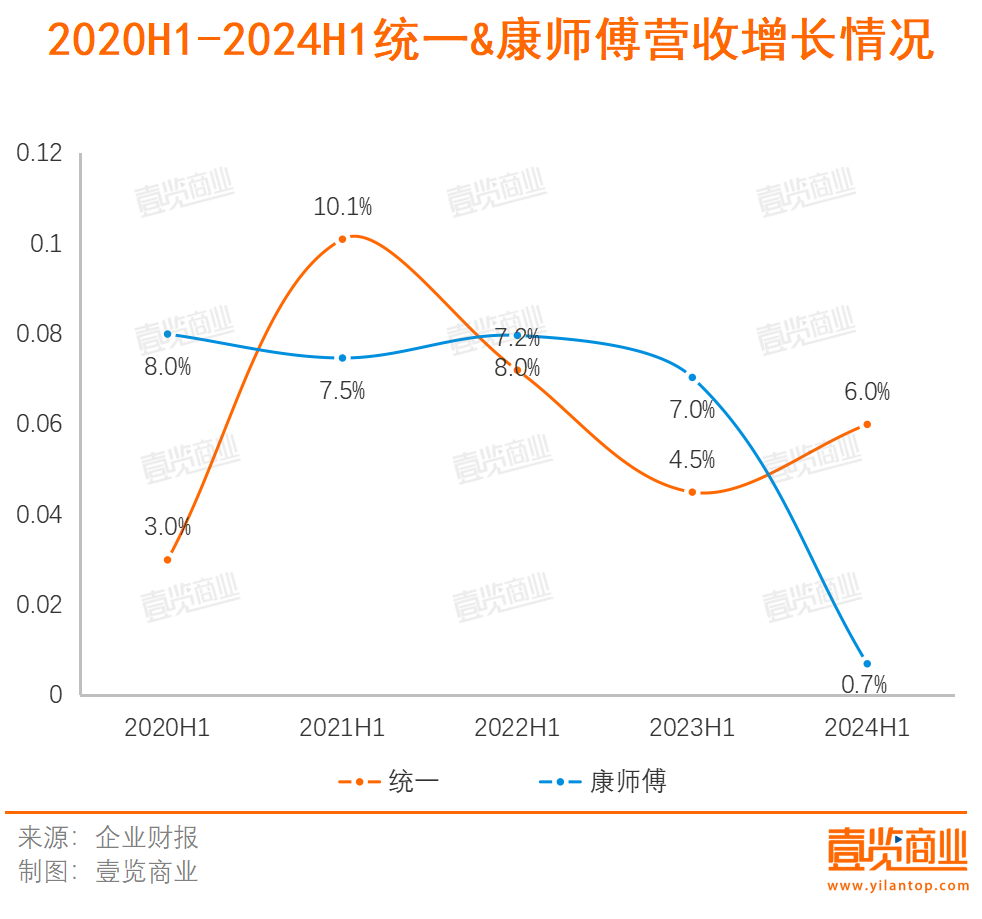

从过去五年两份财报的营收增长来看,疫情对统一的营收影响比康师傅更大,但后疫情时代,统一的营收增速也有所回调,在最新财报中保持了6%的增长。相比之下,康师傅的营收增长更为乏力,数值一直呈下跌趋势,从2020上半年8%的跌至2024年的0.7%。

在整体体量上,康师傅和统一间的差距正在缩小。去年上半年,康师傅营收409.07亿元,是统一营收145.72亿元的2.81倍,二者相差263.35亿元。今年上半年,康师傅营收412.01亿元,统一营收为154.49亿元,前者为后者的2.67倍,二者相差257.52亿元。

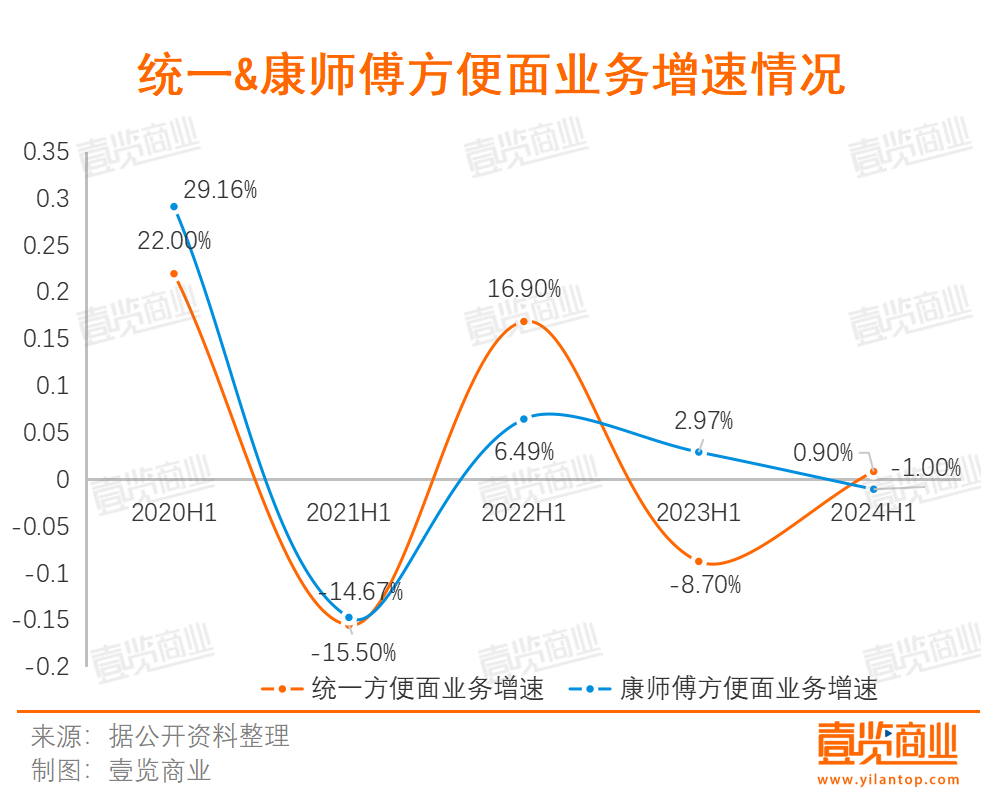

无论是统一还是康师傅,方便面业务的增速都呈下行趋势,到了今年上半年,统一方便面业务仅同比增长0.9%,康师傅方便面业务同比负增长。

方便面卖不动,早就不仅是统一和康师傅两家的问题,整个方便面市场都处于下行期。

国家统计局数据显示,2023年我国109家规模以上方便面生产企业,累计完成产量438.91万吨,同比下降7.48%;累计实现营收787.18亿元,同比下降1.35%;实现利润总额49.99亿元,同比增长38.68%;出口总额8.91亿元,同比增长15.52%。

在8月举办的方便食品大会上披露了2024年上半年的行业数据:方便面营业收入触底回升4%,但利润总额下跌23%。

这么看来,康师傅和统一在今年上半年净利润的增长还跑赢了整体大盘:2024年H1,统一净利润增速达8.3%,康师傅净利润增速达1.7%。

方便面食品大会数据也佐证了康统在方便面市场地位不倒。目前康师傅、统一占据的方便面市场份额分别是46%、15%。排名第三的今麦郎市场份额已经到11%,排名第四的白象则是7%。在2020年,康师傅和统一的方便面市场份分别是46.3%,14.2%。

那么,方便面为什么就卖不动了?

在壹览商业看来有两点主要原因:

一是后疫情时代消费场景、消费理念发生了变化。一方面是餐饮行业复苏,愿意出门吃饭的人变多了,外卖也更加方便了,对方便面的需求量本身就没有那么大了。另一方面是消费者越来越重视健康饮食,市面上大量的方便面属于膨化食品,和主流吃得健康的理念相悖,增长自然就不容易。

知名战略定位专家、福建华策品牌定位咨询创始人詹军豪告诉壹览商业,这一现象反映了食品行业消费趋势的转变。方便面业缩窄主要由于消费者健康意识提升,偏好更加健康、新鲜的食物,以及外卖市场的兴起压缩了即食面的市场空间。

二是目前可替代方便面的食物越来越多。现在市场上出现了各类即煮即吃类的产品,例如螺狮粉、自热火锅。每一细分单品都存在着大量的消费需求,方便面市场自然会被挤压。

在中国食品产业分析师朱丹蓬看来,休闲食品、零食、预制菜均在抢食方便面的市场。未来方便面市场总量会保持下降的趋势,而企业的增长更多将来自集中度的提升,以及市场精耕的能力和产品创新升级的速度。

在这一背景下,康师傅和统一都选择由方便面公司转为饮品公司。

方便面不如饮品好卖

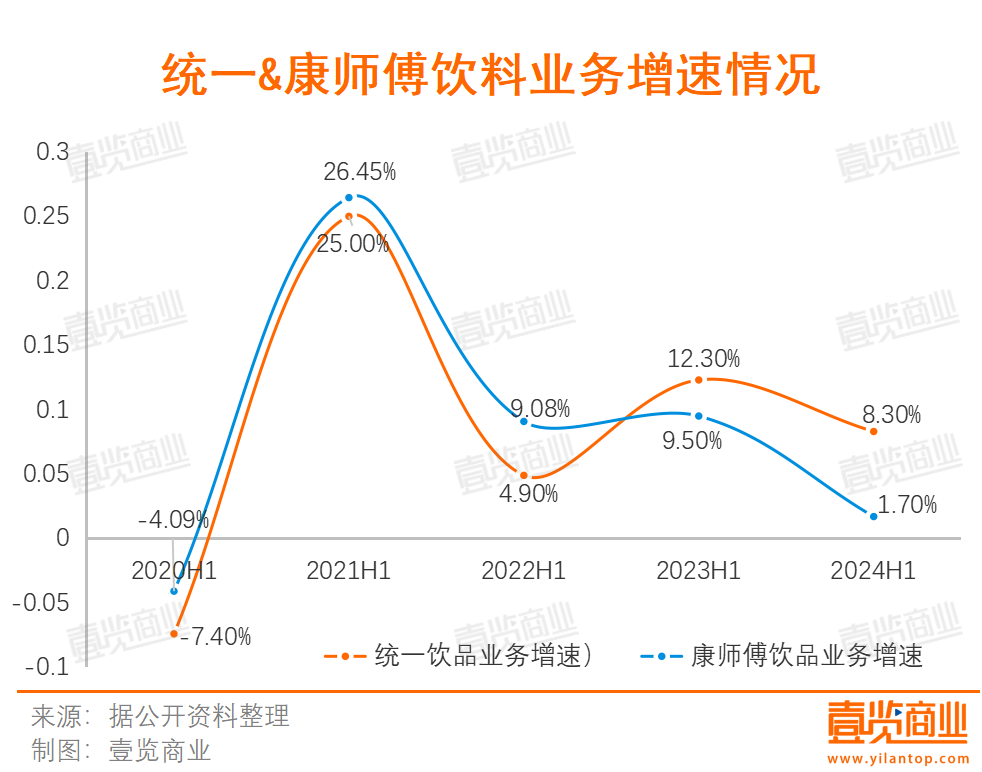

方便面不好卖了,饮品就好卖吗?从财报数据来看,至少饮品的业绩涨势还是超过了方便面,但增速也在放缓。

康师傅饮品业务从2021H1增速26.45%的峰值,降到了2024年H1的1.7%;统一饮品业务从2021H1增速25%的峰值,降到了2024年H1的8.3%。

与此同时,统一的饮料业务近三年占总营收的比重从59.2%增至64.9%,方便面业务比重自36.9%减至32%;康师傅饮料业务近三年占总营收的比重从63.6%增至65.1%,方便面业务比重自35.5%减至33.2%

也就是说,目前来看,两家企业的饮料业务营收都接近于方便面业务营收的两倍,与其说是方便面企业,更不如说是名副其实的两家饮料企业。

毕竟,饮品行业仍存在较大的增量。

康师傅和统一的饮品业务主要都包括了茶饮料、果汁、奶茶、咖啡、包装水等产品,其中,茶饮料是其较大的营收来源。例如财报显示,上半年统一茶饮料营收约为46.47亿元人民币,同比上升11.8%。

再细分茶类饮品来看,无糖茶又是其中最有潜力的品类。尼尔森IQ数据显示,2023年国内无糖饮料行业收入241亿元,同比增长26%,但增速主要来自于无糖茶的贡献,后者贡献了110%的同比增长。

近年,康统就迈向了针对无糖茶这一单品的肉搏战。

近五年,康师傅先后推出无糖冷泡茶系列产品,并上线纯萃零糖系列新品。今年上半年,康师傅进入无糖茶高端赛道,推出无糖茶新品牌茶的传人。另一边,统一绿茶为应对市场趋势及竞争态势,上市无糖新品春拂绿茶,以创新微发酵工艺,打造差异化竞争力。

但即便是在无糖茶赛带,无论是康师傅还是统一,都只能算后来者。毕竟,前有东方树叶、三得利在无糖茶赛道扎根多年,后有元气森林、果子熟了等新兴品牌相继制造出大单品,康统接下来要面对的竞争,激烈程度并不亚于方便面。

再把视线放回康师傅和统一之间的竞争。正如上文所述,康师傅和统一产品结构相似,方便面产品也都面对增长乏力的危机。但即便如此,资本端对两者的上半年业绩却给出了截然不同的判断。

康师傅向上,统一向下

最近,摩根士丹利发布研究报告称,将统一企业中国(00220)评级由与大市同步下调至减持,目标价由6.6港元降至5.8港元。同时,该行将康师傅控股(00322)目标价由11港元上调至11.5港元,相当于预测今年市盈率16倍,续予增持评级。

为什么财报一发,在股市目标价层面,康师傅向上,统一向下?

摩根士丹利在报告中解释为:康师傅提价将推动其于明年录得相对较好的利润率。该行认为,康师傅目前的估值相对于同行仍具吸引力,而统一企业中国的估值似乎相对较高。

与此同时,该行认为,两间公司的毛利率将于今明两年扩张,其中销售杠杆及更佳的产品组合是毛利率扩张的主要动力,而原材料成本效益则会减少。该行预测康师傅和统一于明年利润增长分别为11%和7%。

值得注意的是,结合今年上半年两企业净利润增速来看,康师傅出现了增利不增收的现象。壹览商业梳理发现,销售成本的负增长是这一现象的主要原因。

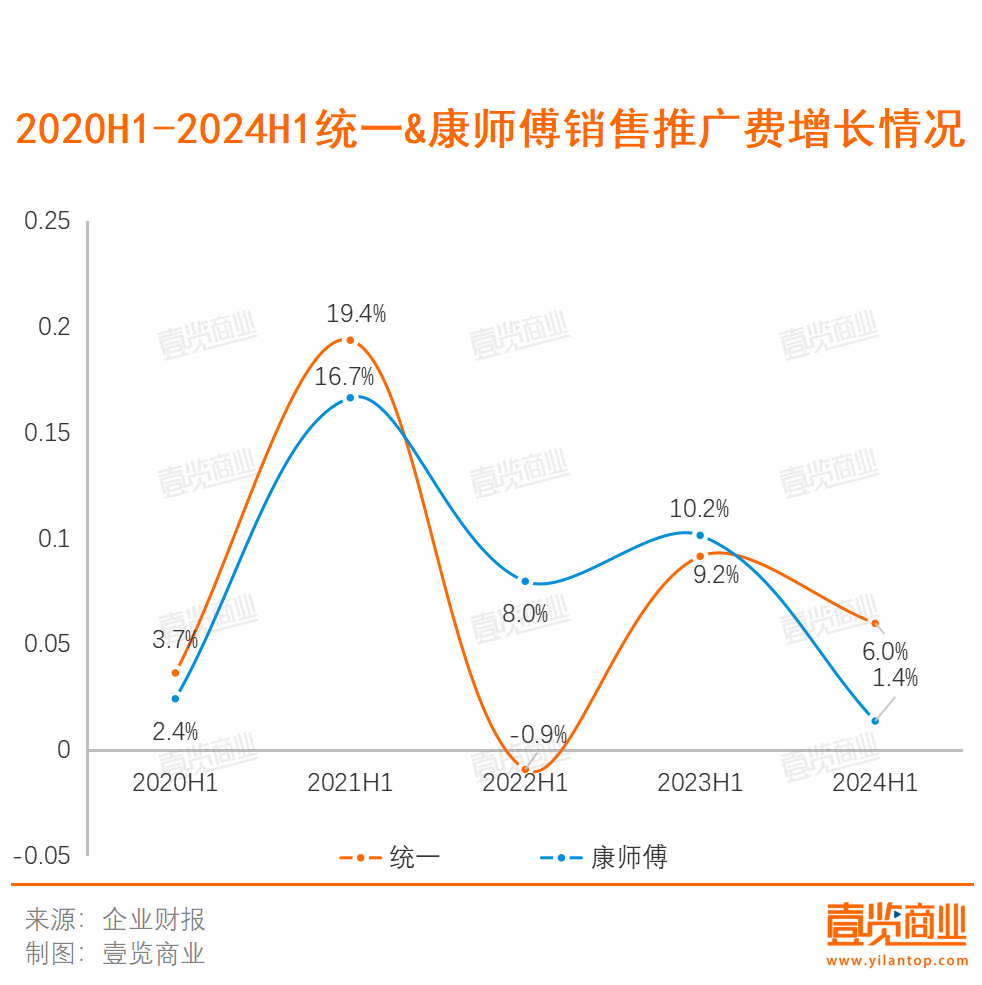

2024年H1,康师傅的销售总成本降低了2.4%,销售推广费用增长了1.4%,和其0.6%的营收增速是相对持平的,净利润却增长了16.2%。

也就是说,康师傅在营销及其他销售成本的花费上效率很高,撬动了远超于成本的利润。

当然,给利润带来增长的,还有康师傅战略的改变。例如,据媒体报道,今年年初,康师傅在饮品业务上就定下了以利润为主的战略基调。一方面是饮料涨价,1L饮料售价5元。另一方面是随箱搭配的一瓶也取消了,导致1月水头订货会开展并不成功,且在一个月后又追加了第二次水头订货会。

壹览商业认为,总体来看,康师傅还有两点压统一一头的原因:更高效的运营效率、更扎实的渠道铺货能力。

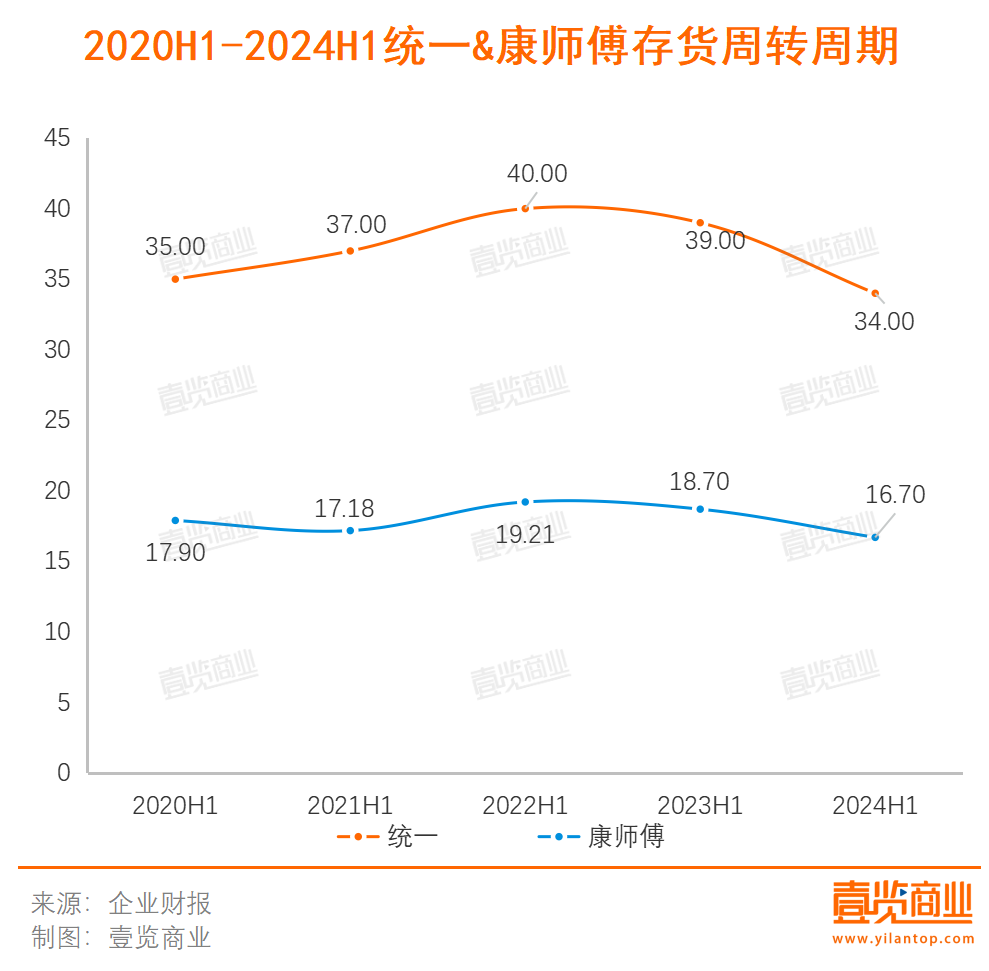

从过去五年两企业的存货周转周期来看,统一的周转周期接近于康师傅的两倍。也就说,康师傅的存货周转效率远超统一,这是因为,康师傅在全国不断开设新仓库,同时减少经销商的数量、增加直营零售商的数量,不断降低通路成本、简化销售渠道。

高效的运营能力总是和扎实的渠道布局相辅相成。据《企业管理杂志》报道,截至2021年,康师傅拥有全国340个营业所,8万个经销商,26万个直营零售点,6万名员工及78个生产基地。这一模式下,厂商对终端的掌控力及铺货率较高,还可以直接掌握终端信息与动态。

在这样强势的渠道布局下,即便主要业务转为饮品市场,康师傅也依然可以发挥优势,在产品上新后迅速铺货。因此,统一在研发上的优势就会减弱,毕竟,就算研发出一款有竞争力的产品,也容易被康师傅模仿并抢走心智。

值得注意的是,统一开始尝试利用山姆会员店等渠道做一些高质价比的渠道定制产品,比如旗下的雅哈紫苏桃风味美式咖啡和金汤酸菜牛肉面都定位渠道专供。也就是说,统一在通过定位单一渠道的受众人群,打开单品的用户心智。

总体来看,统一和康师傅目前需要做的是确保自己的市场份额不被挤压。但攻城容易守城难。这一点在前有娃哈哈、农夫山泉等老牌企业、后有元气森林等新锐崛起的饮品赛道更是显现。好在目前来看,即便方便面整体大盘被冲击,但康统在行业中的地位依然未变,在这一基础上,发挥渠道、研发的优势去寻找饮品行业的增量,机会仍然很大。

看完觉得写得好的,不防打赏一元,以支持蓝海情报网揭秘更多好的项目。