@新熵 原创

2019年对于乳业巨头蒙牛来说,是一个关键时间。

正是在这一年,蒙牛收获了史上最佳的业绩增长,营收首次突破700亿大关达到了790.3亿,时任总裁卢敏放称之为蒙牛速度。同年,蒙牛为了扩张规模,加快了并购与国际化的脚步,先后收购了中国圣牧子公司圣牧高科,澳洲婴幼儿奶粉品牌贝米拉和LDD。而在澳洲的两项收购,据报道显示累计花费了约近100亿(63.9亿+29.31亿)。

除此之外,当时非常乐观的蒙牛在同年6月豪掷30亿美元,与可口可乐一起成为了奥林匹克历史上首个联合全球合作伙伴协议成为奥运顶级赞助商。在这份长达12年的合同中,包含3个奥运周期的夏季与冬季奥运会的赞助。从财报来看,蒙牛的实力似乎与这份赞助并不匹配,仅41.05亿的净利润,难以覆盖庞大的营销开支。而从历史的后视镜来看,随后几年蒙牛的利润并没有太多增长,稳定的维系在50亿上下。

乐观的预期下,疯狂地扩张,与天量的营销显示出了蒙牛的野心,但随后的发展,似乎并不如蒙牛预估的乐观。

四年时间过去了,卢敏放当年为蒙牛立下的双千亿目标,至今仍未达成,而另一方面,当年落子布局的方向,也成了羁绊。

在上游原奶产能过剩,以及下游消费不足的大背景下,蒙牛的高速扩张成了如今的负重前行,而当年重金下注的奶酪等产品方向,发展逐渐陷入了瓶颈。国内增长徘徊不前,奥运作为2024为数不多可打翻身仗的机会,蒙牛自然不会错过。

但从结果来看,数据似乎并不乐观,直观来看在微博,#伊利为中国健儿加油#相关话题阅读量已达179.9亿,而对比来看,蒙牛最高的流量事件#庆祝中国夺牌蒙牛请你一杯#其阅读量为51.9亿,仅为伊利三分之一。

而这个成绩,对于全球仅有15个名额的顶级赞助商来说,显然难言满意。奥运之外,蒙牛的困境也显而易见,接连的换帅,以及惨淡的二级市场成绩,都把这个昔日乳业巨头,推进了危险的漩涡之中。

行业困境之下,该如何破局,出海似乎成了眼下为数不多可腾挪的空间,其实从蒙牛的奥运营销也可以看出,蒙牛虽然流量不如伊利,但其内核却更趋于中国元素的国际表达,而其背后也许意味着国际化已经成了蒙牛当下经营的重点。

如何熬过漫长的季节,是中国消费企业必须回答的问题,而蒙牛的答案是否奏效,尚未可知。

01 奥运之战,营销失焦

观察此次蒙牛的奥运营销,矛盾感非常明显。

区别于伊利广撒网的金牌路线,蒙牛以全民奥运核心策略。将奥运日常化,多元化,并由此向公众表达全民参与的美好愿景是蒙牛传播的重点。这样做的初心虽然好,但从效果来看,品牌在传播上有些顾此失彼,持续性较差。

我们可以看到没有项目,但满场飞奔的谷爱凌,也可以看到姆巴佩和刘翔的小红书广告出现在各个地方,但对于大众来说,似乎很难将谷爱凌、姆巴佩与蒙牛结合起来,占据心智。而另一方面,为了强调全民奥运,蒙牛邀请了大量非体育人士的加入奥运传播,试图通过流量明星,覆盖到更广泛的人群,贾玲、杨紫、汤唯、王一博等加入,进行打call、担任奥运火炬手等营销活动,打开话题延展空间。

但从实际效果来看,似乎也并不理想,奥运毕竟是体育赛事,并非明星普通人的主场,而奥运话题度往往围绕着赛事、运动员展开,而此刻明星的加入,很容易让营销失焦。以本次巴黎奥运会为例,前期热度相对有限,但蒙牛却在前期发力明显,谷爱凌、王一博、赵露思等都参与到了奥运圣火在法国的传递之中。流量明星,往往身兼多家品牌代言,而对于这种较为单一的形式,在国内往往难以形成破圈效应,而对于海外的蒙牛产品用户,由于蒙牛海外布局多以并购为主,所以明星效应也难以打开。

而随着赛事的不断深入,流量又聚焦在了金牌选手身上,在伊利的强势广撒网之下,蒙牛似乎又必须选择跟随,从送奶,到奥运冠军的下注,蒙牛只能选择不断应对来赢取流量,擂台式的对垒,热点事件的反馈,让流量更多停于争议事件,对品牌心智效果提升短暂。更进一步来看,一场奥运会矛盾的蒙牛在全民奥运和金牌奥运之间反复切换,似乎并没有找到自己核心的定位。作为顶级合作伙伴,奥运流量对内被伊利瓜分,对外水花有限,成了蒙牛奥运时间的最终结局。

其实,之所以会有如此矛盾性。原因似乎也非常明晰。从乳业的竞争格局出发来看,其实对于蒙牛来说,国内市场的格局非常稳定,而国内市场的困境短期内也难产生更多的变量,未来增量无疑将来源于海外。

映射在奥运营销之上,更符合国际化的方向理应是重点,无论是选取国际化的体育明星如谷爱凌、姆巴佩等,还是全民奥运等奥委会重点推广的理念,顺理成章地就成了蒙牛营销的重点。与此同时,作为全球仅有15个名额的奥运顶级赞助商,蒙牛的目的也在于奥运曝光之下的全球知名度。只是,如何平衡国内与出海,似乎让蒙牛陷入到了纠结之中,难以集中力量实行饱和攻击,也让最终的结局显得颇为可惜。

而另一方面,蒙牛内部的问题,似乎也正在逐渐突出。

02 奥运之外,内忧频增

在奥运时间之前,蒙牛在2024年过得并不太平。

从3月开始的两个月时间中,蒙牛接连两次对管理层进行调整,把超期服役的总裁卢敏放换下,扶老蒙牛人高飞上马。随后有着大股东中粮集团背景的庆立军,又新获任了蒙牛乳业董事长一职。

至此,蒙牛经历了管理层,全面地换血。其实,从历史上来看,蒙牛的管理层变动相较于伊利而言,也是较为频繁,伊利自2005年后,便一直由潘刚出任一把手,而蒙牛则已经换了四任掌门人,2024年蒙牛又迎来了第五任。频繁换帅之余,蒙牛在二级市场的表现,也难言乐观,三年时间超75%的跌幅,似乎表达了投资人对于蒙牛逐渐掉队的态度。

管理层地震,股价持续低迷,蒙牛在困境已然是明牌。

从业绩上来看,蒙牛增长乏力是拉低业绩的一大诱因,2021年蒙牛的营收增速尚且能达到15.92%,但到了2022年和2023便骤降至5.05%和6.51%。而在利润方面就更一言难尽。蒙牛2023年净利润48.09亿元,同比下降了9.3%。此前机构普遍预测在50亿以上,蒙牛的净利润表现,显然比预期差了很多。而从另一个视角来看,2019年签署的30亿美元奥运赞助商合同,以及多项大笔的收购支出,似乎都难以出利润中看出效果。

从业务上看,蒙牛的问题更加一目了然,液态奶市场的天花板临近,但此时蒙牛却又没能培育出可以撑起新营收支柱的第二增长曲线业务。从存货周转率上来看,即便是在红海的液态奶市场,蒙牛的竞争优势依然落后于伊利。价格战以及较为单一的产品线,都让蒙牛的ROE难以提升。

而收购而来的负担,在下行周期内也在困扰着蒙牛,在2023年的蒙牛财报中,联营投资公司的利润下滑直接影响了蒙牛的利润,根据报道显示,2023年蒙牛联营投的现代牧业、妙可蓝多等公司净利润下滑,其中蒙牛持股56%现代牧业,持股36%妙可蓝多,这里面去年蒙牛分走了4亿,而2023年只有0.9亿,这里面的差额4.7亿。

与此同时商誉的问题,销售费用的问题,等等,似乎都在困扰着这个曾经的乳业巨头。

内忧不断累积之下,让投资人的信心不断下滑,而破解之道,其实除了提质增效,熬过漫长的周期之外,海外也许成了蒙牛的另一个突破口。

03 出海前景,仍不明朗

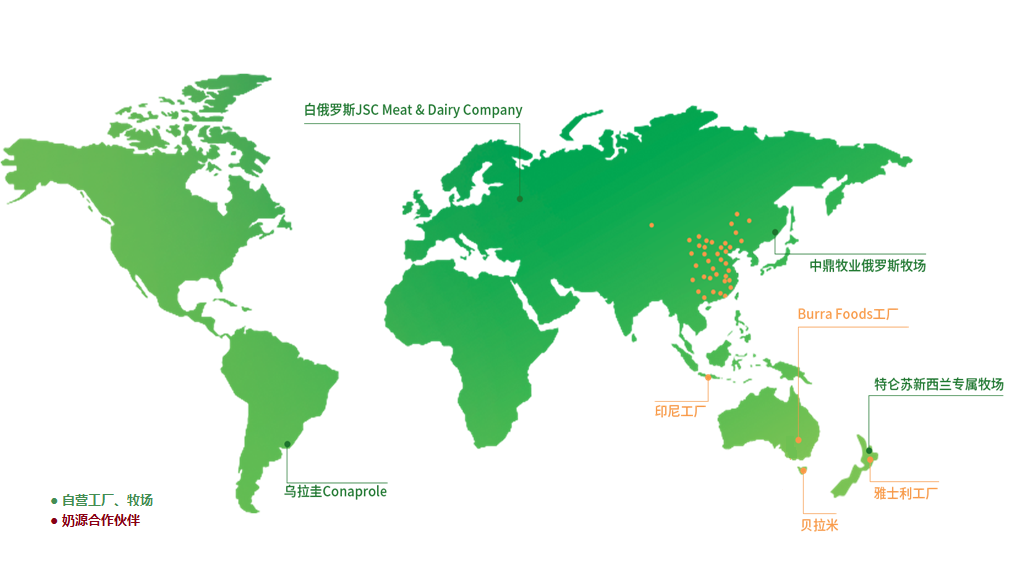

蒙牛出海,其实开始得非常早,根据官方的表述来看,自1999年成立以来,蒙牛集团就将国际化作为核心发展战略,近十年来更是积极响应共建一带一路倡议,通过开拓海外市场、建设海外工厂、开展海外并购等方式加快走出去,成为中国第一家将乳品销售到国外的乳企、第一家在海外开展全产业链布局的乳企,并通过多元并购形成海外协同发展效应。

从蒙牛官方的示意图来看,蒙牛出海战略主要分为两个部分,第一是开拓当地市场,这部分的重点在于东南亚,以及一带一路国家,典型代表是2021年3月,收购了东南亚冰淇淋品牌艾雪,直至2023年,艾雪集团除了印度尼西亚拥有三家工厂以外,在菲律宾的旅游示范现代化工厂业已投产,产品市场已覆盖印尼、越南、菲律宾、柬埔寨、老挝、东帝汶等国家。业绩报告显示,2023年艾雪位居印尼市场份额第一,菲律宾份额第三。

而另一部分,则更多的是汇聚全球优质奶源,典型代表就是澳洲贝拉米,在可以查到的资料中,贝拉米重点发力在奶粉领域,而目标市场则更多的是本土市场,在2020年的中期业绩说明会上表示,卢敏放曾表示,雅士利加上贝拉米,蒙牛奶粉业务定的目标是未来三年进入中国市场前三。 。蒙牛乳业2020年年报显示:奶粉业务收入主要来自雅士利和贝拉米,但贝拉米全年仅为蒙牛乳业贡献10.32亿元收入,雅士利奶粉收入29.76亿,合计近40亿,而这一数字在2023年时,从蒙牛财报来看,其奶粉收入38亿,0增长。显然不及预期。

总结来看,站在当下的视角蒙牛海外业务可以说喜忧参半,在东南亚的冰淇淋业务可以说增长明显,而在澳洲为主的奶粉业务,却陷入了停滞。未来国际化该如何走,从当下的资料来看,借助奥运营销,在未来的奥运周期发力,是打开市场不错的选择。

但从当下来看,蒙牛的海外战场,依旧受困于模式的选择,以及历史上收购模式的困扰,如何激发存量公司进一步发展,以及进一步复制印尼模式的成功,都是蒙牛需要回答的问题。

站在当下的视角,在国内市场,蒙牛还需要时间来熬过漫长的周期,处理好并购带来的后遗症,而从海外市场作为另一方向上的破局之道,既有希望也面临着调整,该如何进一步打开市场,值得期待。

看完觉得写得好的,不防打赏一元,以支持蓝海情报网揭秘更多好的项目。