@港股研究社原创

受早间亚太股市大跌影响,港股上午盘三大指数大幅低开,开盘后快速冲高转涨随即回落再度转跌。截止午盘,恒指、国指分别下跌0.22%及0.41%,恒生科技指数上涨0.12%,曾一度冲高超1%。盘面上,大型科技股涨跌不一,需求担忧成市场主基调,国际油价持续下跌,三桶油齐挫,中海油大跌超5%,巴菲特减持近半苹果股份,苹果概念股走低。

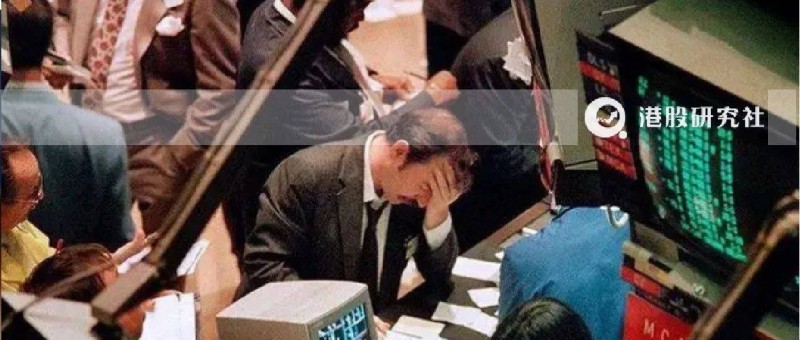

刚经历黑色周五,今天,全球资产市场又遭遇黑色星期一。今天一开盘,日本东证指数大跌,触发熔断机制,日本国债期货同样触发熔断机制。紧接着,在韩国KOSPI200指数期货下跌5%后,韩国交易所启动了临时停牌措施,程序交易暂停5分钟。

分析人士表示,日本央行加息,引发套息交易反转,成为这次全球资本市场动荡的导火索。本次全球资本市场巨震,在市场人士看来,中国资产有望迎来海外资金回流、增配。当前仍在底部、基本面走势与美国相背离的中国资产性价比显现,成为全球资金更好的选择。全球经济走向类衰退和降息周期,外部流动性环境改善,打开国内货币政策空间,也利好A股。

全球股市抛售加深,美股股指期货延续跌势,纳指期货跌幅扩大至4%,欧洲斯托克50指数及德国和法国主要股指期货都跌超2%。MSCI亚太指数暴跌5%,预计将抹去2024年的涨幅。美/日日内一度跌超3%,在日元进一步飙升之后,日本股市的下跌加速。

日本东证指数创下1987年以来以来最糟糕的单日表现。银行和保险公司是日本股市中表现最差的股票。韩国创业板指(KOSDAQ)在暴跌8%后停止交易,该指数已经抹去监管机构在去年11月初实施禁令以来所取得的所有涨幅。台股崩1700点,日内跌幅达8%。澳大利亚股市创下6月底来最低水平。

风险情绪正在迅速转变,交易员认为美联储一周内紧急降息25个基点的可能性为60%。随着美国股指期货脱离低点,抛售略有停滞,但仍处于下跌状态。这是市场恐慌的明显迹象,因为美联储在最近一次会议上保持利率不变,鲍威尔表示,可能会在9月的会议上讨论降息问题。

芝加哥联储主席古尔斯比将在美股开盘前发表讲话。在弱于预期的美国就业数据公布后,他曾表示,美联储不会对任何一份报告反应过度,而是会找出数据的通线,并以稳定的方式行动。

在亚太市场重挫、美股期货走低之际,离岸人民币一度大涨逾500个基点。在业内人士看来,人民币汇率走强,中国资产的配置吸引力正得到全球资金的关注。随着美联储降息预期提升,全球流动性边际改善,下半年北向资金有望成为A股微观流动性好转的重要边际增量。

在开源证券策略首席分析师韦冀星看来,海外流动性宽松可能导致美债收益率下行、美元指数回落,从而减轻人民币贬值压力并促使外资回流A股,进而推动A股景气成长和核心资产反弹;此外,海外宽松政策也可能降低国内政策约束,使得国内货币政策更加灵活,有助于提升稳增长效果,地产、银行等板块有望出现反弹行情。

国信证券研报表示,整个上半年,港股互联网各龙头公司已表现出微观基本面筑底回升的特征,尽管宏观经济仍表现出一定压力,我们观察到腾讯的主业游戏海外流水已率先回暖、美团外卖业务每单盈利能力在Q1也开始环比回升、美团本地生活业务跟字节的竞争也逐步走向差异化方向等,我们认为现在正处在微观企业经营效率的小周期回升的起点,因此将推动港股互联网板块开启长期基本面修复行情。

此外,各家互联网公司今年以来陆续推出大额回购计划,整个上半年腾讯、美团、快手的回购金额分别为523亿/139亿/20亿港元。目前港股互联网公司多数交易在24年经调整净利润15-20x水平,相比较美股纳斯达克科技巨头多数交易在24年PE25-30x,整体估值较低,投资价值凸显。

中金发表报告指,石油价格回撤至80美元以下,美国衰退预期上升。7月以来油价回撤的主因是市场担忧全球经济衰退,美国大选后中期油气供应增加,以及中国的能源转型对石油需求的抑制是次要因素。该行预计在8月下旬之前,市场依然会交易衰退预期。但现在油价内含的风险预计已经比较高。

截止7月底,原油的净空头的持仓量已经接近2020年3月水平,金油比也接近历史高点。如第四季OPEC+维持产量不变,油价中枢有望维持80美元。中金策略组认为软着陆依然是基本前提,降息前交易衰退预期,降息后交易经济复苏,认为更应该关注本轮调整过后的风险收益比,以60美元油价计算,认为中国海洋石油(00883.HK)的估值依然较为合理。

小米集团收跌1.37%。中金发表研究报告指,行业数据显示,小米集团(01810.HK)全球智能手机销售表现强劲,第二季出货量预期按年增长27%至4,230万部,超越全球市场整体的12%增速,市场份额预料提升至15%,继续位列第三。

综合出货量及产品售价数据,中金目前预测小米第二季手机业务收入将达到465.3亿元,按年增长27.1%。计及IoT与大家电业务增长,以及汽车销售前景,中金预测小米集团第二季经调整净利润将达到54.32亿元,即按年增长5.7%,相应将今明两年经调整净利润预测上调14.6%及20.8%,至189.17亿及211.4亿元,维持跑赢行业评级及目标价23港元。

伯克希尔周末披露持有的苹果股份从第一季度的7.89亿股下降至二季度的约4亿股,降幅接近50%。受此影响,港股市场苹果概念股今日集体下跌,其中,丘钛科技跌超4%,瑞声科技、比亚迪电子、舜宇跌超3%,富智康集团跌超2%。巴菲特周末披露削减苹果持股近半,分析人士指出,巴菲特的抛售将立时三刻被视为利空,苹果是全球消费领域的头号标的,这是关于全球消费者的宣告。

此外,TrendForce最新报告显示,随着库存的去化,未来几年近眼显示器的出货量将逐年增加。预计OLEDoS将主导高端VR/MR市场,到2030年其技术份额将上升到23%,而LCD将继续占据主流市场,在近眼显示器中占有63%的份额。TrendForce预测,到2030年VR/MR设备出货量将达到3730万台,2023年至2030年的复合年增长率为23%。

比亚迪股份收跌1.73%。摩根士丹利的研究报告指,比亚迪股份(01211.HK)扩充企业对企业(B2B)销售应可令海外销售达到公司的目标,虽然其毛利较对零售(ToC)低。该行认为,全球合作是在保护主义加剧下释放海外商机的必要条件。

该行对于比亚迪与Uber的合作表示,公司需要全球合作,而美国及欧盟今年稍早时候的关税令内地电动车生产商重新检视他们的全球策略,而负担能力为全球采用电动车的关键。该行亦指,多渠道销售策略是比亚迪实践其全球计划的先决条件。大摩根士丹利对公司目标价为225港元,评级为与大市同步。

药明康德收涨0.45%。广发证券研报指出,新分子业务高速增长,chemistry项目订单积累保障药明康德稳定增长。根据公司2024H1半年报,小分子D&M上半年新增分子644个,目前管线分子总计3319个。2024H1来自全球前20大制药企业收入65.9亿元,剔除商业化项目同比增长11.9%。

一体化龙头优势明显。2024H1公司新增客户500家,截止至2024年6月末在手订单人民币431亿元,在外部环境逐渐转好过程中,公司订单向上趋势更强。公司处于稳增长状态,行业恢复趋势明显,公司自身龙头优势明显。参考行业可比公司维持公司A股合理价值65.74元/股不变,维持买入评级;H股方面,参考AH股溢价情况,给予H股合理价值55.20港元/股不变;维持买入评级。

新东方-S收涨0.74%。花旗研究报告指,近日举办了新东方业绩后发布会,吸引逾130家机构投资者参与,反映市场对该公司有浓厚兴趣。该行继将新东方美股目标价调整至106美元后,亦将港股目标价由99港元下调至83港元,此举反映了该行对公司核心教育业务的正面展望,一致的估值原则及最新的预测。

该行认为新东方估值吸引,重申买入评级,就K12课后补习行业而言,偏好新东方多于好未来。花旗认为,新东方在2024财年第四季容量加速扩张,学习中心增加37%,超过指引目标,是受到经济改善的支持。新中心目前可在5至6个月内达到收支平衡,与政策实施前相比有显著改善,反映出竞争格局和经营效率的提升。

该行归纳出投资者在公司业绩后活动上提出的十大关心领域,包括2024财年第四季支出超支因素、表现奖金结构、学习中心扩充控制、新中心盈利能力轨迹、教育业务利润表现及展望、与前高管和解的7,600万美元、2025财年员工激励与人员编制、海外学习业务的抗逆能力、文化旅游的前景,以及股票回购和资本回报计划。

联想集团收跌1.24%。里昂的研究报告指,联想集团将在8月15日公布其2025财年首财季(截至6月的季度)业绩,料其纯利达2.3亿美元,高过该行以往所料的2.2亿美元,主要因为伺服器业务复苏更好及个人电脑业务稳健,并录得良好毛利。该行维持公司跑赢大市评级及目标价13港元。该行料联想集团的人工智能伺服器订单达30亿美元,将在2025财年交付,而因为财务成本控制及中东地区的新业务增长,其可转换债券或不会在三年后的到期日造成摊薄。

看完觉得写得好的,不防打赏一元,以支持蓝海情报网揭秘更多好的项目。