作者/无字

出品/新摘商业评论

2024年7月26日,孩子王位于四川广汉百伦广场的全国首家精选店正式开业。据悉,该门店是孩子王启动加盟业务后,针对下沉市场布局的首个门店。

接下来,孩子王还希望在下沉市场铺设更多门店。目前,内蒙包头、河南商丘等地的六家孩子王精选店正在陆续筹建。孩子王计划三年内新开1000家门店,实现一县一店。

考虑到此前较少涉猎下沉市场,一县一店战略,确实有望为孩子王带来更多增量红利。不过需要注意的是,下沉市场消费能力毕竟有限,并且人口呈流出态势,而孩子王的产品质量又广受诟病。凡此种种,其实也预示着,孩子王很难轻而易举地靠下沉市场打开想象空间。

一、净利润三连降,孩子王上市后业绩变脸

作为中国母婴童零售行业的头部企业,疫情前,孩子王的业绩颇为亮眼,营收净利润双双高速增长,展现了极强的成长性。

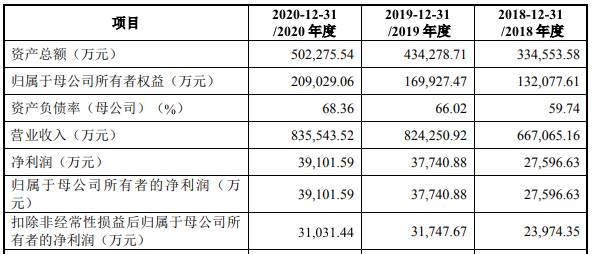

招股书显示,2018年-2020年,孩子王营收分别为66.71亿元、82.43亿元、83.55亿元,复合年增长率为11.91%;归属净利润分别为2.76亿元、3.77亿元、3.91亿元,复合年增长率为19.02%。

得益于亮眼的业绩,2021年10月,孩子王登陆创业板。上市首日,孩子王股价暴涨303.81%,报收23.3元/股,总市值超250亿元。

不过令资本市场猝不及防的是,上市后,孩子王的业绩并未持续稳步攀升,而是突然变脸,日渐萎靡。

财报显示,2021年-2023年,孩子王营收分别为90.49亿元、85.2亿元、87.53亿元,分别同比增长8.3%、下跌5.84%、增长2.73%;归属净利润分别为2.02亿元、1.22亿元、1.05亿元,同比分别下跌48.44%、下跌39.44%、下跌13.92%。

更有甚者,2021年-2023年各年Q4,孩子王还出现了亏损现象。其中2023年Q4,孩子王的归属净利润以及扣非净利润分别亏损1186万元和2312万元。

考虑到孩子王的净利润正连年走低,并且每年四季度均亏损,照此趋势发展,孩子王甚至有可能出现年度亏损。

如此低迷的业绩,自然会让资本市场谨慎看待孩子王。目前,孩子王股价仅为5.25元/股,相较两年前27.16元/股的高点,下跌80.67%。

二、店效持续下行,孩子王瞄准下沉市场

上市后,孩子王的业绩突然变脸,很大程度上都是因为公司最大的营收支柱线下门店的创收能力触及瓶颈。

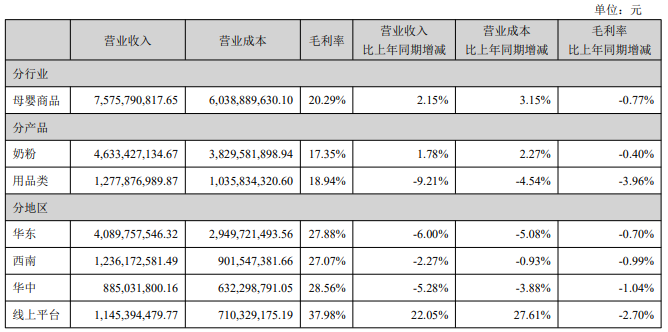

尽管过去几年,孩子王正逐步加码线上渠道,并且线上渠道的业绩稳步攀升,但整体而言,目前孩子王线下渠道的营收占比依然高达90%左右,是公司最重要的营收支柱。

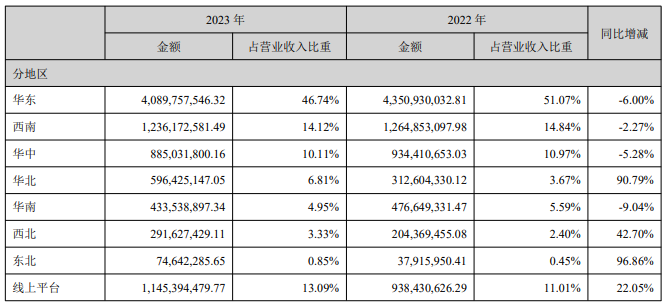

由于总部位于江苏南京,孩子王的线下渠道主要集中在华东地区。财报显示,2023年,孩子王华东、西南、华中地区营收分别为40.9亿元、12.36亿、8.85亿元,营收占比分别为46.74%、14.12%、10.11%。

多年深耕以华东地区为主的线下母婴童零售市场,确实让孩子王成为了行业一霸,但由于线下门店的辐射范围有限,随着华北等地的市场红利逐步衰减,孩子王线下门店的店效也开始下滑。

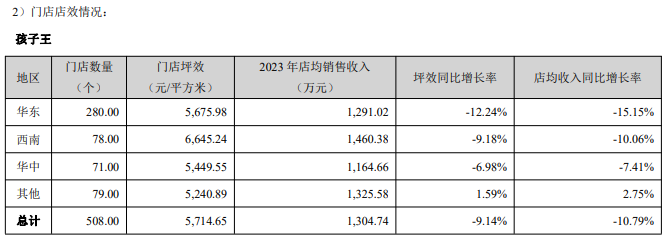

财报显示,2020年-2023年,孩子王的门店店面坪效分别为6905.77元/平方米、6289.72元/平方米以及5714.65元/平方米,分别同比增长0.39%、下跌8.92%、下跌9.14%;店均销售收入分别为1636.06万元、1462.62万元以及1304.74万元,分别同比下跌5.6%、10.60%以及10.79%。

纵向对比不难发现,过去三年,孩子王的门店店面坪效和店均销售收入持续下行,并且跌幅持续扩大。

与此同时,2022年-2023年,孩子王华东、西南、华中三大地区的毛利率均呈下跌态势。结合店面坪效以及店均销售收入下滑的趋势来看,目前孩子王线下门店的影响力不光触及瓶颈,似乎还深陷内卷竞争泥潭,降低产品售价才能俘获消费者。这正是孩子王净利润三连降的直接诱因。

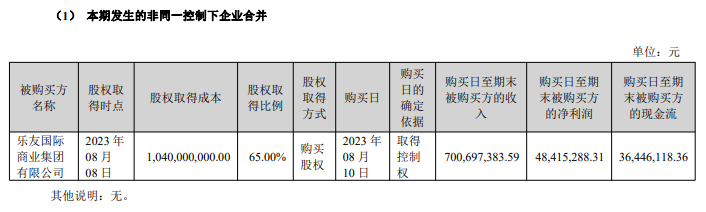

为了摆脱内卷竞争压力,目前孩子王正积极布局此前较少涉猎的市场。除了开头提到的,计划在下沉市场铺设更多门店,孩子王还于2023年8月斥资10.4亿元收购乐友国际65%的股权。

据了解,乐友国际为北方母婴童行业大型连锁零售企业,截至2023年末,在天津、北京、陕西等地拥有517家直营及加盟托管门店。财报中,谈及为何收购乐友国际时,孩子王表示,此次收购与公司原有的市场布局形成了强有力的互补,特别是在北方地区,效应尤为显著。

事实证明,收购乐友国际,确实极大地拓宽了孩子王的门店规模。财报显示,截至2022年末,孩子王仅有508家门店。一年后,得益于收购乐友国际,孩子王的门店数达1025家,翻了一倍。

不过需要注意的是,由于以高溢价收购乐友国际,孩子王也承担了巨大的商誉。截至2023年末,孩子王的商誉规模高达7.82 亿元,占总资产的8.14%。如果接下来,孩子王不能充分挖掘出乐友国际的潜在价值,那么其将面临巨大的商誉减值风险。

三、产品质量问题频发,下沉难救孩子王

考虑到孩子王主要聚焦线下母婴童零售市场,其收购乐友国际、推进一县一店,似乎是希望靠更多的门店数量,俘获更多消费者,进而推动公司业绩稳步攀升。

如果母婴童零售市场拥有丰沃的增量红利,简单粗暴拓宽门店数量,确实有助于孩子王业绩增长。然而需要注意的是,目前中国正迈入少子化时代,无论是此前较少涉猎的下沉市场,还是借收购乐友国际切入的北方市场,都很难给孩子王提供更广阔的发展空间。

国家统计局披露的《中国统计年鉴2023》显示,孩子王瞄准的北京、天津、河北、山西等地区的出生率均低于全国平均水平。

不止北方和下沉市场红利衰减,整体而言,随着出生人口减少,中国母婴市场规模也正触及天花板。玺承电商研究院数据显示,预计2022年-2025年,中国母婴市场规模将从3.76万亿元增长至4.68万亿元,复合年增长率仅为7.57%,远低于此前几年双位数的增速。

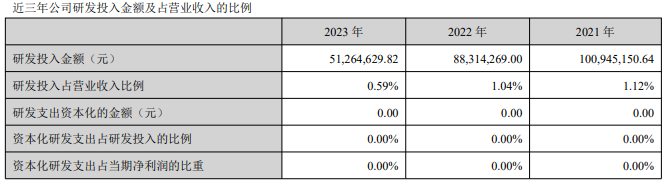

市场规模触顶的背景下,如果行业从业者想在激烈的竞争中脱颖而出,俘获更多消费者,那么就不能不在技术和产品层面构筑差异化的竞争力。遗憾的是,过去几年,孩子王仅关注渠道布局,相对忽视了技术研发以及产品建设。

财报显示,2023年,孩子王研发费用仅为0.51亿元,同比下跌41.95%,费用率只有0.59%;仅拥有99名研发人员,同比下跌61.18%,研发人员数量占比只有0.91%。

研发费用过低以及研发人员过少,决定了孩子王很难及时结合市场的需求,推出极具竞争力的新产品,帮助公司打开想象空间。

事实上,目前孩子王不止研发力度有限,甚至连最基本的产品以及服务质量都难以保障。招股书显示,2018年-2020年,孩子王及旗下公司受到罚款以上行政处罚共计50项,其中28项处罚均系销售不合格商品。

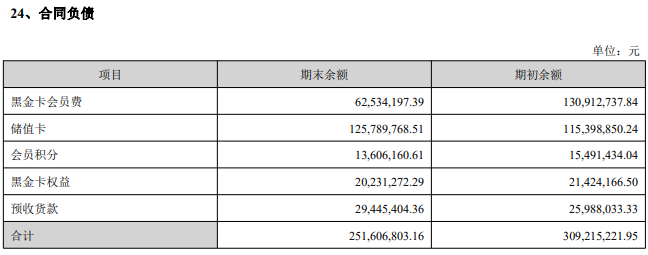

在消费者服务平台黑猫投诉以孩子王为关键词检索,可以发现约860条投诉,大部分消费者不光投诉孩子王销售的产品质量不佳,并且还控诉,孩子王会员卡存在盗刷、擅自修改条款等问题。

有鉴于此,消费者已不再信任孩子王。财报显示,截至2023年末,孩子王的黑金卡会员费、会员积分、黑金卡权益余额分别相较年初下跌52.23%、12.17%、5.57%。考虑到会员费可以给企业带来海量沉淀资金,孩子王的诸多合同负债均大幅衰减,不光说明消费者对公司持谨慎态度,更预示着,其经营压力陡增。

由此来看,上市以来,孩子王业绩持续萎靡,绝非疫情、股权激励等偶发性的因素影响,很大程度上都是因为经营理念难以跟上市场趋势。

尽管孩子王正积极探索此前较少涉猎的北方地区以及下沉市场,但由于过分看重门店规模,相对忽视了产品与技术,在市场红利衰减、竞争加剧的背景下,孩子王很难对消费者展现足够的吸引力。

有鉴于此,高溢价收购乐友国际带来的巨额商誉,已然成为悬在孩子王头顶的达摩克里斯之剑。

看完觉得写得好的,不防打赏一元,以支持蓝海情报网揭秘更多好的项目。