作者/无字

出品/新摘商业评论

消费降级时代,穷鬼超市奥乐齐火出了圈。

图源:奥乐齐

近日,奥乐齐新上架的一款白酒被消费者抢购一空,引发网友热议。据悉,该52度白酒为奥乐齐自有品牌,采用五种粮食,基于传统固态法白酒工艺酿造,500毫升售价仅9.9元。

事实上,被誉为穷鬼超市的奥乐齐不止有低价白酒产品,其他商品也极具性价比。2023年末,奥乐齐推出价格更低的超值系列,400克带皮猪五花售价14.9元,800克胡萝卜售价2.8元、980克一瓶酸奶售价仅10.9元。

尽管依托于极致低价,奥乐齐已赢得诸多消费者追捧,但对于产业链末端的商超企业来说,唯有海量的渠道才能提高议价能力,进而让企业具备更强的抗风险能力。

目前,奥乐齐的门店数量极为有限,而盒马、山姆、永辉等更具实力的企业也在加码低价商超,随着竞争逐渐加剧,奥乐齐或许很难继续对消费者保持较强的吸引力。

一、迎合消费升级热潮,初入华的奥乐齐想冲高

虽然被誉为穷鬼超市,但事实上,入华之初,奥乐齐并不想继续主打低价,而是瞄准了中产阶级消费者,希望冲击中高端。

官方资料显示,奥乐齐创办于1913年,是德国折扣零售巨头,一直坚持低价折扣经营模式。Wolfe Research数据显示,在美国休斯敦、芝加哥等市场,奥乐齐的售价比沃尔玛低15%左右。

2017年4月,奥乐齐正式进军中国市场,通过天猫旗舰店为中国消费者提供一系列价格不菲的进口产品。两年后,奥乐齐在上海开设门店,定位为为中产阶级服务的社区精品超市和社区食堂。

入华后,奥乐齐不再主打极致低价,一方面固然是希望靠销售中高端产品打开利润空间,另一方面,也是因为中国消费市场趋势生变,为其冲击中高端市场提供了得天独厚的发展契机。

图源:苏宁金融研究院

2018年前后,随着中产阶级崛起,中国曾掀起消费升级热潮,中高端产品持续热销。苏宁金融研究院披露的《中国居民消费升级指数报告(2018)》显示,中国居民消费升级综合指数加速攀升,从2013年的0.341上升至2018年的0.376。

对此,2018年8月初,国家发改委就完善促进消费体制机制召开专题发布会,表示未来三年,要围绕居民吃穿用住行以及服务消费升级方向,努力形成若干发展势头良好、带动力强的消费新增长点。

在此背景下,不止奥乐齐,诸多商超企业都开始发力中高端零售,试图抢占市场红利。

图源:盒马

比如,作为阿里巴巴新零售的样本,盒马鲜生上线之初就主营鲜食、进口零食等中高端商品。2018年,盒马又率先试水X会员计划,年费188元,针对高净值会员提供诸多专属权益。

无独有偶,传统零售企业的代表永辉超市,自2017年开始,也推出了集高端超市、高端餐饮以及永辉生活App于一体的超级物种,客单价约200元左右。

如果中国消费升级热潮一直持续下去,那么奥乐齐将会和盒马鲜生、超级物种等本土零售企业在中高端市场一决雌雄。然而,近年来,中国消费市场趋势陡然生变,奥乐齐不得不做出调整。

二、消费降级成大势所趋,奥乐齐无奈拾起老本行

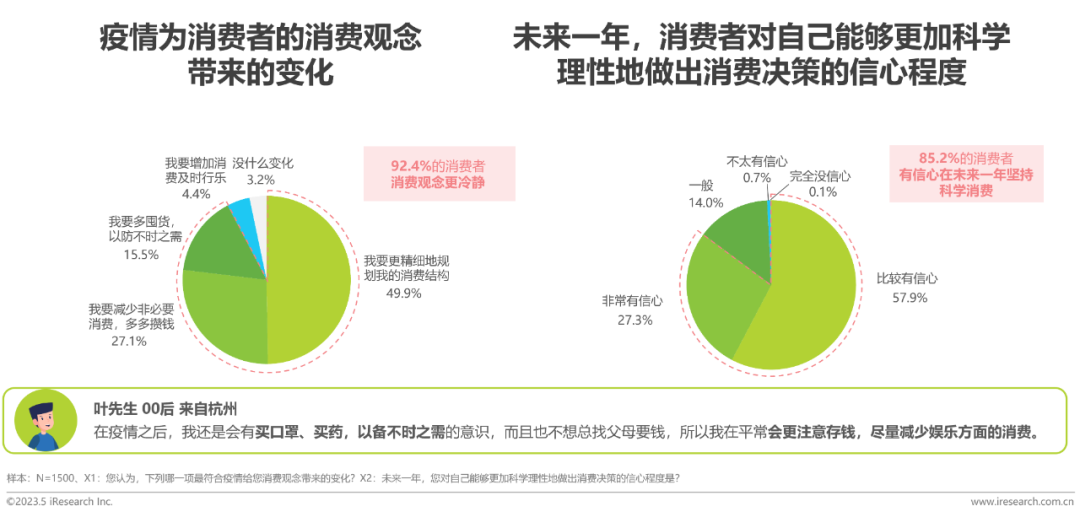

众所周知,后疫情时代,因诸多因素影响,中国经济面临一定的下行压力,居民消费愈发谨慎。艾瑞咨询披露的《2023年中国消费者洞察白皮书》显示,超92%的消费者表示自己的消费观念更加保守,需要更精细地规划或减少消费。

图源:艾瑞咨询

在此背景下,不光中高端零售商品不再走俏,甚至大部分平价商超企业的业绩都萎靡不振。据不完全统计,2023年,中国13家超市上市企业中,永辉超市、联华超市、家家悦等8家企业营收下跌;永辉超市、联华超市、步步高等6家企业身陷亏损泥潭。

这很大程度上说明,目前中国消费者对商品的价格极度敏感,不光不再无故为中高端商品买单,甚至对平价商品都不再感兴趣,转而追求极致的性价比。对此,2024年4月,尼尔森IQ发布《2024中国零售业发展报告》称,中国零售市场从消费升级模式逐步过渡到性价比导向的新时代。

消费者愈发追求极致性价比,带来的直接结果,就是折扣零售市场蓬勃发展。观研报告网统计的数据显示,2010年,中国折扣零售市场规模仅为565亿元,到2021年,相关市场规模增长至1.62万亿元,十一年时间翻了近三十倍。

在此过程中,好特卖、嗨特购、零食很忙等折扣超市异军突起。以零食很忙x赵一鸣零食为例,2023年,其总营收超200亿元,年接待消费者超6亿,全国门店数量超7500家,正向万店目标迈进。

图源:奥乐齐

中国零售消费市场趋势生变,奥乐齐自然不能再继续冲高,而是需要回归低价折扣的老本行。2023年12月,奥乐齐召开媒体交流会,围绕好品质、够低价的品牌口号,公布了一系列品牌动作:全新上市奥乐齐超值系列、迭代数百款自牌产品以及优化升级门店导视系统。

简而言之,奥乐齐正加速调整自身的定位,从面向中产阶层的精品超市,回归为主打高品质、低价格的折扣店。也正是在此背景下,奥乐齐推出的诸多低价商品引发网友热议,而奥乐齐也被冠以穷鬼超市的名号。

三、门店规模有限,奥乐齐难敌狼奔豕突的对手

尽管可以通过批发的形式压低价格,但由于位于产业链末端,传统商超企业的议价能力其实并不高,很难给消费者市场提供极具性价比的商品。

奥乐齐之所以可以提供价格极低的商品,主要是因为其大幅精简SKU,并且发力自有品牌,减少中间流通环节,并且根据消费数据快递迭代,提高周转效率,进而向消费者市场让利。

图源:奥乐齐

据了解,在中国市场,奥乐齐线下门店的SKU的数量在2000个以内,其中约1500个为生活必需品类,其余产品根据时令、节日动态调整。对比传统商超数万种SKU,奥乐齐有限的SKU,一个方面可以降低消费者的决策成本,另一方面也更容易实现规模效应。

调研数据显示,尽管在部分市场,奥乐齐商品的价格比沃尔玛低15%左右,但其单个SKU的年销售额却是后者的12倍以上。

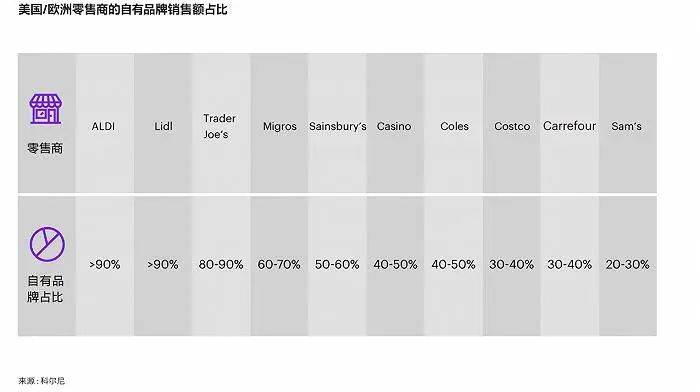

图源:科尔尼

较少的SKU可以保证较高的销量,基于此,奥乐齐发力自有品牌,直接向供应商采购商品,杜绝供货商层层加价,进而可以销售价格更低的商品。全球咨询公司科尔尼(Kearney)披露的数据显示,奥乐齐自有品牌的销售额占比超90%。

事实上,消费者追求高性价比的背景下,并非奥乐齐一家企业靠精细化运营稳住了市场,盒马、山姆、永辉等零售巨头也致力于通过优化供应链,供给物美价廉的商品。

比如,2023年底,盒马开启折扣化变革,下调线下门店5000多款商品的售价,并且SKU从原来的5000多个缩减至2000多个。对此,盒马鲜生创始人兼CEO侯毅解释称,盒马主要通过优化供应链,掌握产品的定价权,最终将低价反馈给消费者。

无独有偶,山姆会员店虽然主要靠会员费创收,但也走到了商品的前面,结合市场需求定制不同的SKU,依靠低毛利+高周转的模式,供给差异化的低价产品。

两相比较可以发现,虽然细节有些许出入,但整体而言,奥乐齐、盒马、山姆等企业的运营策略高度趋同,都将触手伸向了上游产业链,减少中间传导链条对商品价格的干扰,向市场让利。

此模式下,商超企业如果想供给极致低价的商品,构筑深厚的商业护城河,不能仅缩减SKU,更需要具备海量的渠道,提高企业的议价能力,并且平摊物流、运营等成本。

遗憾的是,目前奥乐齐在中国市场仅有53家门店,均位于上海。过少的门店数量以及过分集中的门店分布特性,决定了奥乐齐的议价能力已触及瓶颈,并且很难俘获距离更远的供应商,供给品类更丰富,且具备差异化的低价商品。

图源:盒马

对比而言,截至2024年6月,盒马已在中国30余个城市开出400家门店。基于庞大的门店规模,盒马可以推出更多具备价格优势的商品。

比如,2024年年初,盒马通过源头合作以及大单采购的模式采买挪威三文鱼,并且通过专线冷链,确保三文鱼产品在72小时内即可到达消费者的餐桌。

官方资料显示,2024年7月,盒马290克挪威三文鱼切片价格同比下降30%。得益于此,2024年上半年,盒马门店三文鱼的消费用户同比增长60%,销量同比增长超70%。

由此来看,尽管目前奥乐齐最显著的标签也是低价,但过少的门店数量以及过分集中的门店分布,决定了其很难类似盒马、山姆等品牌,推出更多具备差异化的低价产品,不断拓宽公司的基本盘。

这不光决定了奥乐齐的想象空间十分有限,并且也预示着,奥乐齐的抗风险能力很差,一旦消费者市场趋势生变,追求更加个性化的商品,奥乐齐就有可能被市场抛弃。

看完觉得写得好的,不防打赏一元,以支持蓝海情报网揭秘更多好的项目。