一批新消费品牌的崛起背后,往往隐含着人们生活方式的变迁。这种变迁从主流人群生活理念的转变开始,形成一种潮流或文化影响更大范围的人群。这一过程中,品牌以标签化的方式,与这种文化挂钩,因势利导构建市场对品牌的心智,实现一种认知套利。

这一点可以从现制茶饮赛道中得到完美验证,几个出圈的品牌,就刚好各自嵌合了消费市场的几大新需求:

· 对外风格定位,新茶饮们各有侧重,满足消费者对刁钻的口味:比如以新鲜水果概念支撑溢价的喜茶,就设立了水果直剥间,把员工放进去作业供顾客观赏;号称最懂茶的霸王茶姬,配方会根据不同地区和个人口味进行调整;

· 对内市场竞争,新茶饮们各有解法,争抢消费者既定的预算:2018年起五环外的下沉市场成为品牌的必争之地,同年低价代表蜜雪冰城农村包围城市走向大众视野;五环外的故事渗透进市中心,高端现制茶饮品牌边降价边开放加盟。

基于消费者对口味和性价比的极致追求,成功/盈利的品牌似乎都具备几乎一致的画像——掌握加盟模式、具备规模效应的优秀供应链企业,其中,2023年前三个季度,拥有3.6万家门店的亲民雪王闷声盈利23个小目标,是个典型代表。

本篇以蜜雪冰城为主角,力争剖开茶饮赛道商业营销所塑造的认知表象,直抵商业模式本质。

01 微妙的矛盾站在不同的立场,就会看到不同的风景。在万店模型中,加盟商与品牌关于开店的利益分歧,很可能致使原本合作紧密的两方站到对立面。

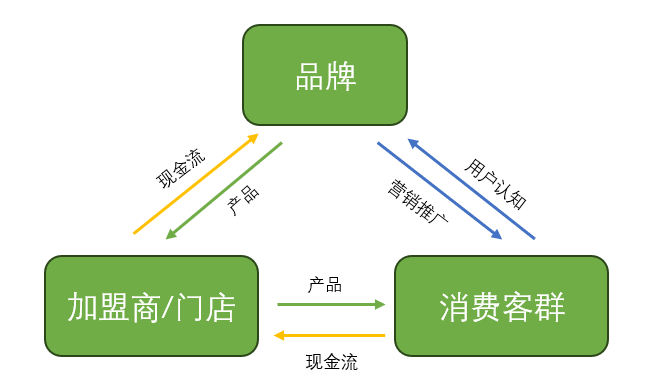

图:加盟模式下,品牌、加盟商与消费者关系,来源:锦缎研究院

要搞清楚品牌与加盟商的矛盾,就要分别从品牌和加盟商诉求出发,厘清利益链条:

· 品牌诉求:交易——销售商品给门店(加盟商)再到消费客群;宣传——向消费客群做营销推广获取用户认知;

· 门店诉求:交易——从品牌处购买原料,向消费客群销售。

对品牌来说,门店(加盟商)兼具交易对手和营销触手角色,自然是韩信点兵,多多益善。

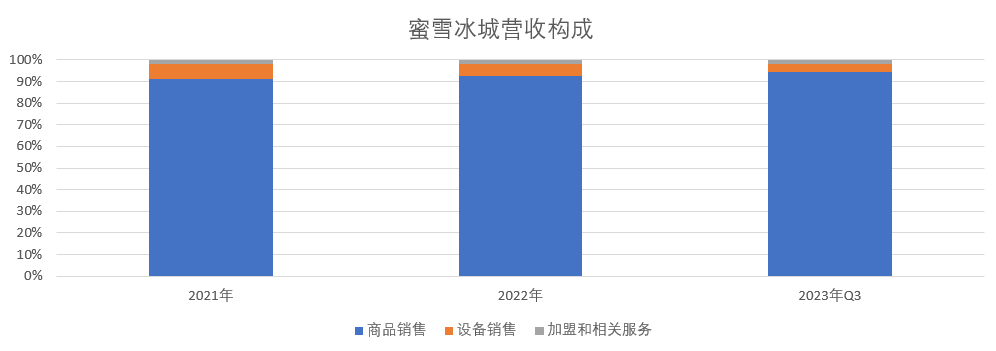

图:蜜雪冰城营收构成,来源:招股书,锦缎整理

一方面,从交易角度看,门店是品牌的直接卖家,对于卖家来说,自然是买家越多越好。另外,站在供应链的角度,蜜雪冰城在主要城市建立了囊括原材料采购、生产加工和物流配送的庞大网络,这些固定资本投资,只有在高密度的门店管理中,方能凸显成本优势和运转效率。

另一方面,从宣传角度看,品牌具有占据用户认知的终极诉求,而门店是一个极佳的触手。

在营销界有一个推崇的占领消费者心智的方法叫做七次法则,即广告至少要出现7次才有效,为了突破这个临界值,品牌要充分调动门店周围1千米的资源,包括墙体、路牌、道闸、公告栏等,当然同城密集开店也是应用七次法则突破临界值的工具之一,这也是蜜雪冰城如此庞大的品牌营销费用率(1.2%)却远低于同行水平的原因。

然而,对加盟商来说,开店最重要的就是选好目标客群,从进店、购买、复购等各个阶段提升转化率。两家门店距离过近导致客流有重叠,收入自然会受到影响。因此,对加盟商来说,门店之间的密度越低越好。

一言蔽之,当门店密较低时,加盟商—品牌利益与共,市场充满开拓的潜力;而当门店密度达到某一水平线后,加盟商—品牌则会产生矛盾,站在利益的对立面。

如果按照这一标准,以加盟模式开出36000家门店的蜜雪冰城,恐怕与加盟商的矛盾最直接。

根据蜜雪冰城官网与小程序的信息,新开门店基础的流动资金需求在37万元,其中主要的变动项为房租费用。截至2023年9月底,蜜雪冰城拥有3.6万家门店,2023年Q3门店销售额合计370亿元,蜜雪冰城同期营收154亿元。换算过来平均单店单月销售额为11万元,其中约需要花费5万元购买原材料,剩下为6万毛利。

图:蜜雪冰城招商成本测算,来源:蜜雪冰城官网与小程序

再结合专家会的数据,蜜雪冰城单店毛利率55%,与根据招股书算出来的数据吻合。另外人工成本占比约13%-14%,房租成本约19%,水电杂费占8%,净利率约14%-15%,那么单店净利约1.5万。超高开店密度下,乐观情况推算全年(夏季营收>冬季)单店投资回收期最快24个月。

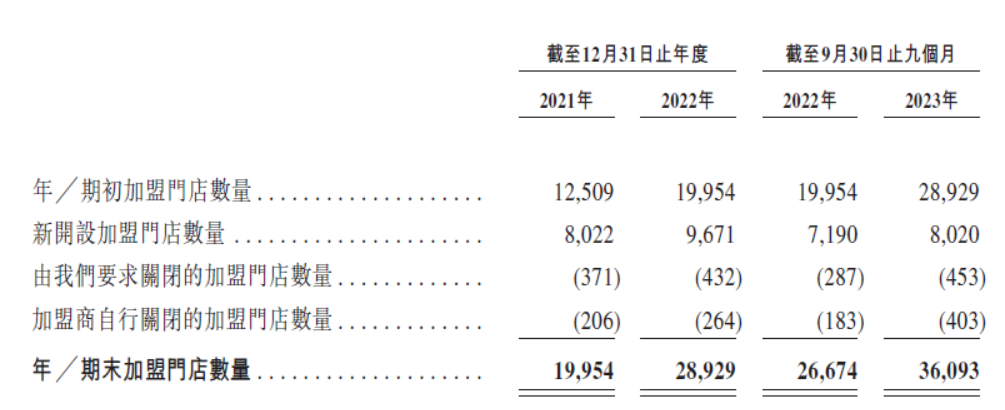

根据蜜雪冰城的开店进度,2022年、2023年前三季度新开门店数量分别为9700及8000家,也就是说,目前蜜雪冰城的36000家门店中,近半数还在亏损中。然而,蜜雪冰城的闭店率竟不足3%,雪王背后究竟有何魔法与加盟商周旋?

02 雪王的魔法先说结论,蜜雪冰城的秘诀是保护少数人的利益。通过设定复杂的加盟机制将加盟商分级,保护小部分加盟商的利益,用这一小部分加盟商来创造大部分收入,剩下的边缘加盟商始终处于流动情况。

1)加盟商分级:根据专家会透露的数据,在加盟商中,持有5家店以上的老加盟商占比约为20%。也就是说,3200个加盟商开了16000多家门店,这些加盟商撑起蜜雪冰城门店数量和营收的半壁江山,我们称其为A类加盟商;剩下的1.3万个加盟商开了不到20000家门店,每个加盟商开店1-2家,我们称其为B类加盟商。

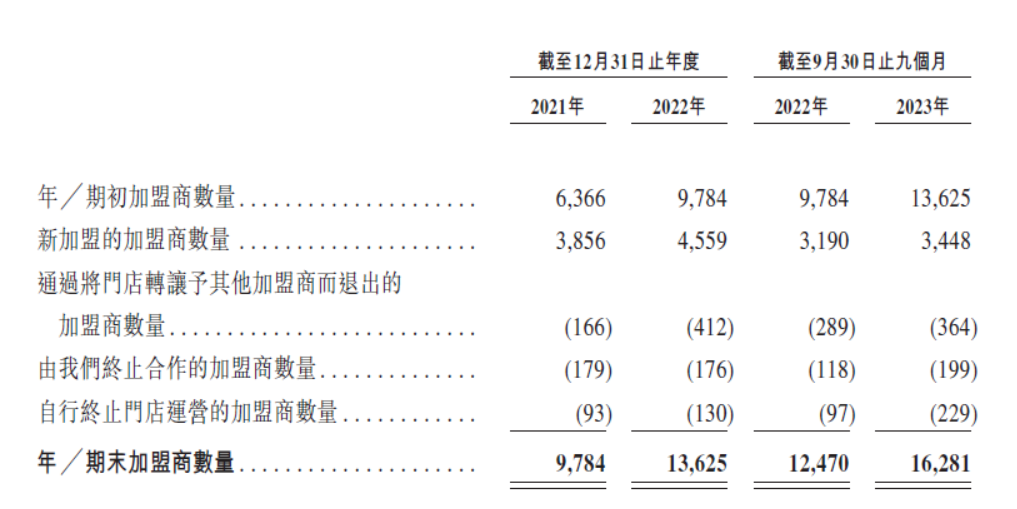

图:蜜雪冰城加盟门店情况,来源:招股书

2)流失的是B类加盟商:再看招股书数据,蜜雪冰城在2021年、2022年及2023年Q3关闭的门店数量分别为577家、696家及856家;同期转让、被要求和自行退出门店经营的加盟商数量分别为438家、718家及794家。也就是说,退出门店经营的加盟商拥有的门店均值为1家,变动的是B类加盟商。

3)留下的变A类加盟商:如果认真去看,会发现2021年至2023年Q3新开门店均值在8000左右,显著大于新增加盟商数量,A级加盟商可谓一边开新店,一边收被转让的旧店。

至于为什么会造成这种现象?有一本叫做《万店盈利》的书,或许可以给我们启示,恰好作者陈志强老师也是蜜雪冰城的早期投资人和长期顾问,书中所宣扬的种种发展思路,与蜜雪冰城的发展隐隐重合,尤其是门店流量漏斗模型:

与互联网界的增长黑客3A3R模型类似,门店流量可分为5级:路过人流量、路过目标消费客群、进店人数、购买人数和复购人数。在真实的门店流量漏斗中,各级转化率都非常低,如果每级的转化率提升一两个百分点,门店利润就会增加很多。所以开店最重要的是选好目标客群,提升转化率,围绕顾客需求降低顾客选择成本。

这里可以用两点来总结,想提高销售额,无外乎提高客群流量和提升转化率两点,但是品牌、A类、B类加盟商客观受到能动性限制,面对新开门店就会产生以下利益分歧:

· 品牌:增加门店覆盖面积/增加门店密度(提升转化率)→ 提高销售额

· B类加盟商:降低门店覆盖面积 → 降低销售额

· A类加盟商:增加门店覆盖面积/转化率提高→ 提高销售额

可以看到,A类加盟商与品牌站到了利益的同一方,对A类加盟商来说,当拥有的门店数量达到一定限制后,就达成了某个区域的单品牌垄断性销售,因而增加外延或增加密度反而会提高销售效率,根据蜜雪冰城的数据来看,这个门店数量的临界值很可能是5。

总结来说,通过流量漏斗模型,蜜雪冰城不断加大门店密度,以最大可能网罗消费受众。在此过程中,对加盟商形成分级筛选,其中优先加入的加盟商获得运营效率的奖励,对新开店不排斥,支撑起蜜雪冰城的开店速度与规模,B类加盟商则地位较为尴尬,投资回收期长且竞争激烈,稍有不慎就会成为雪王开店踩点的实验数据。

03 雪王的对手是瓶装水根据招股书,消费者买到的蜜雪冰城饮料均价是6.4元/杯,加盟商拿到的原料成本为2.7元/杯,再刨除蜜雪冰城的供应链利润,一杯蜜雪冰城饮品的实际前端加工与原材料成本是1.9元/杯。

无论是销售价还是产品成本,蜜雪冰城确实堪称现制茶饮的地板价,如果认真去看,你会发现蜜雪冰城本质无限接近以农夫山泉为代表的瓶装水。

一方面,蜜雪冰城几乎贴合了瓶装饮料的成本与出厂价。

据海通证券研究所报告测算,软饮料行业的成本中,原料端的制造与人工、白砂糖、果汁、其他部分原材料分别占比20%、15%、10%及15%。用康师傅冰红茶3.5元的零售价来推算,其出厂价格大约在1.9元水平,这与蜜雪冰城的出厂价在同一水平。

另一方面,目前市场上虽然现制茶饮众多,高中低价格带可以简单分为三类:

· 高端茶饮:喜茶、奈雪的茶、乐乐茶、茶颜悦色(20-35元)、KOI PLUS(50-60元);

· 大众茶饮:CoCo、一点点、书亦烧仙草、益禾堂、茶百道(13-22元);

· 平价茶饮:蜜雪冰城、古茗、沪上阿姨、7分甜、快乐柠檬、甜啦啦(5-12元)。

以上各个茶饮品牌在各自的定价区间内寻找定位、价值主张和价值增值,以争夺对应消费能力的顾客。锚定鲜果、中产、社交的喜茶,广告语是喜茶,不仅是一种味道,更是一种生活态度;以中式茶底为特色的茶百道,宣传语是鲜果+中国茶=人间美味。

再看蜜雪冰城,喊出的给你带来清凉一夏,甜蜜一整季,事实上,蜜雪冰城满足的还是消费者解渴降暑的需求,这与便利店中的矿泉水、冰红茶等客户需求出奇地一致。

至此,也难怪众多供应商的经典建议是店里要多准备点饮用水了。

看完觉得写得好的,不防打赏一元,以支持蓝海情报网揭秘更多好的项目。