瞻观前沿

晶体是科技发展的基石,也是现代计算机、通信、航空、激光技术等领域不可或缺的关键材料。传统制备大尺寸晶体的方法,通常是在晶体小颗粒表面自下而上层层堆砌原子,好像盖房子,从地基逐层砌砖,最终搭建成屋。然而,这种自下而上的表面堆砌原子生长方式存在一定局限性,不仅限制了晶体种类多样性,也会随着原子数目不断增加,缺陷逐渐累积,进而限制了晶体质量。

北京大学科研团队在国际上首创出一种全新的晶体制备方法,并自主命名为晶格传质-界面生长,这是一种从界面生长,顶着上方结构往上走的顶蘑菇式的生长方式,可保证每层晶体结构的快速生长和均一排布,有效避免缺陷的积累,极大提高了晶体结构可控性。这种长材料的新方法有望提升芯片的集成度和算力,为新一代电子和光子集成电路提供新的材料。相关研究成果以《多层菱方相过渡金属硫族化合物单晶的界面外延》为题日前在《科学》杂志在线发表。

北京大学物理学院凝聚态物理与材料物理研究所所长刘开辉介绍,这是一种颠覆传统晶体生长方式的晶体制备新范式:先将原子在地基,即厘米级的金属表面排布形成第一层晶体,新加入的原子再进入金属与第一层晶体间,顶着上方已形成晶体层生长,不断形成新的晶体层。这和自然界中很多植物的生长方式类似,就像顶蘑菇一样。

实验证明,这种长材料的独特方法可使晶体层架构速度达到每分钟50层,层数最高达1.5万层,且每层的原子排布完全平行、精确可控,有效避免了缺陷积累,提高了结构可控性。利用此新方法,团队现已制备出硫化钼、硒化钼、硫化钨等7种高质量的二维晶体,这些晶体的单层厚度仅为0.7纳米,而目前使用的硅材料多为5到10纳米。

图片来源:摄图网

技术价值观察

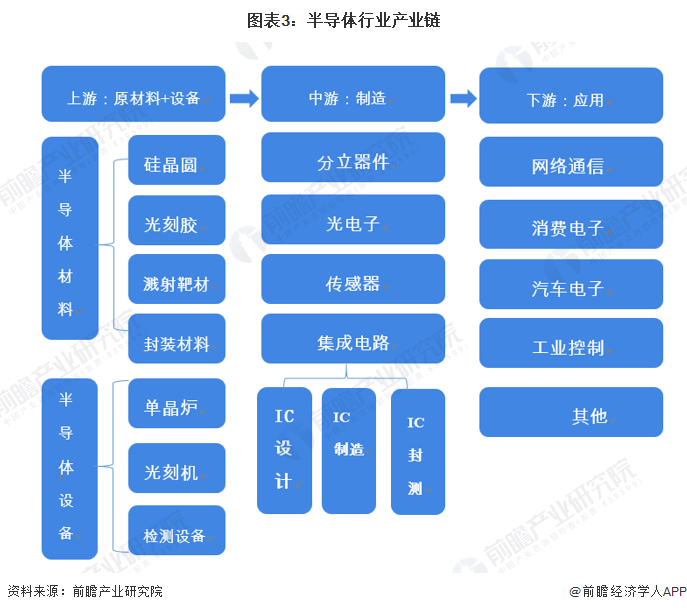

半导体产业链具体包括上游半导体原材料与设备供应、中游半导体产品制造和下游应用。其中,半导体材料处于上游供应环节,材料品类繁多,按制造流程可细分为前端制造材料和后端封装材料。半导体设备,即在芯片制造和封测流程中应用到的设备,广义上也包括生产半导体原材料所需的机器设备。在整个芯片制造和封测过程中,会经过上千道加工工序,涉及到的设备种类大体有九大类,细分又可以划出百种不同的机台,占比较大市场份额的主要有:光刻机、刻蚀机、薄膜沉积设备、离子注入机、测试机、分选机、探针台等。半导体产业下游应用领域包括网络通信、计算机、消费电子、工业控制、汽车电子等。

我国科研团队首创出一种全新晶体制备方法,为新一代电子和光子集成电路提供新的材料因此,从半导体产业链上看,该技术处于产业链的上游原材料环节。

宏观市场观察

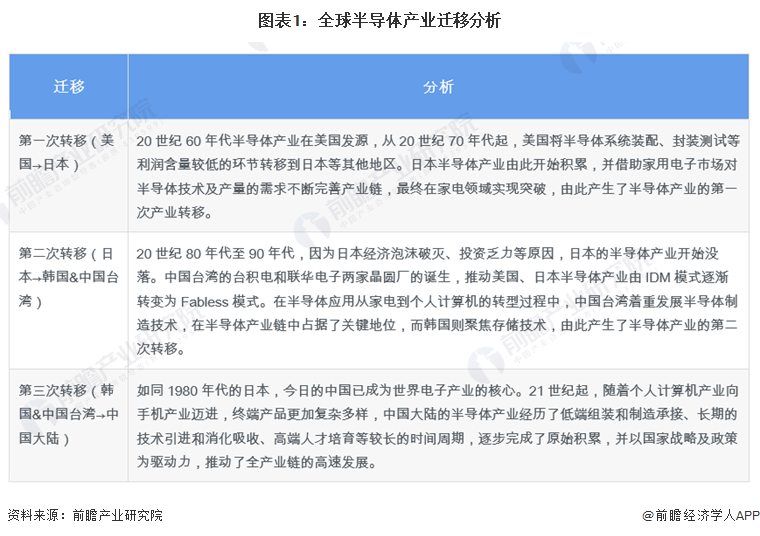

——全球半导体行业经历了三次迁移

自发展以来,全球半导体产业格局在不断发生变化。当前,全球半导体产业正在经历第三次产能转移,行业需求中心和产能中心逐步向中国大陆转移。

——全球半导体行业规模

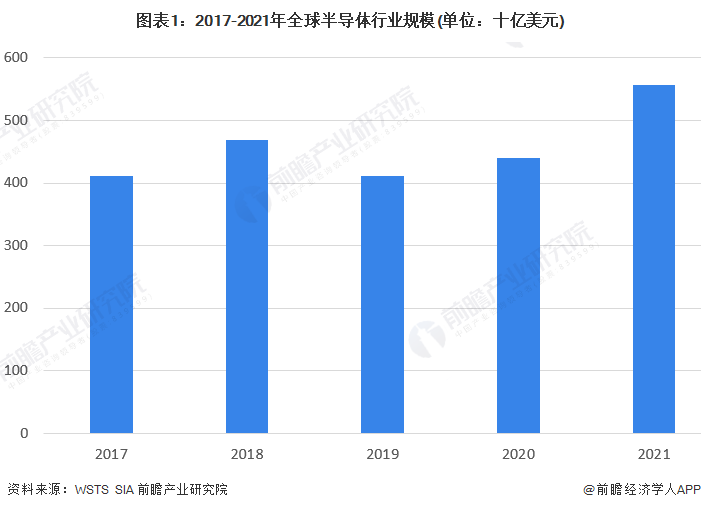

2017-2021年全球半导体行业市场规模波动变化,2019年存储芯片市场下滑严重导致全球半导体市场规模出现下降,2020年以来恢复增长。根据美国半导体产业协会(SIA)发布数据,2021年达到5559亿美元,较2020年增长26%。

——全球半导体硅片行业规模

2022年在车用、工业、物联网以及5G建设等应用的驱动下,8英寸和12英寸半导体硅片需求同步成长。SEMI认为,尽管市场对总体经济忧虑加深,但半导体硅晶圆市场仍持续推进;据国际半导体产业协会(SEMI)统计,过去10年有9年出货量呈现增长,显示硅晶圆在半导体产业中具有重要地位。2022年全球半导体硅片出货面积达147.13亿平方英寸,同比增长3.9%。

近年来全球半导体硅片行业市场规模呈波动增长走势,仅2019-2020年市场规模有所下降,主要原因在于中美贸易问题和下游消费电子市场疲软。根据SEMI统计数据,2022年全球半导体硅片市场规模达到138亿美元,增速9.52%,比2016年全球半导体硅片市场规模增加66亿美元。

——全球半导体设备行业规模

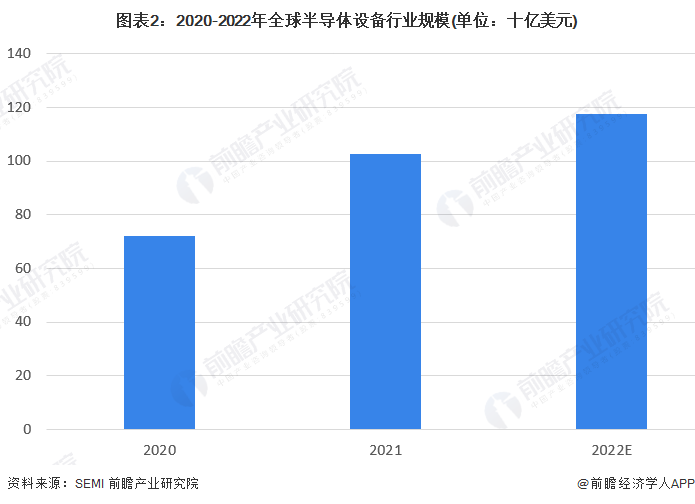

随着全球半导体市场的繁荣发展,半导体设备需求也在增长。2021年全球半导体设备市场规模达到1030亿美元,较2020年增长42.24%。SEMI预测,2022年全球半导体设备市场规模将达到1180亿美元。

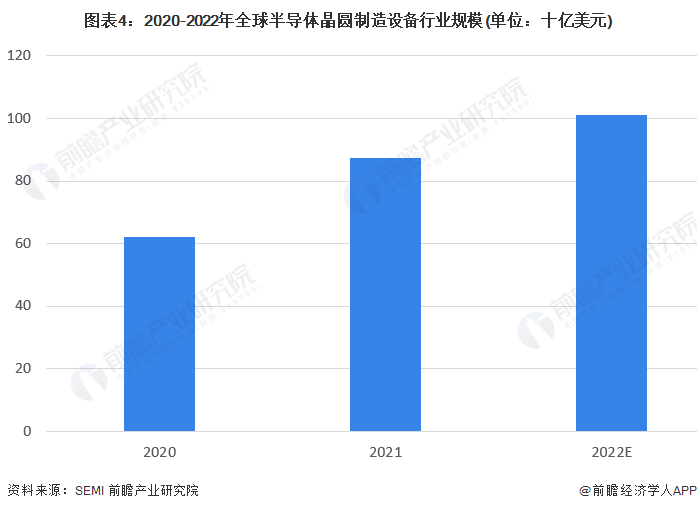

2021年全球半导体晶圆制造设备市场规模达到622亿美元,较2020年增长40.68%。2022年全球半导体晶圆制造设备市场规模预计将超过1000亿美元。

——全球半导体材料规模分布

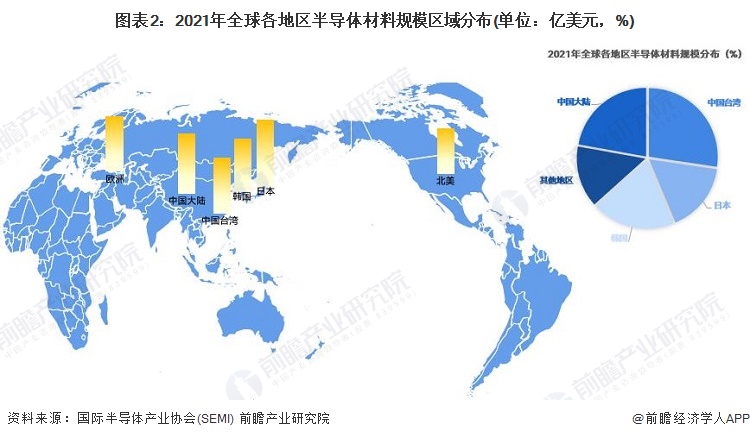

从需求来看,根据国际半导体产业协会(SEMI)的数据,2021年全球半导体材料主要分布在亚洲、北美和欧洲地区。2021年中国半导体材料市场总规模为266.4亿美元(中国大陆+中国台湾),占世界总规模超过40%,成为世界第一大半导体材料消费国,韩国、日本紧随其后。

——全球半导体企业开展多方面竞争

半导体行业高度全球化,大量国家/地区的企业在半导体生产的多个方面展开竞争,从半导体设计到制造,再到ATP(组装、测试和封装)。

据美国研究机构Gartner发布的报告显示,2021年全球半导体行业排名前十的企业分别是三星(Samsung)、英特尔(Intel)、SK海力士(SK Hynix)、美光(Micron)、高通(Qualcomm)、博通(Broadcom)、联发科技(MediaTek)、德州仪器(TI)、英伟达(NVIDIA)、超威半导体(AMD)。其中,三星(Samsung)超过英特尔(Intel),成为顶级芯片销售商。2021年三星的半导体收入激增31.6%,达到759.5亿美元。英特尔的收入下降到第二位,只增长了0.5%,达到731亿美元,销售额在前25家公司中增长最慢。

经济学人APP资讯组

看完觉得写得好的,不防打赏一元,以支持蓝海情报网揭秘更多好的项目。