全新的监管环境和周期轮回之下,今年A股行情走向明显偏向于大盘风格,代表中小市值的中证2000和微盘股指数大幅下跌,远远跑输上证50等大盘指数。

但是,小盘股仍然是孕育短期超级牛股的温床,今年A股的第一支10倍股,正是来自创业板的小市值公司正丹股份。

2月初以来,正丹股份市值从18亿左右最高上涨到近200亿,4个月暴涨11倍!今年上半年,正丹在A股涨幅榜遥遥领先,排名第二的万丰奥威,涨幅还不到其一半。

01、暴涨之谜

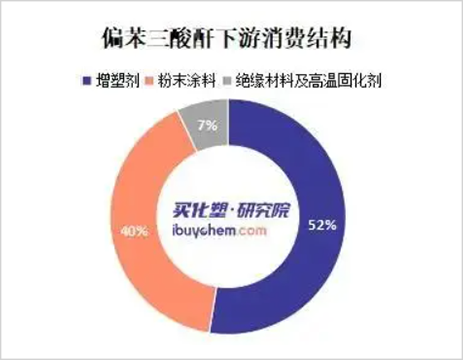

正丹股份是国内老牌化工企业,主营业务涉及精细化工和环保新材料,是全球最大偏苯三酸酐(TMA)生产商,下游需求包括PVC增塑剂、粉末涂料和固化剂,可以提供良好的耐热性和电气绝缘性。

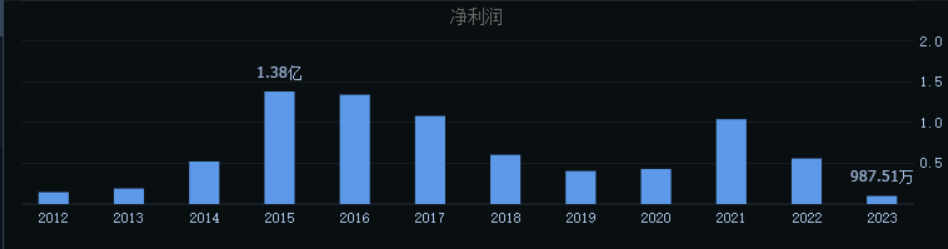

过去两年,正丹股份的业绩表现并不好。2023年,公司营收15.38亿,同比下降20%,净利润只有987万,同比下降82%,创下近10年新低。

催化正丹股价暴涨的导火索,源于竞争对手一则停产公告。今年4月3日,全球化工巨头英力士宣告永久停产TMA,点燃了资本市场对正丹股份未来业绩增长的期待。

从行业供需格局来看,英士力的停产确实会产生较大的影响。

2023年,全球TMA产能在25万吨左右,市场份额高度集中,国内行业前三占据了全球60%以上的份额,全球行业前五占据了几乎100%的产能。其中正丹股份年产能8.5万吨,排名全球第一,市场份额33%,英士力排名第二,年产能7万吨,市场份额27%。

英力士停产后,短期内TMA行业总产能将减少27.5%至18.5万吨,由于设备需要定期检修,行业此前开工率从未突破80%,2024年全球TMA实际产量只有14.8万吨。

相比之下,去年全球TMA需求量约在18.1万吨,考虑到价格上涨预期带来的囤货需求,今年的实际需求量很可能增长到19万吨以上,需求缺口超过4万吨,短期价格上涨已很难避免。

事实上,英士达停产之前,TMA的价格已出现上涨势头。年初TMA还在每吨1.2万元,到一季度末已涨到2.4万元左右,涨幅接近翻倍。

作为市占率全球第一的行业龙头,正丹的业绩和TMA价格高度相关。今年一季度,正丹股份营收5.18亿元,同比增加28.80%,归母净利润5899万元,同比增速达412.94%。由于TMA价格大幅上涨,公司盈利增速远超过营收。

二季度以来,在英士达的停产公司刺激下,TMA价格仍在大幅上行。目前每吨价格已超过5万元,相比年初上涨超过3倍,正丹今年中报乃至年报净利润仍然会出现数倍甚至10倍以上的爆发性增长。

对于周期类公司来讲,行业供需结构的变化带来的价格大幅波动,对短期业绩和股价走向都是最好的刺激因素。正丹的暴涨,在当下似乎具备一定的合理性。

02、危机渐近

尝到甜头的正丹股份,还在大力扩张TMA的产能。毕竟在价格上升期,产能越多,利润越厚,市场份额越高,越有定价权。

6月11日,公司宣布拟投资3.5亿元建设年产6.5万吨偏苯三酸酐绿色化升级改造项目,预计工期24个月,建成后公司TMA总产能将达到15万吨/年,几乎和当前国内产能总和相当。

产能扩张的并不止正丹一家,TMA门槛并不高,价格大涨之后,很多此前并不涉及该项产品的公司也已开始跨界抢食。

5月16日,A股另一家化工企业常青科技宣布投资百亿建高分子新材料项目,一期项目将规划建设年产能偏苯三酸酐(TMA)8万吨,产能直逼当前的正丹股份。

巧合的是,常青科技也是江苏镇江的上市公司,地址甚至就在正丹股份隔壁,两家公司距离不足3公里,常青科技的扩产,或许正是眼红同城邻居的业绩股价大爆发。

仅仅按照目前国内的增产节奏,两年之后全球TMA产能至少超过33万吨,实际年产量也应该在25万吨以上,比今年增长接近一倍。

与供给的迅猛扩张相比,TMA的需求增长则缓慢得多,最近几年行业增速只有5-8%,这意味着未来两年的行业需求只有20万吨左右,产能过剩率可能超过20%,等到正丹的新产能正式出货,TMA的价格或许已经是完全另一番景象。

除了产能激增的压力之外,替代品也有可能对TMA的供需格局产生影响。

从下游需求刚性来看,高性能增塑剂领域TMA被替代的可能性较小,但是在低性能增塑剂和涂料领域,像顺酐酸酐、六氢苯酐、三羟甲基丙烷等产品,都可以在一定程度上替代TMA。

根据欧盟法规要求,在粉末涂料用聚酯树脂中,TMA替代是长期趋势,国内的行业龙头为了满足全球化市场需求,也早已开始替代产品的研发。

上市公司公告显示,光华股份已经有量产的不含TMA原料的聚酯树脂产品,可以满足大部分粉末涂料的需求;中国电研旗下全资子公司擎天材料,也已成功开发出多款能维持原有性能的TMA内聚酯替代性产品,使用其他供应更加稳定的原材料替代TMA,在TMA涨价期间具备更高的性价比。

TMA是典型的强周期行业,在产能扩张和替代品进场的双重压力下,供需格局逆转的时间可能不会太远,正丹暴涨的背后,似乎又潜藏着巨大的危机。

03、疯牛魔咒

市场的担忧并非空穴来风。因为供需格局急剧变化导致的短期业绩股价疯涨,在A股历史上并不鲜见,而疯涨之后的剧情,也几乎如出一辙。

2020年-2022年疫情期间,我们就见证过短期供需失衡带来的财富盛宴。很多手套、检测试剂、疫苗赚到了过去难以想象的滔天财富,资本市场产生的10倍股也不在少数。

后面的剧情大家都知道了,当一切恢复如初,盛宴也就结束了,很多当年的10倍股,跌幅甚至接近90%。

更具有参考意义的案例,是与正丹类似的强周期行业。

2019年初到2020年底,生猪养殖行业迎来了历史上最疯狂的一轮上涨行情。猪瘟影响大大强化了供需失衡,生猪出栏价格最高时每公斤超过50元,涨幅超过3倍,生猪概念股也随之全面大涨,板块内涌现出多只涨幅10倍左右的个股。

但是,暴涨之后是暴跌。因为价格上涨带来普遍扩产,猪肉行业供需格局逐渐逆转,生猪出栏价随后跌到12块左右,跌幅接近80%。生猪概念股也随之大幅回调,大多数公司跌幅都超过70%,一些选择在行业高峰期扩大产能的上市猪企,甚至因为现金流吃紧而出现破产重整的危机,上市公司也因此披星戴帽。

2021初-2022年底,光伏、电动车等新能源行业迎来蓬勃发展,对上游原材料需求大增,碳酸锂、硅料、电池片等新能源材料供不应求,价格出现几倍甚至是十几倍以上的暴涨,新能源板块成为当年最热门题材,10倍股可谓比比皆是。

周期反转同样如宿命般如期而至。丰厚利润导致全行业疯狂扩充产能,跨界锂电、光伏成为资本市场一大盛况,紧随而来的是产能过剩和价格战,原来涨到天际的碳酸锂和硅料等稀缺产品,逐渐跌至尘埃,即使是行业龙头,最后也难免业绩股价双杀的命运。

从历史的经验来看,在TMA供需格局和价格上涨趋势没有变化之前,正丹股价当下或许还能继续疯狂一段时间,但是短期暴涨10倍显然已大幅透支了未来业绩预期,当下的投资风险已急剧上升。

股票市场短期是投票器,长期是称重机。短期的躁动,终究会被时间磨平,公司的质地和持续成长的能力,才是决定长期走势的核心因素。

相比那些具有强大技术优势的科技公司,或者具有品牌地位、行业供求格局稳定的消费公司,那些因为周期变化而出现短期暴涨的妖股,或许永远也回不到曾经的高光时刻。

全都是泡沫。

看完觉得写得好的,不防打赏一元,以支持蓝海情报网揭秘更多好的项目。