图源:摄图网

近日,央行近日发布的《2024年4月金融统计数据报告》显示,4月末人民币存款余额291.59万亿元。从数据对比发现,4月单月存款减少近4万亿元;其中,居民存款减少1.85万亿元。但业内分析均认为,这主要是季节性因素导致的常规波动,至6月末,这一数字会再度回升。

第一财经梳理近8年来住户存款数据发现,住户存款规模从2016年的59.8万亿元增长到2023年的137万亿元,增长超过一倍;住户存款增速从2016年的9.5%,增加到2023年的13.8%。分季节看,2022年第三季度到2023年第三季度增速均高于2023年全年13.8%的增速。

对此,粤开证券首席经济学家罗志恒分析表示,住户存款占比上升、非金融企业存款占比下降,直接原因是住户存款增速高于企业存款增速。其核心原因在于,居民购房和消费增速放缓,居民储蓄同比加快,企业营收同比回落。

存款规模持续上升

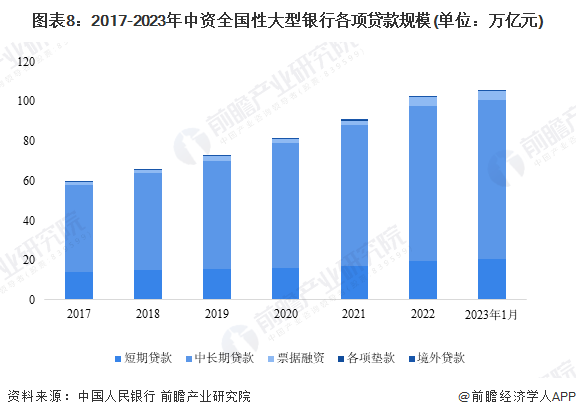

从存贷款规模来看,我国中资全国性大型银行的存款规模持续上升。根据中国人民银行数据,2017年至2022年,我国中资背景全国性大型银行各项存款规模从79.31万亿元增长至119.24万亿元,五年复合增长率达8.50%,2022年同比增速为13.30%。从存款项目细分来看,个人境内存款规模占各项存款比例最大,且占比持续提升由2017年的47.45%提升至2022年的53.05%。2023年1月,我国各项存款总规模为123.42万亿元,个人存款规模达66.79万亿元,占各项存款总额的54.12%。

注:该图表数据更新至2023年1月

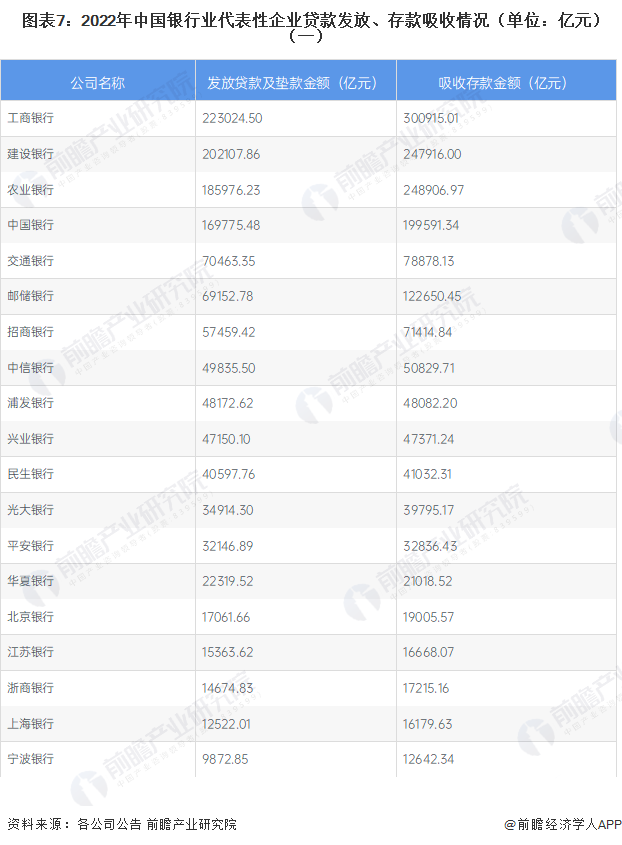

银行业代表企业贷款发放、存款吸收情况:工商银行规模最大

从银行业代表企业的业绩来看,2022年前三季度工商银行发放贷款及垫款金额、吸收存款金额均为最高,分别为22.30万亿元、30.09万亿元。此外,国有银行在贷款发放、存款吸收业务中依然处于行业领先地位,且国有行存款吸收金额与贷款发放金额之间的差距较股份行而言更大,体现出居民在存款方面更愿意信任国有银行,即使股份行有更高的存款利率,居民仍然认为国有银行或更加适合自身的风险偏好。

注:该图表数据更新至2022年三季报

展望未来,中信证券首席经济学家明明认为,考虑到金融让利实体、贷款利率还将持续下行的背景,未来存款利率易降难升。在这一预期下,银行负债成本有望得到控制,净息差压力减小,但同时揽储难度增大,需要探索更多元的揽储渠道。同时对于储户而言,存款带来的收益减少,可能会将一部分资金投入银行理财等低风险资管产品。

注:本文仅作内容传播,不构成任何投资建议。

经济学人APP资讯组

看完觉得写得好的,不防打赏一元,以支持蓝海情报网揭秘更多好的项目。