根据埃森哲数据显示,2023年全球美妆市场规模已达6000亿美元,目前市场增速仍呈上升趋势。预计在接下来的三年时间里,整个美妆个护行业将以10%的平均增幅稳步发展,在2025年整体营收规模将达6940亿元,其中以美国、英国为首的欧美国家是主要的消费市场。

在新消费环境下,美妆个护赛道出现新的发展趋势。如越来越多新品牌正快速出圈;美发、牙齿美白等细分赛道发展迅猛;男颜经济崛起等。为帮助商家更深入地了解美妆个护赛道发展环境及趋势,GoodsFox 发布《全球服装行业DTC品牌营销报告》。

来源:《全球美妆个护行业DTC品牌营销报告》概览

01 美妆个护广告营销大盘

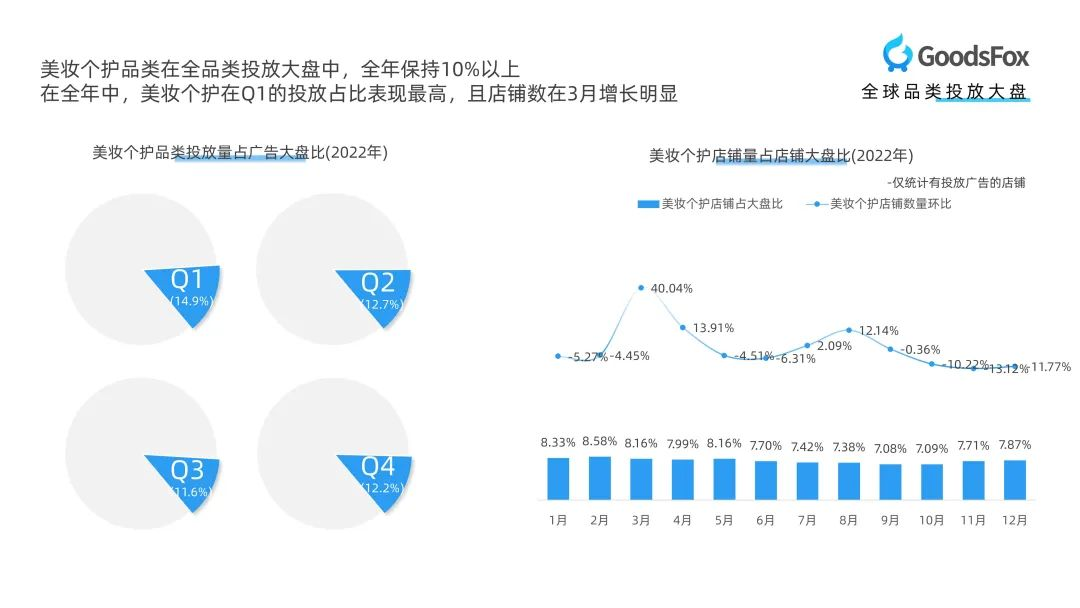

(2022年)全年中,全球美妆个护品类(移动媒体)广告投放份额占全品类投放份额均保持在10%以上,是除服装品类外广告投放推广量最大品类。从各季度投放占比来看,美妆个护投放推广力度最大是在(2022年)Q1季度,占14.9%。最低的在(2022年)Q3季度,占比为11.6%。

从有投放推广的店铺数量来看,美妆个护店铺数占全品类大盘保持8%以上。其中在春季,即(2022年)3月数量环比涨幅超过40.04%。这也反映了该时段内(3月~5月)是美妆个护产品营销推广的活跃期,市场需求量高。

来源:《全球美妆个护行业DTC品牌营销报告》

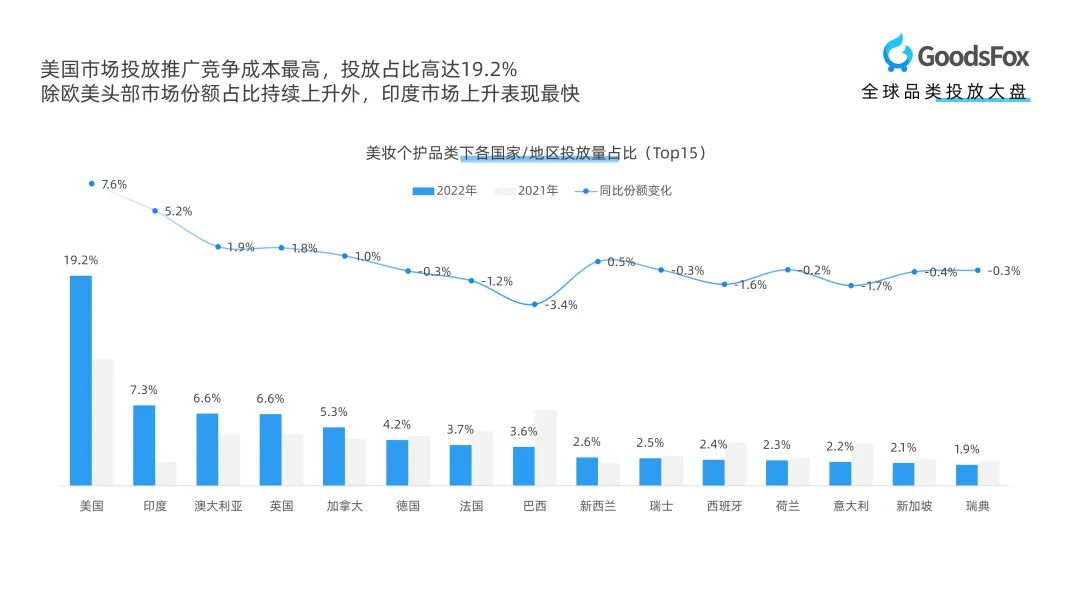

从全球市场表现来看,欧美仍是美妆个护品类广告投放营销的主阵地。如广告投放量Top1的美国占全球广告投放份额比为19.2%%,澳大利亚占比为6.6%,英国占比为6.6%。而除了欧美外,也有不少新兴市场值得卖家关注。如Top2的印度,投放份额同比增长迅猛,目前占比达到7.3%。此外,还有巴西(占比3.6%)、新加坡(占比2.1%)等等,这也说明这些新市场中美妆个护产品的需求正在不断上升,逐渐吸引越来越多的卖家入驻。

来源:《全球美妆个护行业DTC品牌营销报告》

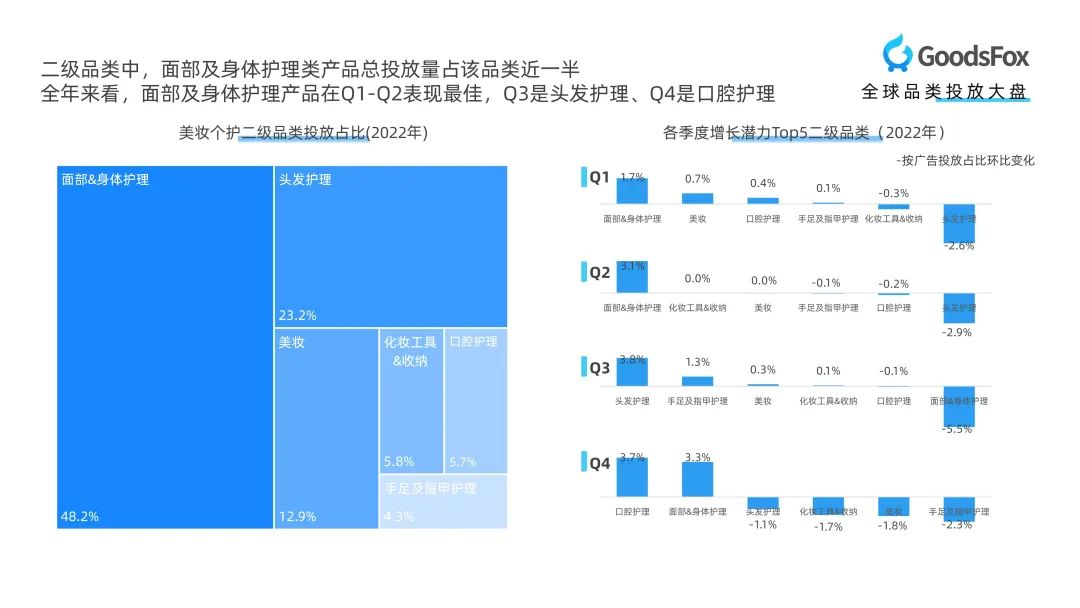

美妆个护下的细分赛道来看,面部和身体护理类产品广告投放份额占比最高,达到48.2%。其次是头发护理类产品,占比达23.2%。在(2022年)各季度增长潜力品类来看,Q1-Q2中面部和身体护理类产品投放增长上升最快,Q3是头发护理,Q4则是口腔护理类产品增长上升最快。

来源:《全球美妆个护行业DTC品牌营销报告》

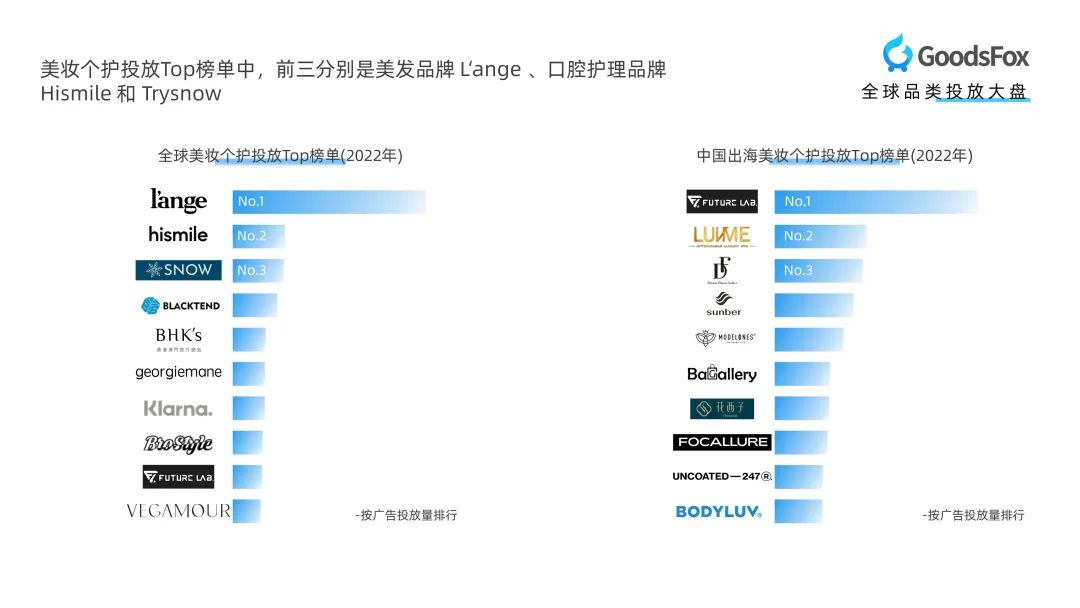

从全球美妆个护品牌投放Top榜单来看,广告投放推广量Top1的品牌 Lange, 是一家专门做头发护理型产品的品牌独立站。紧接着是两家做牙齿美白型产品的品牌 HiSmile 和 Snow。而从整体来看,中国品牌在全球投放Top榜单中排进前10数量还是较少,同时也反映美妆个护品类头部品牌推广竞争激烈。

来源:《全球美妆个护行业DTC品牌营销报告》

02 美妆个护重点市场及营销分析

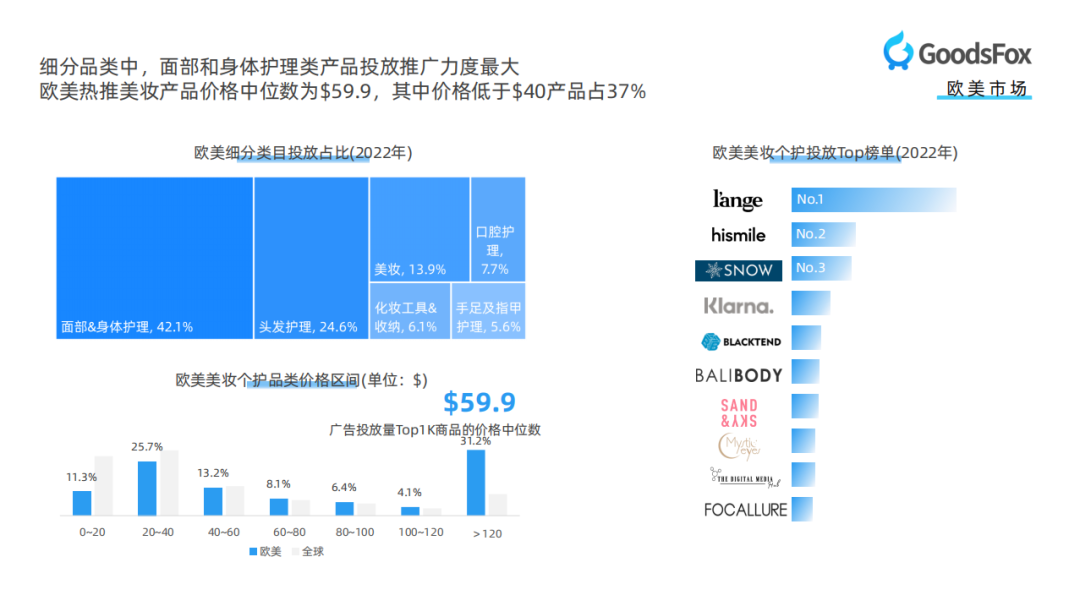

欧美市场来看,Top3热门的美妆个护细分品类分别是面部和身体护理产品(42.1%)、头发护理产品(24.6%)和美妆产品(13.9%)。价格上,欧美美妆个护广告投放量前1千的商品价格中位数为59.9美元,其中有25.7%的商品价格在20~40美元。美妆个护投放Top榜单中,Top3品牌分别是美发产品品牌 Lange、牙齿美白产品品牌 Hismile 和 Snow

来源:《全球美妆个护行业DTC品牌营销报告》

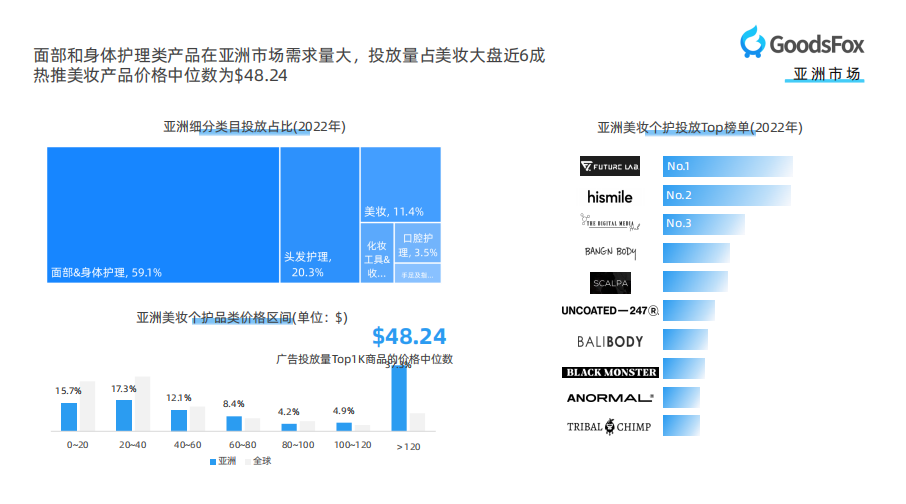

亚洲市场中,面部和身体护理产品投放推广力度大,占比高达59.1%。其次是头发护理类产品,占比达20.3%。占比最低的是手足及指甲护理类产品,占比仅为1.8%。价格上看,亚洲市场价格相较欧美要低,推广量Top1千的商品价格中位数为48.24%,其中有33.0%的产品价格低于40美元。在品牌投放榜单中,Top 3品牌分别是 Futurelab、Hismile 和 The Digital Media Hub。

来源:《全球美妆个护行业DTC品牌营销报告》

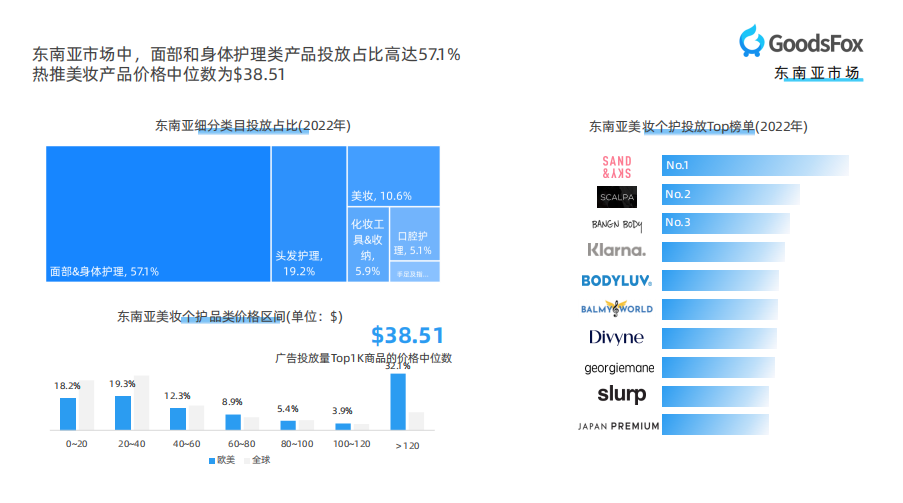

东南亚市场中,Top3热门的美妆个护细分品类分别是面部和身体护理产品(57.1%)、头发护理产品(19.2%)和美妆产品(10.6%)。价格上,东南亚美妆个护广告投放量前1千的商品价格中位数为38.51美元。其中有37.5%的商品价格低于40美元。品牌投放榜单中,Top3品牌分别是 Sandandsky、Scalpa 和 Bangn Body。

来源:《全球美妆个护行业DTC品牌营销报告》

03 美妆个护DTC品牌案例研究

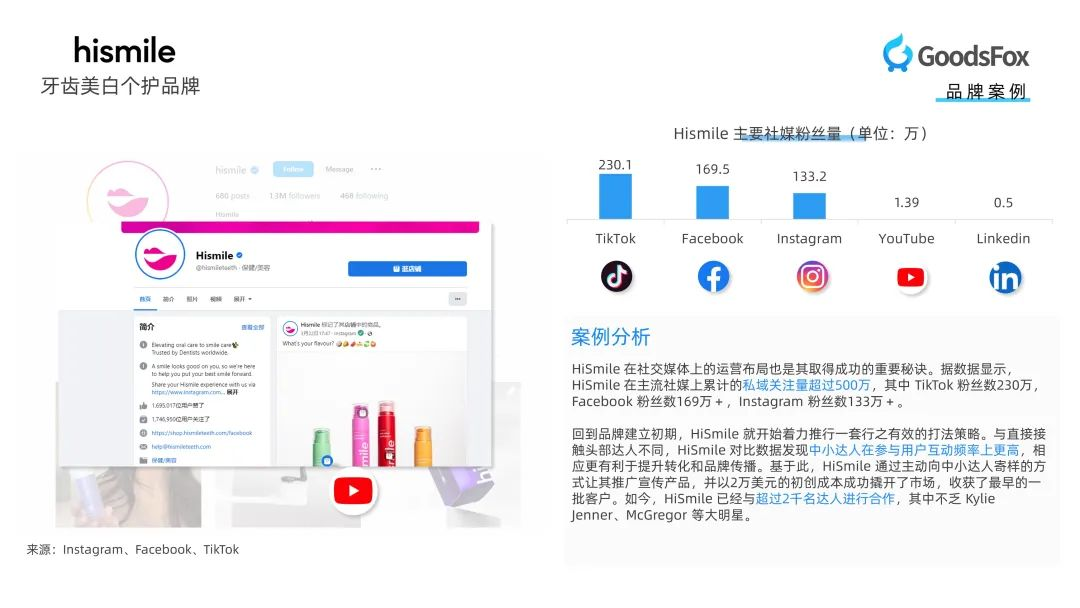

牙齿美白个护品牌 —— HiSmile

HiSmile 成立于2014年,主要做牙齿美白型产品,目前已经发展成为一家全球客户突破10万,年销售额超过2500 万美元的牙齿美白型赛道Top品牌,其产品尤其备受年轻消费群体追捧。

从产品上看,HiSmile 的产品线不多,主要经营牙贴、美牙仪、漱口水、牙齿调色精华和牙膏类产品,可以说是一家非常典型的垂类精品店。在销售打法上,HiSmile 相较竞品采取更高性价比的销售模式,以店铺的爆款牙贴为例,即使是相较一些近年兴起的新品牌如 Smilelab 也同样能保持低于竞品20%-30%的价格优势。据了解,为了保持控制成本,HiSmile 建立了一个由中国生产,产品售卖全球的低开销的业务。另一方面 HiSmile 在独立站上还会设置专门的折扣专区,如最近的黑五促销专区,产品优惠力度普遍在6或7折,吸引力大。

来源:《全球美妆个护行业DTC品牌营销报告》

HiSmile 在社交媒体上的运营布局也是其取得成功的重要秘诀。据数据显示,HiSmile在主流社媒上累计的私域关注量超过500万,其中TikTok粉丝数230万,Facebook粉丝数169万+,Instagram粉丝数133万+。

回到品牌建立初期,HiSmile 就开始着力推行一套行之有效的打法策略。与直接接触头部达人不同,HiSmile对比数据发现中小达人在参与用户互动频率上更高,相应更有利于提升转化和品牌传播。基于此,HiSmile通过主动向中小达人寄样的方式让其推广宣传产品,并以2万美元的初创成本成功撬开了市场,收获了最早的一批客户。如今,HiSmile已经与超过2千名达人进行合作,其中不乏KylieJenner、McGregor等大明星。

来源:《全球美妆个护行业DTC品牌营销报告》

HiSmile 在社交媒体上也有持续稳定的投流表现。据 GoodsFox数据显示,HiSmile (2022年)全年中投放呈量上升趋势,其中投放密集期在下半年。在(2022年)11月投放广告量6千+,环比增长25%,一跃成为美妆个护店铺投放榜第二。

HiSmile 的投放主要集中在 Facebook系媒体上,其中视频类型的素材占比超过99%。从地区来看, HiSmile 主要在欧美市场营销。Top3投放量国家分别是英国、澳大利亚和美国。但另一方面,HiSmile也在寻找新的市场增长点,如新加坡、中国香港、日本等亚洲国家均有少量投放。

来源:《全球美妆个护行业DTC品牌营销报告》

END

看完觉得写得好的,不防打赏一元,以支持蓝海情报网揭秘更多好的项目。