我们常说,战报会撒谎,但战线不会。质疑是不是正确本身并不重要,能够质疑本身就表明了一种态度。很明显,在以前西方哲学和美式金融路线更像是一种宗教,就好比大家都默认美国10年期国债利率是全球金融投资的锚。

段永平大家很熟悉,创立了步步高、OPPO、VIVO等多家企业的商业教父,后来转战投资,虽然总体业绩不明,但还是一直活跃在各类公开媒体中。

回顾过去很长一段时间,段永平一直推荐两只股票,美股是苹果,A股就是茅台。

对于茅台,我个人无论是能力还是阅历,都不足够去评价其长期投资价值,哪怕是10年后,我想我也没有资格去做判断。

但是对于苹果,我现在就能下结论,哪怕它现在还是股神的第一大重仓股。

当牵牛花初开的时节,葬礼的号角就已吹响。

苹果的黄昏到了。

01后乔布斯时代的苹果

苹果曾经的伟大,完全要归功于一个人,那就是史蒂夫·乔布斯。他就像一束光,照亮了智能手机时代最初的路。

2007年1月9日,乔布斯发布了第一代iPhone,手机发布的那一瞬间,被称为改变世界的2分钟,2010年,苹果历史上最杰出的产品iPhone4发布,乔布斯和苹果,迎来了他们最高光的时刻。

乔布斯于2011年10月逝世,擅长供应链管理的库克接替了他的职位,苹果正式进入后乔布斯时代。

这两个时代的区别,如果我们用一句话来总结,那就是库克将苹果从一个科技型企业,成功的变成了一家消费品上市公司。

接手乔布斯留下的丰厚遗产的库克,说到底是一个职业经理人,或者说哪怕地位再高跟我们一样,也是个打工人。

创始人和职业经理人的区别,就在于创始人有能力做出一些损害短期利益,但有利于企业长远发展的决策,但职业经理人不能。

这就是为什么在现在的这股新能源汽车浪潮中,我们看好比亚迪、吉利,哪怕现在还掉在坑里的长城,我们也认为一定会有东山再起的那一天,因为这三家公司的创始人现在都还在第一线。

以前我们经常调侃某个发达地区的治理:就像一辆没有方向盘的汽车,轮子转向什么方向,完全取决于轮子压过什么样的坑。其实,职业经理人治理下的公司,基本都这个样子。

对于库克来说,最大的坑就是投资者回报,因为他们决定了库克的位置。

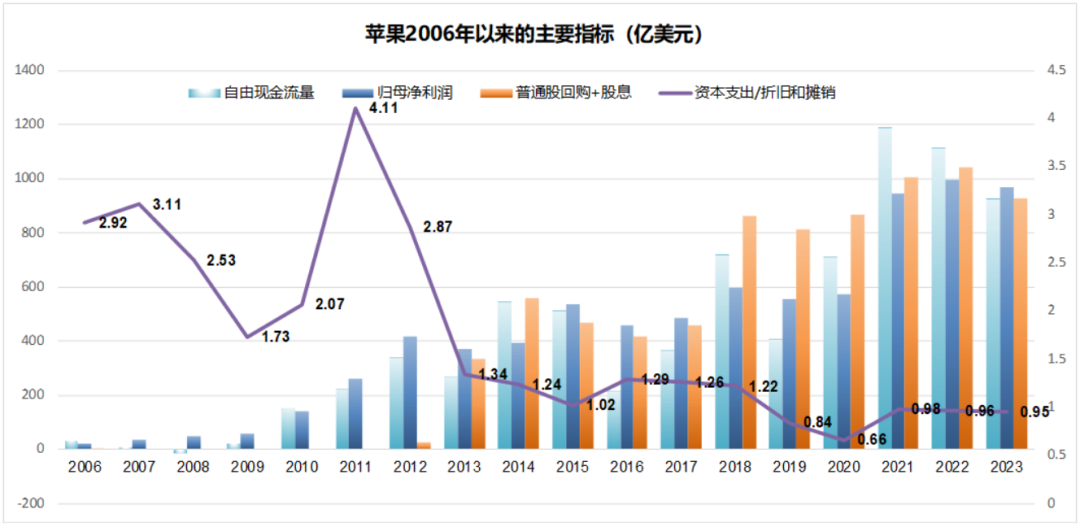

乔布斯之后的苹果,最明显的特征就对股东越来越慷慨,资本开支却直线下坠。

在乔布斯时代,苹果既没有分红,也没有回购。库克时代的苹果,既有分红又有回购。自2013年以来,苹果用来回购和支付股息的资金与净利润相差无几,部分年份甚至要超过自由现金流。

与此相对照的是,2011年苹果的资本开支绝对值上并不低,共有75亿美元,后续也基本上维持这样的水准,但资本开支与折旧摊销的比值却逐年下降,最近三年这个水平还不到1,这表明苹果现有的资本开支还不够维持正常的简单再生产的水平。

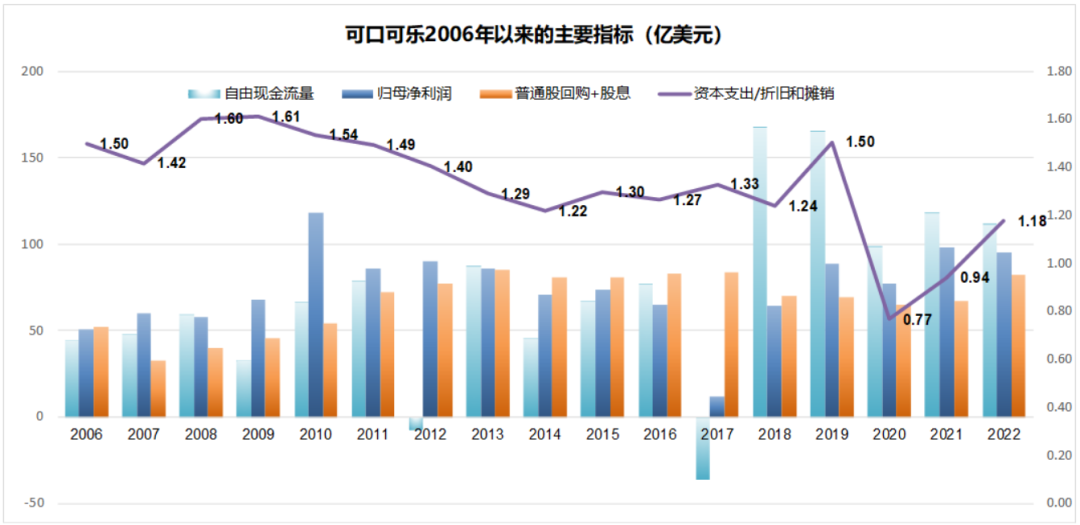

这种情况是不是离谱我们要看对比。可口可乐同样也是巴菲特的爱股,大消费的典型。可口可乐大部分的净利润以及相关的自由现金流也用来回报股东,但是大部分年份,可口可乐资本开支与折旧摊销的比值还要大于1。

02走错赛道的后果

明明你是一家科技公司,走的却是大消费的路子,就好比大冬天的上半身羽绒服,下半身短裤拖鞋。

这么多年以来,我们对大消费和科技公司发展历史的复盘中可以发现,消费品公司,重要的是没做什么,而科技公司,重要的是你做对了什么。

没做什么跟做对了什么,这个难度真的是一个天上一个地下。

大消费主打一个字,躺。

让我们听听A股投资者们对茅台的心声:茅台啊,你就别整那一堆茅台王子啊,还有劳什子1915,乱七八糟的,你就守着53度飞天一个大单品就行了,什么工艺流程也不要改,对,什么也不要动,最好连门口那只看门的狗都不要换。每年只要控量涨价就好了。国运来了,以后有一天,什么伦敦金融街,纽约华尔街,最顶级的宴会都要靠着你撑场面。啥,你说酱香型他们不适应,放心,当初我们也是晃着大杯子灌红酒的。

但科技企业就没那么好命。这个行业成功是偶然,失败才是必然。简单拿A股举例子,从2000年到现在,大消费的白酒,还有牛奶的伊利股份,一直撑到现在,但是科技龙头是一茬接一茬,比渣男换女朋友还快。

别的不说,苹果手机历史上最经典的一代iPhone4在2010年发布,放到今天你会要么,但是2010年的茅台,到今天还抢不到呢。

苹果这就是,没有大消费的命,得了大消费的病。明明是科技赛道的,不断卷研发高资本开支就是宿命,你偏偏选择了躺平。在投入是找死和不投入是等死之间,必然选择投入,因为找死还有活下来的可能,但不投入就只有死路一条。

要说我们苹果的裱糊匠,库克这么多年下来,他真的尽力了,不会有人做得比他更好。

从2011年库克接任,到今天苹果股价翻了20倍。库克的表现也吸引了老股神亲自下场,从2016到2018年,巴菲特总共投入了360亿美元买入苹果,截至目前,加上分红和变现,巴菲特在苹果上至少赚了1000亿美元,而且苹果还是巴菲特的第一大重仓股,在巴菲特的权益持仓占比接近50%。

但是手机赛道毕竟是一个高度竞争的科技行业,苹果既要维持股价,又得给股东分红回购,资本开支上就得克制,库克是怎么做到低投入高产出的呢?

简单,资本开支前移,让供应商自备干粮上资本开支,替苹果扛下这笔前期大投入。

库克作为供应链管理的天才,常规的像供应链管理的渣男、周扒皮、二桃杀三士策略,显然都属于入门级,库克想的办法就是太公钓鱼、愿者上钩,要求代工厂自筹资金上设备做投入,作为回报,苹果在价格和订单上给予一定的倾斜。

这个事说起来容易,其实挺难的。因为上资本开支这个活,如果没有足够的利益,没人愿意干,欧美日韩这些传统供应商,根本没人上钩,都是不见兔子不撒鹰,连富士康这个代工厂都坚定的只做代工,上游重资产的零部件一概不碰。

但好在有中国供应链,而中国供应链的背后,是多年全球融资额高居榜首的中国资本市场。

我们看中国苹果链三大龙头,立讯精密、歌尔股份、蓝思科技,在苹果还是他们绝对主导客户的2021年,立讯精密的资本开支高达126亿元,歌尔股份和蓝思科技70亿左右,这个数字基本上相当于他们年净利润的2倍。

供应商的钱从哪里来呢?我们看歌尔股份,从2010年到2021年,歌尔股份的净利润合计是190亿元,而累计的资本开支是356亿元,中间有着166亿元的缺口,不怕,这个缺口A股和地方金融机构给填上了。从2008年上市到2021年,歌尔股份通过定增、可转债等股权再融资的数额是94亿,此外2021年年报上还有65亿左右的短期和长期借款。

这是一个多赢的结果。苹果不用承担大额的资本开支,中国的苹果链企业通过为苹果代工获得了世界消费电子的前沿技术,地方上获得了就业和税收,对于资本市场而言,只要政策支持,苹果链有业绩,有成长,买单也没有问题。

苹果在美股的岁月静好,是因为有一批中国苹果链企业在那里负重前行。

但这个小确幸的生活,在2019年结束了。

03红利和代价

《韩非子·说林上》里有句话,将欲败之,必姑辅之;将欲取之,必姑予之。

2019年5月,华为被列入实体名单,由此使得华为不能购买美国技术和组件,从而导致供应链的断裂和技术研发的停滞。

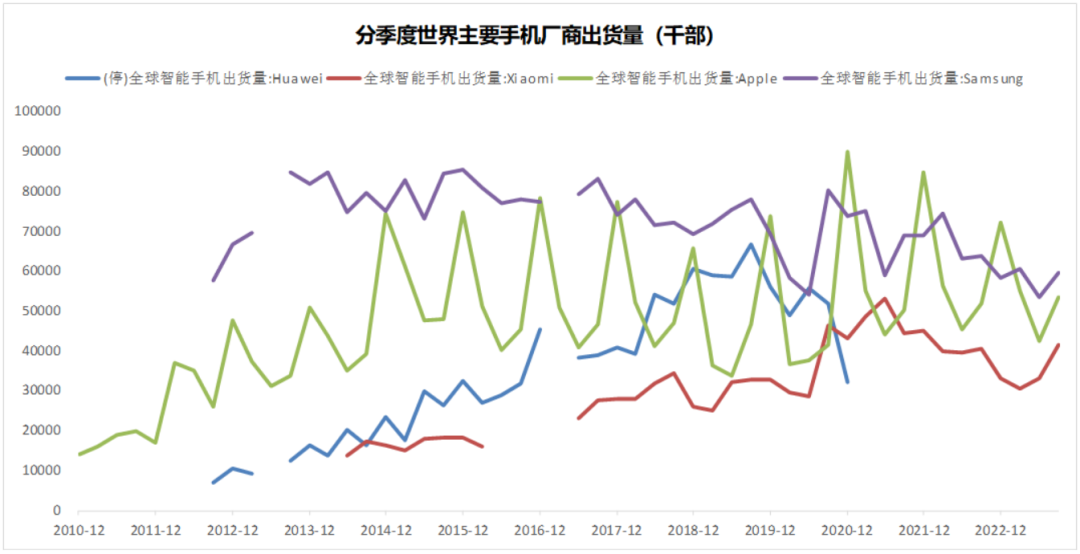

这对苹果是一个好消息,因为以前高端手机的竞争者只有三个,苹果、华为和三星,其中最让苹果忌惮的对手就是华为。

根据IDC的数据,靠着原有的零部件库存,华为手机的出货量在2019年3季度达到了顶峰,6660万部,随后就一路向下,2021年以后不再单独统计,归入Others项下了。

没了华为,从2018年已经有些疲态的苹果又活过来了,2020年4季度出货量高达9010万部,这也是单品牌智能手机的季度最高出货量。

当然这个出货量数据也蛮有意思,华为出货量掉头向下,三星整体影响不大,苹果当然有所提升,小米的出货量看上去增幅更大,2019年3季度小米的出货量只有3270万部,随后一直向上,最高点是2021年2季度,5310万部。

华为的短暂出局,对苹果除了销量上有些不大的助力之外,最大的影响显然是净利润上的。在2021年之前,苹果的净利润都在600亿美元以下,2021年(苹果的会计年度是10月至次年9月)开始,苹果的净利润超过了800亿美元,2022年更是高达998亿美元。

2023年2季度的手机市场,苹果以16%的出货量,拿到了45%的营收,还有85%的行业净利润。

可代价呢?

苹果作为受益方,既然吃下了最大的红利,必然也要承担相应的责任,那就是与中国苹果链松绑。

库克选择了短期看上去动作幅度不那么大的切香肠策略,先是要求中国的苹果链企业越南建厂,再下一步就要求转到印度。

在这个过程中,不断有苹果链企业爆雷。

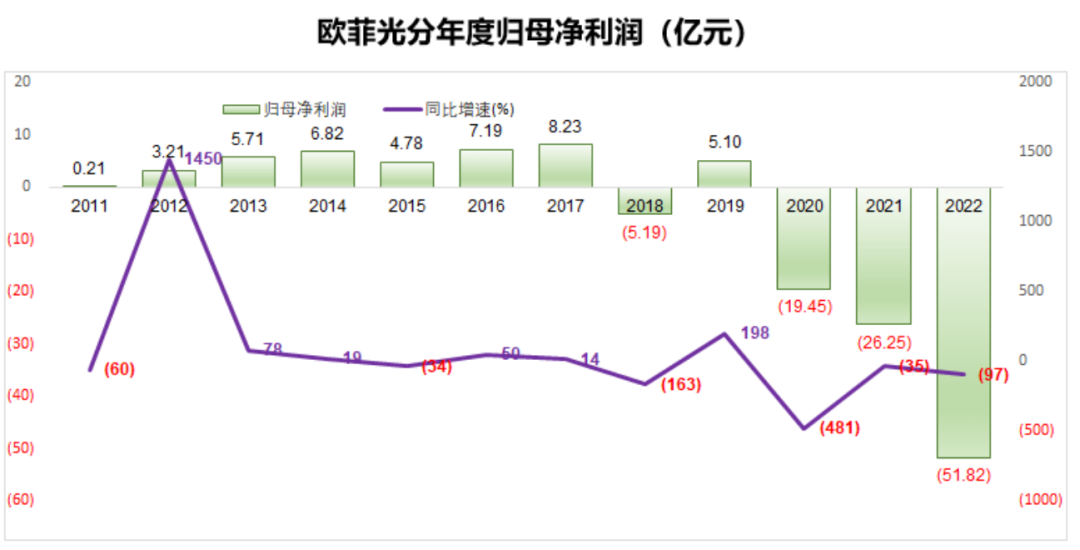

第一个被踢出局的是欧菲光。2020年被踢出苹果链之后,欧菲光连续三年巨亏,2022年亏损更是高达52亿,而历史上欧菲光年度最高的净利润也只有不到9个亿。

第二个爆雷的是已经积极配合进军越南的歌尔股份。2022年初歌尔股份丢单事件爆发,歌尔股份股价从2021年底的高点打了三折。

这两个苹果链的大动作,让苹果链这个原有的主题炒作利器,逐渐走下神坛,甚至直接打压了A股电子行业的整体估值,一些原来动不动市盈率七八十倍的上市公司,在2022年市盈率普遍杀到了10倍上下。

苹果主题棺材板上的最后一颗钉子,是日本媒体给订上的。根据日本经济社的数据,苹果最新的iphone15手机,中国大陆零部件厂商的占比,只有2%。

苹果一年在中国的收入大约是600亿美元,净利润大概120亿美元,策略转向之后留下的,是苹果链的一地鸡毛,从原来的多赢变成了真正的双赢——苹果赢两次。

120亿美元,可以养8万个年薪百万的工程师,每年至少解决1万个985大学生的就业。

04不知道该怎么评价的印度

苹果给自己选的最终代工目的地,是印度。

关于印度,我们的互联网上经常有各种调侃:

外资火葬场

印度挣钱印度花,一分别想带回家

轻度、中度、重度、印度

但这个世界终归是物质的,制造业并不是只有中国行。基础研究靠天才,工程管理无难题。足够的时间和金钱堆上去,苹果产业链也可以在印度生根发芽。

如果你停下来,稍微研究下印度,你就会发现,印度的各种奇葩策略,是意料之外,情理之中。

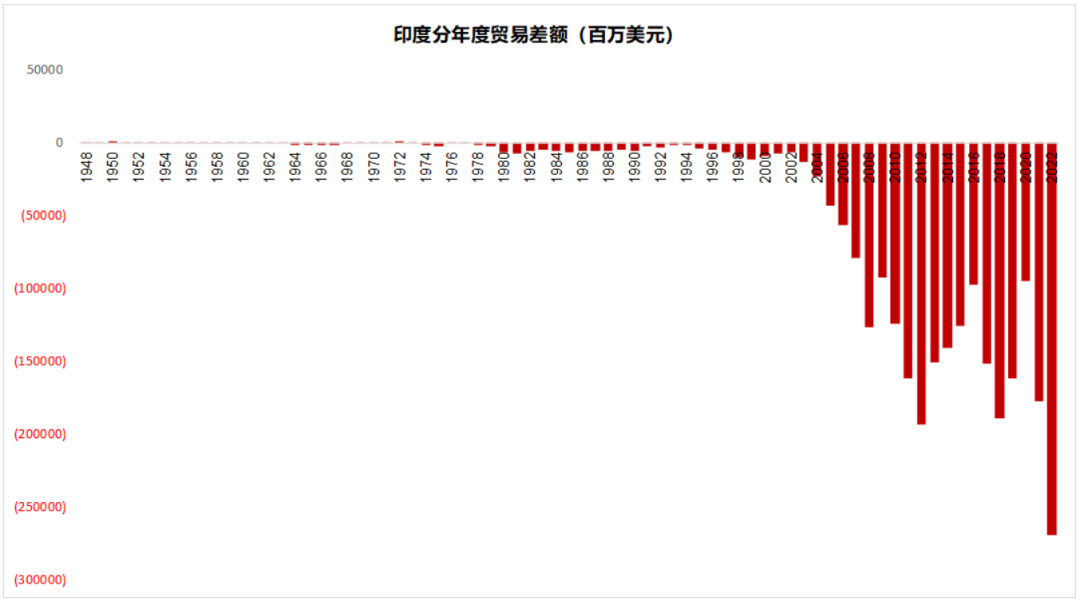

上面这张图,是印度1948年以来,每年的贸易差额。你会发现,印度独立以来75年,只有2年是顺差,而且从2003年开始,印度的贸易逆差逐年扩大,2022年印度的年度年度贸易逆差创了历史新高,2689亿美元,75年的累计贸易逆差2.62万亿美元。

这种贸易条件怎么说呢,什么迪都没辙。

印度的外汇储备并不低,按照印度央行的统计,最新的数字是5861亿美元,这个数字正常情况排在中国、日本和瑞士之后,位居世界第四,按理说并不低。但我们看印度的贸易条件,如果放开进口,印度这点外汇储备,最多两年就能霍霍完。

印度除了正常的贸易之外,还有一个重要的外汇来源,那就是侨汇,3000多万印度裔每年给印度寄回来的外汇,现在每年已经超过1000亿美元。

俗话说,人穷志短,马瘦毛长。大家都是人,但凡能站着把钱挣了,又有谁愿意背个恶名呢。

印度很缺外汇,非常缺。所以印度政策的出发点是,但凡你能带来外汇,或者你能国产替代,减少进口,再或者进一步你能出口创汇,政府都非常鼓励。但是反过来说,只要你想着把钱带出去,那你就会真正体会到什么叫印度灵活的政策。

苹果本来就是全球制造,全球销售,代工厂选在哪里无所谓,只要效率高,成本低就可以,刚好与迫切需要出口创汇的印度一拍即合。至于小米,本来在印度经营的风生水起,手机在印度生产就像我们跟外方合资生产汽车,减少了印度的进口,增加了本地就业,双方属于共赢,但一旦小米想把挣到的利润返回中国,那就对不起了。小米用在印度的收入支付高通的专利费,结果就是这笔钱直接被冻结,理由是非法向国外转移资金。

在印度做得最好的外企就是日本铃木,这个在2018年宣布退出中国的小型车制造商,在印度混得风生水起。2023年上半年,印度销量前10的车型中,铃木占7个。想象一下,有那么多的跨国汽车制造商在印度铩羽而归,铃木到底付出了什么代价不得而知。对了,铃木最近计划2025年在印度制造电动车并出口日本。你看,铃木是懂印度的。

在这个世界上,能好好的跟外资讲道理,说到做到,不朝令夕改,这些你以为像渴了喝水一样非常基础的素质,其实极为的稀缺。

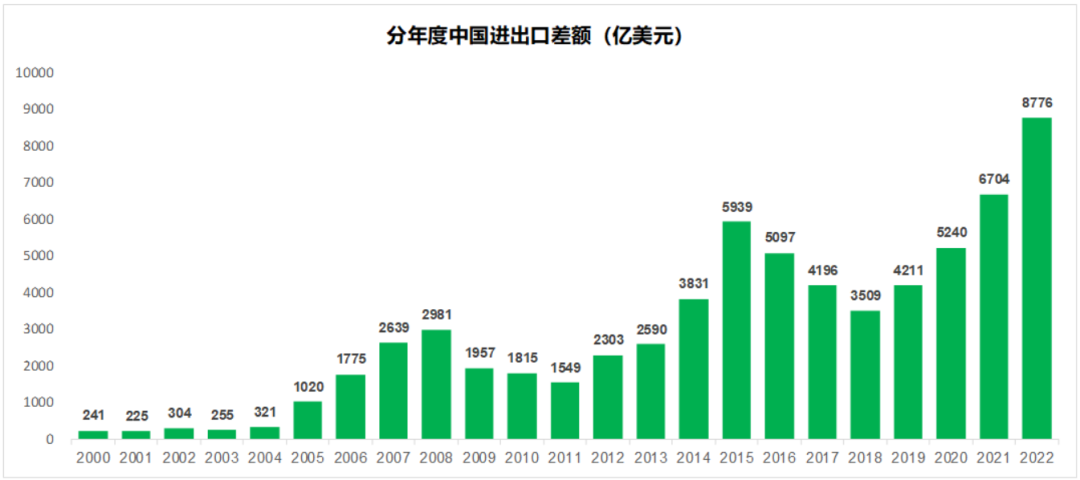

我们能在这里评判印度的底气,是上面这组数据给的,2022年中国实现进出口贸易顺差8776亿美元。

05写在最后的话

那个创新至上,致力于改变世界的伟大的苹果,已经在2011年跟随乔布斯去了另外一个世界。苹果的伟大还在于,留下的老本不仅吃了10年,股价竟然还能翻20倍。

终归,苹果还是留下了很多东西让我们反思。

A股最近关于融资市还是投资市的争论非常激烈,在这里不想说一些平衡协调之类的片汤话,我们只说最近观察的一些结果。

投资市容易,融资市不仅难,而且是可遇不可求。

强大的融资市,是金融反哺实体经济最好的方式,哪怕有各种超募,甚至资金浪费,都要比房地产拉动经济好很多。

投资市没有你想的难。在最近20年,美股一直涨是一个信仰,也是一个事实。但是大部分人可能没注意到的是,过去20年,印度也是一个大牛市。这两个国家有一个非常重要的相同点,都是长期持续的贸易逆差。美国是想通过美股吸引美元回流形成闭环,而印度就是贸易逆差太大需要通过牛市吸引外资。至于这是不是养套杀我不知道,因为比较正规的全球性股市的历史,加起来并不长。

典型的投资市,代表性的就是价值投资理论,鼓励公司哪怕借钱都要回报股东,排斥资本开支。在苹果开始大额分红回购的时候,就已经注定了后面各种挤牙膏式的产品换代,未来即使没有华为出现,因为技术落后成为一个诺基亚也是一个大概率的结果。

2023年全国高考乙卷的作文题目是:吹灭别人的灯,并不会让自己更加光明;阻挡别人的路,也不会让自己行得更远。

一个人、一个组织,在时代大潮面前无疑是渺小的。华为手机在被制裁四年之后,上演了一场王者归来。

华为背后,不仅仅是华为。还有无数个一起攻关的科研院所,不分日夜任劳任怨的供应商,下游是千千万万的不太会说什么漂亮话,只是默默掏出钱包的消费者,加起来就是14亿中国人。

华为链已经取代苹果链,成为A股电子行业的第一大主题概念。

没有苹果的时代,只有时代的苹果。

看完觉得写得好的,不防打赏一元,以支持蓝海情报网揭秘更多好的项目。