近日,特斯拉发布了2024年第一季度财报,跟2023年业绩一样,似乎仍然不达市场预期。不过,尽管业绩不算靓丽,但特斯拉的股价却在一季报公布后出现大幅上涨,最高涨幅超13%,也在一定程度上修补了特斯拉今年以来近40%的跌幅。

在此之前,无论是特斯拉宣布降价、全球裁员,都未能带动股价出现大幅起色。而伴随一季报出现的,是特斯拉的两大好消息:

一个是可能提前廉价车型的量产时间;另一个则是将会加快推动自动驾驶商业化,包括近日马斯克访华,也被外界认为是为在中国市场推出全自动驾驶做准备。

在市场份额、销量和毛利率持续被国内电动汽车品牌压制的情况下,自动驾驶似乎是更符合马斯克人设的浪漫冒险,但这一决定,将能引导特斯拉走向怎样的钱途?

挪腾资金,为自动驾驶开路

特斯拉2024年一季报显示,其实现营业收入213亿美元,同比下降9%,创下了特斯拉十二年来的最大降幅;净利润为11.29亿美元,较去年同期腰斩过半。

在今年国内电动汽车的轮番价格战下,特斯拉一度引以为傲的毛利率也经不住折腾,去年第四季度,特斯拉的毛利率为17.6%,是过去四年多来的最低水平。在非美国通用会计准则下,特斯拉去年的归母净利润为108.82亿美元,是自2017年以来的首次年度利润下降。

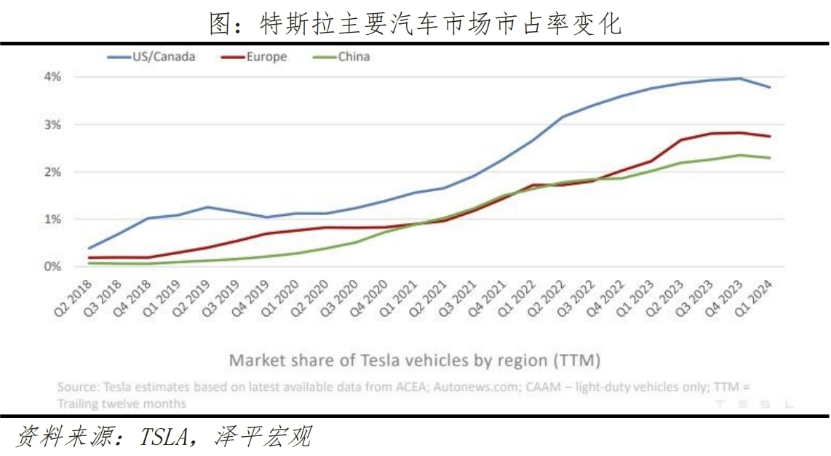

不仅是营收、利润全面下滑,特斯拉在国内的市场份额也不断被蚕食,2021年,特斯拉在中国市场的占有率为16%,但这一数字在去年底已下降至6.7%左右。即便在大本营美国市场,特斯拉的市场份额也从2022年的62%下降至去年的55%。

当前,整个电动汽车行业在退烧,竞争对手为了抢夺市场,只能更频繁地在价格、配置、营销上出招,特斯拉的交付量也受到了影响。今年一季度特斯拉主力车型Model3和ModelY交付36.98万辆,同比下降了10%,低于市场预测的40万辆。

过去特斯拉屡试不爽的涨价+降价组合技也在价格战中失去了效果。毕竟不管特斯拉如何降价,市场总有更低价的车型;而且,在此起彼伏的电动汽车价格战下,消费者已经逐渐对降价脱敏,毕竟他们遭遇背刺的情况也并不鲜见。

在销量打不开的情况下,特斯拉的库存压力持续加大。今年一季度末,特斯拉的库存达到160亿美元,同比增长11%,库存周转期变慢也导致生产单车的均摊成本上升。

与此同时,特斯拉的的研发和管理成本也在增加,今年一季度,特斯拉的研发和管理成本分别增加了27.7%和36.7%。在新业务方面,自动驾驶、CyberTruck扩产等均称得上是嗷嗷待哺。

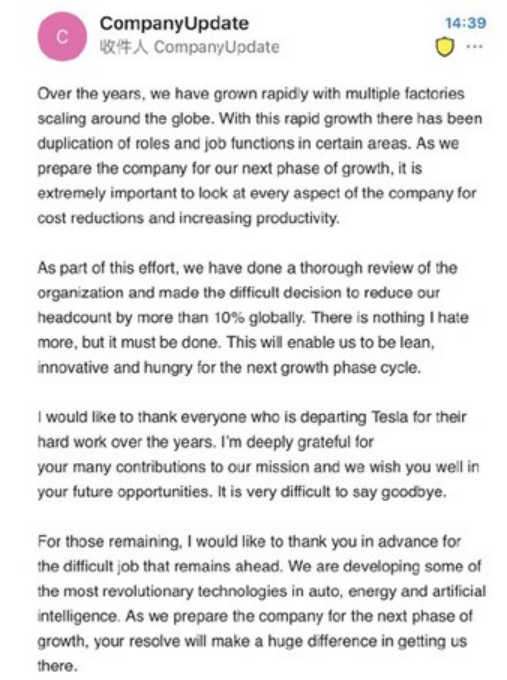

营收减少、成本上涨、毛利率被动下降,即便是特斯拉这一全球电动汽车巨头,也开始出现现金流压力。今年一季度,其自由现金流仅为25.3亿美元,同比下降674%,这或许正是特斯拉不得不启动全球大裁员的原因之一,即便马斯克称这是一个让人痛恨的决定。

但目前来看,仅仅降本还不足以让特斯拉干瘪的钱包丰满起来。因此,特斯拉继续致力于增效。

一方面,特斯拉在一季报中再次提到,售价在15万元级别的廉价车型有望提前量产,与现有车型形成强大组合。另一方面,刚刚在4月出涨上来的单车售价,又在近日降了回去,不仅如此,特斯拉还推出了0首付和利率优惠,希望进一步吸引消费者。

不难看出,特斯拉想方设法倒腾资金背后,是那个集疯子天才赌徒等众多标签于一身的男人,马斯克的又一次冒险之旅。特斯拉All-in自动驾驶,本质上就是一个兼具理性与感性的选择。

从理性角度来看,自动驾驶近年的市场前景和钱景都不算明朗,相较于丰富产品矩阵,押注自动驾驶的不确定性显然要大得多;但从感性角度来看,对于愿意一掷千亿造火箭的马斯克来说,似乎没什么比带领特斯拉再次颠覆电动汽车行业更能振奋人心。

押注自动驾驶,再次改变汽车行业

马斯克曾公开表示,未来无人驾驶车辆数量将超过人类驾驶车辆,如果特斯拉不能实现完全自动驾驶,则其价值基本为零。

但是,要将科幻片中的自动驾驶从银幕带到现实,不仅需要巨额投资,更要有舍近求远的觉悟。

纵观当前的电动汽车行业,虽然特斯拉因为国产电动汽车品牌的崛起而承受了业绩压力,但其单车盈利能力和单车型销量在全球市场仍然保有优势。从单车毛利率来看,今年一季度特斯拉的毛利率虽然持续下滑至17.4%,但仍然高于去年三季度的行业平均值9.6%,应付行业价格战仍绰绰有余。

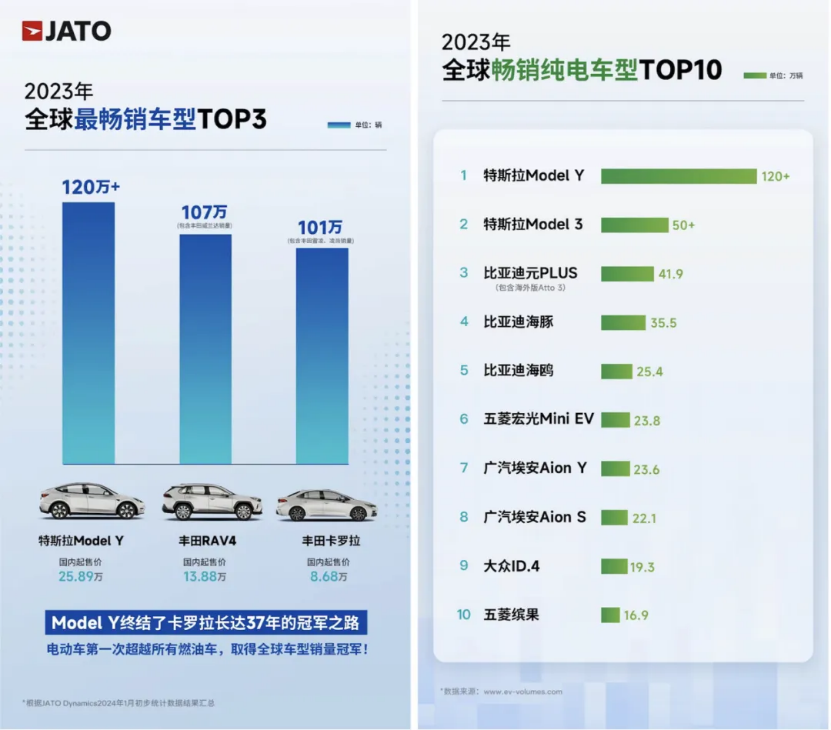

从单车型销量来看,虽然特斯拉旗下的走量车型仍然只有Model 3 和Model Y ,但这两款车型依然能打,在2月的全球新能源车销量榜上,Model Y和Model 3位列销量冠亚;在3月的中国乘用车销量榜单上,Model Y位列第一。

但对于马斯克来说,其却未必想一直通过压缩成本、压缩利润率来实现走量。以特斯拉的廉价车型为例,其早在2020年便被媒体曝光,但四年过去了,连Cybertruck都造出来了,这款车型却依旧没影,如果不是特斯拉钱粮紧缺,这款车型恐怕也未必能重见天日。

事实上,在销量下滑的一季度,FSD也通过降价为特斯拉的利润表现做出了重要贡献:特斯拉没强调由于FSD V12(监督版)发布,一季度FSD相关的收入确认增加了很多。

而为了加强FSD的吸引力,帮助特斯拉获得更多训练数据,特斯拉FSD的美国售价已经快速腰斩:2023年9月,FSD套餐价格从15000美元降至12000美元,又在今年4月降至8000美元;月度订阅价格也在4月从199美元/月降至99美元/月。

所以,廉价车型只是特斯拉挽回销量的手段之一,更重要的希望还是在自动驾驶。

马斯克对自动驾驶却一直非常坚定,其曾表示,特斯拉有能力以零利润销售汽车,然后通过自动驾驶软件来获得利润。早在2020年,特斯拉的收入结构里就有5%是来自于软件业务,这一数字更有可能在2050年增至30%。

根据摩根士丹利的预测,当前汽车的价值构成中,90%为硬件设备;但未来这一比例将下降至40%,剩余的60%将由软件主导,付费订阅将有望成为汽车行业未来成长的想象力。

而特斯拉之所以能够一直维持行业标杆的地位,引领行业的自动驾驶技术研发一定是最重要的原因之一。

2014年,特斯拉发布了Autopilot Hardware 1.0(简称HW1.0),虽然其不是业内最早量产的自动驾驶系统,但却是整车厂中首个实现全栈自研并应用于量产车辆的系统,在数据、算法等方面,对全自动驾驶的发展起到了重要的推动作用。

在这之后,HW1.0迭代至HW4.0,并一直服务于FSD,今年3月,特斯拉向美国部分用户推送了最新的FSD V12(Supervised)版本。而最新版的FSD正是采用了一体化端到端的神经网络模型,可以实现输入到输出的直接计算,这样一来就可以不再依赖于地图数据和条件反射式自动驾驶逻辑,可以通过观察和模仿人类驾驶行为来优化驾驶决策,反应速度会更快。

作为自动驾驶行业的新顶流,端到端被视为通往自动驾驶的通用解。

自动驾驶是马斯克的一场冒险?

近期关于FSD入华的消息越来越多。4月20日,一位特斯拉车主曾在X上向马斯克提问称,我期待特斯拉FSD早日进入中国,不知何时实现?对此,马斯克回复称,可能很快就会实现。

而就在4月28日马斯克访华当晚,中国汽车工业协会和国家计算机网络应急技术处理协调中心发布的一则通报:包括特斯拉、蔚来等6家企业的76款车型符合汽车数据安全4项合规要求。

现在并没有FSD进入中国的确切消息。但可以确定的是,即便消息属实,对于特斯拉的市场表现的影响可能也并没有想象中那么大。

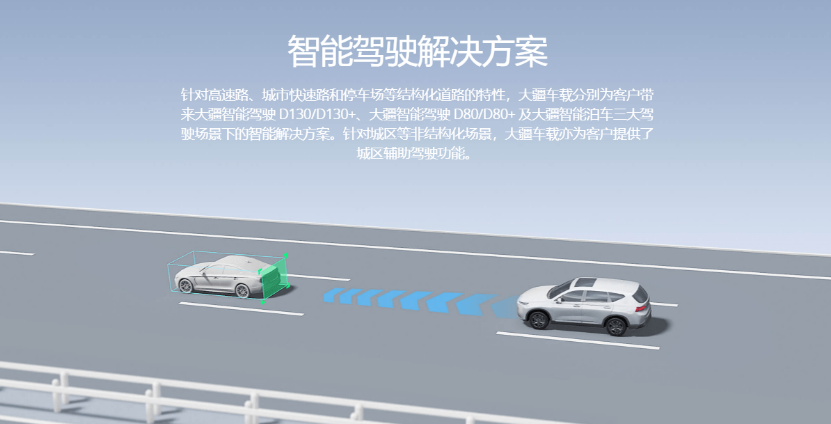

一方面,国内自动驾驶竞争激烈。在技术层面,华为在北京车展期间发布的ADS 3.0,将原本有不少手写规则的预测决策规划模块替换为了一整张PDP神经网络,小鹏也即将在5月正式对外发布端到端解决方案,相应模块会引入神经网络模型Xplanner。其他包括商汤、元戎启行等厂商也发布了自己的端到端模型方案。

另一方面,自动驾驶的成本也在持续降低。

比如大疆凭借其在无人机领域的技术积累,已成功将先进的视觉感知技术应用于自动驾驶领域;近年,激光雷达的成本也已经有所下降,比亚迪的激光雷达已从3000元左右降至900元左右。

此外,多家车企等也先后发布了最新的智能驾驶版本,理想是首个将BEV大模型大规模量产到地平线征程5平台的企业,其高速NOA的接管率从300公里接管一次提升到1320公里接管一次;背靠百度的极越,已经训练出Apollo视觉感知大模型,是目前中国市场中唯一采用纯视觉路线的汽车制造商。

随着电动汽车进一步智能化,Frost&Sullivan数据显示,中国高级驾驶辅助系统的渗透率有望从2023年的6.3%增长到2030年的87.9%,不难看出,软件产品将会成为汽车产品的附加值,并为汽车行业带来新的产业机遇。

曾有业内人士指出,未来的电动汽车市场,将是一个特斯拉和九个中国车企。自动驾驶到底是不是大冒险还不可知,但从来只有勇者才配戴上王冠,被中国车企围剿的特斯拉,确实需要想方设法自救,不孤注一掷,便无法改变当前的汽车市场格局。

看完觉得写得好的,不防打赏一元,以支持蓝海情报网揭秘更多好的项目。